(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

1. 住宅ローン控除とふるさと納税の併用は可能

住宅ローン控除とふるさと納税を併用することは可能です。どちらか一方しか利用できないというわけではありません。

ただし、ポイントを押さえて併用しなければ、ふるさと納税を行うことにより住宅ローン控除を満額適用できなくなってしまうおそれがあります。

2. 住宅ローン控除とふるさと納税の仕組み

本項では、住宅ローン控除とふるさと納税の仕組みを解説します。

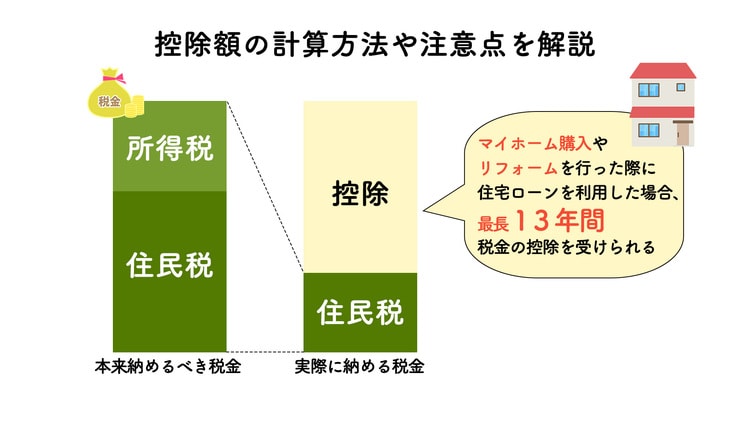

2.1. 住宅ローン控除とは?所得税と住民税を減らせる仕組み

住宅ローン控除とは、住宅ローンを組んで、マイホーム購入やリフォームを行った際に、所得税と住民税から一定額を差し引くことができる税制上の優遇措置です。確定申告や年末調整において申告することで、税負担が軽減されます。

2.1.1. 住宅購入資金として10年以上のローンを用いると使える制度

住宅ローン控除の適用を受けるためには、大前提としてマイホーム購入やリフォームの資金について住宅ローンを組む必要があります。重要な要件として、借入期間が10年以上であることが定められています。

その他の主な適用要件は次の通りです。

- 適用を受ける者が居住すること

- 当該住宅の床面積が50㎡以上あること

- 適用を受ける年の合計所得金額が2,000万円以下

- 住宅を取得した日から6ヵ月以内に入居し、適用を受ける年の12月31日まで引き続いて住んでいること

2.1.2. 控除率や控除期間は制度適用となったタイミングによって異なる

2022年税制改正大綱により、住宅ローン控除の控除率や控除期間が次のように改正されました。この改正により、入居のタイミングによって控除率や控除期間が異なることとなりました。

|

2021年末までに入居した場合 |

2022年1月1日~2025年末に入居した場合 |

|

|

控除期間 |

10年(一定の条件を満たす場合には13年) |

新築住宅:13年 既存住宅:10年 |

|

所得税からの控除額 |

年末の住宅ローン残高×1% (11~13年目は建物購入価格×2%÷3) |

年末の住宅ローン残高×0.7% |

|

住民税からの控除額 |

前年度課税所得×7% (上限額13万6,500円) |

前年度課税所得×5% (上限額9万7,500円) |

2.1.3. まずは所得税から税額控除・余った分を住民税から差し引ける

住宅ローン控除額は「所得税と住民税から差し引ける控除である」と先に述べましたが、控除をする順番が定められています。まず所得税額から控除額を差し引きます。所得税額から控除しきれない額がある場合に限り、住民税より差し引くことが可能です。

2.1.4. 住宅ローン控除の申請方法:1年目は確定申告|2年目以降年末調整

住宅ローン控除の適用を受けるためには、確定申告もしくは年末調整を行う必要があります。

適用を受ける1年目は誰しもが確定申告をする必要がありますが、2年目以降については給与所得のみである方は年末調整で簡単に手続きが可能です。給与所得以外の所得がある方は、2年目以降も確定申告を行います。

確定申告のやり方は「住宅ローン控除とは?2022年以降の制度概要をわかりやすく解説」、年末調整のやり方は「住宅ローン控除の年末調整の手続き|必要書類と記入例、還付金額の目安について解説」で解説していますので、あわせてご覧ください。

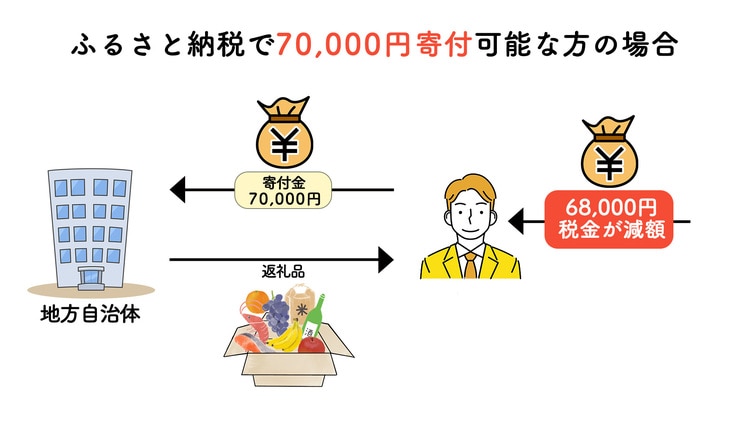

2.2. ふるさと納税とは?寄附で全国の自治体に納税できる仕組み

ふるさと納税とは、「自身の生まれ育った自治体」や「応援したい自治体」など好きな自治体を選択して寄附ができる制度です。自治体によっては、寄附のお礼として「返礼品」を送ってくれます。

ふるさと納税をする人は近年増加傾向にあり、2021年では寄附額約8,302億円(対前年度比:約1.2倍)、寄附件数約4,447万件(対前年度比:約1.3倍)です。

2.2.1. 所得税や住民税に適用できる「寄附金控除」の1つ

寄附額のうち2,000円を除いた金額について、所得税と住民税より控除が受けられます。たとえば、ふるさと納税を5,000円したとすると、5,000円-2,000円=3,000円が所得税および住民税より差し引かれます。

2.2.2. 控除されるギリギリまで寄附するにはシミュレーションの利用を

ふるさと納税の寄附金控除額の限度額は、所得によって異なります。控除限度額を超えて寄附をすることも可能ですが、限度額を超えた部分については、所得税および住民税より控除されません。控除限度額は以下のサイトで確認できますので、活用してみてはいかがでしょうか。

- 総務省「ふるさと納税ポータルサイト」

- ふるさと納税サイトのシミュレーション機能

2.2.3. ふるさと納税の申請方法|「確定申告」「ワンストップ制度」

寄附金控除を受けるためには、確定申告もしくはワンストップ特例制度を利用して、申請をします。ワンストップ特例制度は、申請書類に必要事項を記入して自治体に送付するだけで簡単に手続きができます。利用するためには次の条件を満たす必要があります。

- 寄附先が5自治体以内である方(1月~12月の1年間)

- 確定申告をする必要がない給与所得者の方

給与所得以外の所得がない、かつ寄附先が5自治体以内であっても、医療費控除を受ける方や住宅ローン控除1年目の方などの確定申告対象者である場合は、ワンストップ特例制度は利用できません。

3. 住宅ローン控除とふるさと納税を併用するための要点

住宅ローン控除とふるさと納税を併用する際に、どちらの控除も最大限に活用するためにはコツがあります。

3.1. 併用の申請を両方とも確定申告で行うと控除額で損することがある

確定申告においてふるさと納税を申告した場合、所得税と住民税のどちらからも次のように控除されます。

■所得税

所得から「寄附金額-2,000円」を控除

■住民税

住民税額から「基本分+特例分」を控除

- 基本分:(寄附金の額-2,000円)×10%

- 特例分:(寄附金の額-2,000円)×(90%-所得税の税率)

一方で、住宅ローン控除は、確定申告と年末調整どちらで申告したとしても、まずは所得税額から一定の金額を控除します。控除しきれなかった額については、住民税より控除します。

注意すべき点は、所得税において「寄附金控除は所得から控除」「住宅ローン控除は税額から控除」となる点です。要するに、所得税において、控除を受ける順番が「ふるさと納税が先」、「住宅ローン控除があと」と決まっているのです。

ふるさと納税により課税所得額が減るために、住宅ローン控除が最大限に活用できない可能性があります。

3.2. ふるさと納税はワンストップ特例制度での申請がおすすめ

ふるさと納税をワンストップ特例で申請すれば、住宅ローン控除の所得税額控除を最大限に活用できます。

住宅ローン控除を最大限に活用することができる理由は次の通りです。

- 「寄附金額-2,000円」が全額住民税より控除される(所得税控除分は0円)

- 住民税においては、控除を受ける順番が「住宅ローン控除が先」、「ふるさと納税があと」

控除の流れは以下の通りです。

- 住宅ローン控除を所得税に対して最大限に活用し、控除しきれなかった額は住民税から控除する

- 寄附金控除を住民税に対して最大限に活用する

要するに、ふるさと納税は住民税より控除、住宅ローン控除は所得税より控除(残りは住民税より控除)と役割分担することがおすすめです。

3.3. 住宅ローン控除の申請1年目はワンストップ特例制度が使えない

ワンストップ特例を利用して申請できる対象者は、先述したように、確定申告が不要な人です。住宅ローン控除の申請1年目は必ず確定申告を行う必要がありますので、ワンストップ特例制度は利用できません。

3.4. 併用する場合は無駄なく控除できる額を調べてからふるさと納税を

住宅ローン控除とふるさと納税を併用したい場合は、まず、ふるさと納税の限度額を調べる必要があります。

限度額は次の算定式を用いて算出します。

(住民税の所得割額×20%)÷{100%–住民税の税率–(所得税率×復興税率1.021)}+2,000円

ただし、算出方法が煩雑であるため、計算途中にミスをしてしまう可能性も考えられます。したがって、ふるさと納税ポータルサイトのシミュレーターの活用をおすすめします。

すなわち、「ふるさと納税ガイド|ふるさと納税の控除限度額 計算シミュレーション」では、住宅ローン控除とふるさと納税を併用する際の限度額も計算できます。必要事項を入力すると、自動で限度額を算出してくれます。

4.【条件別】併用で満額控除が受けられるか?! 年収や控除額を設定した算出例をチェック

住宅ローン控除とふるさと納税を併用する際に、確定申告とワンストップ特例制度のどちらで申請したほうが、納税額が少なくなるかシミュレーションを行います。ただし、所得税の復興特別所得税と住民税の均等割は考慮しないこととします。

4.1. 確定申告で申請のケース

ケースⅠ:2022年改正の住宅ローン控除20万円・年収400万円・配偶者あり

寄附金の限度額はおよそ13,000円ですので、13,000円を寄附するとします。

計算の結果、所得税が0円・住民税が66,000円となりました。

■所得税

①年収より、給与所得控除を差し引き、所得を算出

4,000,000円-1,240,000円=2,760,000円

②所得から基礎控除や寄附金控除(13,000円-2,000円で算出)などの控除を差し引き、課税所得金額を算出

2,760,000円-1,451,000円=1,309,000円

③課税所得金額に税率を乗じて、所得税額を算出

1,309,000円×5%=65,450≒65,000円

④所得税額より、住宅ローン控除額を差し引く

65,000円-200,000円=0円(△135,000円)

■住民税

①年収より、給与所得控除を差し引き、所得を算出

4,000,000円-1,240,000円=2,760,000円

②所得から基礎控除や社会保険料控除などの控除を差し引き、課税標準額を算出

2,760,000円-1,340,000円=1,420,000円

③課税標準額に税率を乗じ、所得割額を算出

1,420,000円×10%=142,000円

④所得割額より住宅ローン控除額を差し引く※

142,000円-65,450円=76,550円

※ 上限額が「所得税の課税所得×5%=65,450円」のため、全額控除はできません。

(2022年税制改正大綱により、従前は上限額が「所得税の課税所得×7%」であったものが「所得税の課税所得×5%」に変更になりました。)

⑤寄附金控除額を差し引く

76,550円-{(13,000-2,000)×10%+(13,000-2,000)×(90%-5%)}

=66,100円≒66,000円

ケースⅡ:2年目以降の住宅ローン控除20万円・年収400万円・配偶者あり

寄附金の限度額はおよそ13,000円ですので、13,000円を寄附するとします。

計算の結果、所得税が0円・住民税が39,000円となりました。

■所得税

①年収より、給与所得控除を差し引き、所得を算出

4,000,000円-1,240,000円=2,760,000円

②所得から基礎控除や寄附金控除(13,000円-2,000円)などの控除を差し引き、課税所得金額を算出

2,760,000円-1,451,000円=1,309,000円

③課税所得金額に税率を乗じて、所得税額を算出

1,309,000円×5%=65,450≒65,000円

④所得税額より、住宅ローン控除額を差し引く

65,000円-200,000円=0円(△135,000円)

■住民税

①年収より、給与所得控除を差し引き、所得を算出

4,000,000-1,240,000円=2,760,000円

②所得から基礎控除や社会保険料控除などの控除を差し引き、課税標準額を算出

2,760,000円-1,340,000円=1,420,000円

③課税標準額に税率を乗じ、所得割額を算出

1,420,000円×10%=142,000円

④所得割額より住宅ローン控除額を差し引く※

142,000円-91,630円=50,370円

※ 上限額が「所得税の課税所得×7%=91,630円」のため、全額は控除できません。

⑤寄附金控除額を差し引く

50,370円-{(13,000-2,000)×10%+(13,000-2,000)×(90%-5%)}=39,920≒39,000円

ケースⅢ:2年目以降の住宅ローン控除40万円・年収700万円・配偶者あり

寄附金の限度額はおよそ62,000円ですので、62,000円を寄附するとします。

計算の結果、所得税が0円・住民税が197,000円となりました。

■所得税

①年収より、給与所得控除を差し引き、所得を算出

7,000,000円-1,800,000円=5,200,000円

②所得から基礎控除や寄附金控除(62,000円-2,000円で算出)などの控除を差し引き、課税所得金額を算出

5,200,000円-1,928,000円=3,272,000円

③課税所得金額に税率を乗じて、所得税額を算出

3,272,000円×10%-97,500円=229,700≒229,000円

④所得税額より、住宅ローン控除額を差し引く

229,000円-400,000円=0円(△171,000円)

■住民税

①年収より、給与所得控除を差し引き、所得を算出

7,000,000円-1,800,000円=5,200,000円

②所得から基礎控除や社会保険料控除などの控除を差し引き、課税標準額を算出

5,200,000円-1,768,000円=3,432,000円

③課税標準額に税率を乗じ、所得割額を算出

3,432,000円×10%=343,200円

④所得割額より住宅ローン控除額を差し引く※

343,200円‐97,500円=245,700円

※ 上限額が97,500円なので、全額は控除できません。

⑤寄附金控除額を差し引く

245,700円-{(62,000-2,000)×10%+(62,000-2,000)×(90%-20%)}=197,700≒197,000円

4.2. ワンストップ特例制度利用のケース

ケースⅣ:2年目以降の住宅ローン控除20万円・年収400万円・配偶者あり

寄附金の限度額はおよそ13,000円ですので、13,000円を寄附するとします。

計算の結果、所得税が0円・住民税が38,000円となりました。

確定申告を行うときよりも、トータルの税金は1,000円安くなります。

■所得税

①年収より、給与所得控除を差し引き、所得を算出

4,000,000円-1,240,000円=2,760,000円

②所得から基礎控除などの控除を差し引き、課税所得金額を算出

2,760,000円-1,440,000円=1,320,000円

③課税所得金額に税率を乗じて、所得税額を算出

1,320,000円×5%=66,000円

④所得税額より、住宅ローン控除額を差し引く

66,000円-200,000円=0円(△134,000円)

■住民税

①年収より、給与所得控除を差し引き、所得を算出

4,000,000円-1,240,000円=2,760,000円

②所得から基礎控除や社会保険料控除などの控除を差し引き、課税標準額を算出

2,760,000円-1,340,000円=1,420,000円

③課税標準額に税率を乗じ、所得割額を算出

1,420,000円×10%=142,000円

④所得割額より住宅ローン控除額を差し引く※

142,000円-92,400円=49,600≒49,000円

※ 上限額が所得税の課税所得×7%=92,400円のため、全額は控除できません。

⑤寄附金控除額を差し引く

49,000円-(13,000-2,000)=38,000円

ケースⅤ:2年目以降の住宅ローン控除40万円・年収700万円・配偶者あり

寄附金の限度額はおよそ62,000円ですので、62,000円を寄附するとします。

計算の結果、所得税が0円・住民税が185,000円となりました。確定申告を行うよりも、トータルの税金は12,000円安くなります。

■所得税

①年収より、給与所得控除を差し引き、所得を算出

7,000,000円-1,800,000円=5,200,000円

②所得から基礎控除や社会保険料控除などの控除を差し引き、課税所得金額を算出

5,200,000円-1,868,000円=3,332,000円

③課税所得金額に税率を乗じて、所得税額を算出

3,332,000円×10%-97,500円=235,700円≒235,000円

④所得税額より、住宅ローン控除額を差し引く

235,000円-400,000円=0円(△165,000円)

■住民税

①年収より、給与所得控除を差し引き、所得を算出

7,000,000円-1,800,000円=5,200,000円

②所得から基礎控除や社会保険料控除などの控除を差し引き、課税標準額を算出

5,200,000円-1,768,000円=3,432,000円

③課税標準額に税率を乗じ、所得割額を算出

3,432,000円×10%=343,200円

④所得割額より住宅ローン控除額を差し引く※

343,200円-97,500円=245,700円

※ 上限額が97,500円なので、全額は控除できません。

⑤寄附金控除額を差し引く

245,700円-(62,000円-2,000円)=185,700≒185,000円

5. 他にも控除(医療費控除・iDeCo等)がある場合の考え方

医療費控除を受けたい場合やiDeCo(イデコ)をしている場合は、所得より一定額が控除されるので、課税所得額が減ります。課税所得額が減ることにより、住宅ローン控除を所得税では控除しきれず、住民税より控除する可能性が高くなります。住民税においては住宅ローン控除できる金額は上限が決められているため、控除額を最大限に活用できないおそれがあります。

なお、医療費控除は確定申告をしなければなりませんので、ふるさと納税をワンストップ特例制度で申請することはできません。

これに対し、iDeCoは年末調整で控除が可能ですので、ふるさと納税はワンストップ特例制度で申請することができます。

まとめ

住宅ローン控除とふるさと納税を併用する際の注意点を紹介しました。

- ふるさと納税はワンストップ特例制度での申請がおすすめ

- ふるさと納税をするときは、シミュレーターなどで控除限度額の確認をする

- 医療費控除やイデコなど他の控除があるときも考え方は同じ

両制度を併用する際には、本記事の内容を参考にして、損をしないように注意してください。