(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

1. 返済中の住宅ローンは名義変更できるか

返済中の住宅ローンを家族や親族へと名義変更できるか、解説します。

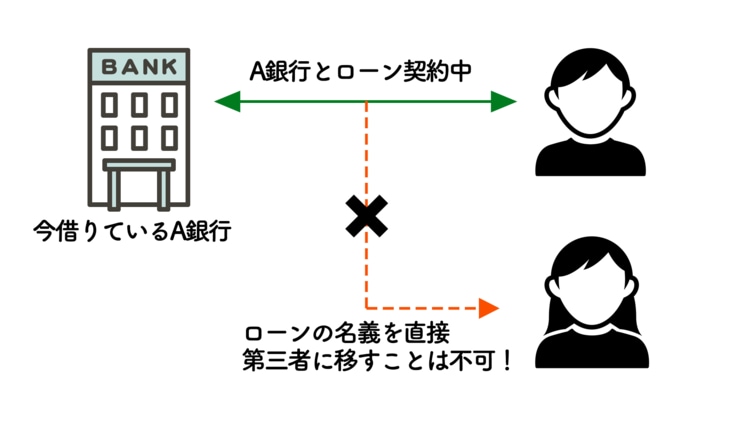

1.1. 住宅ローン契約は原則として名義変更できない

住宅ローンの名義人の変更は、原則としてできません。なぜなら、金融機関は当初契約を締結した人に対して、ローンの返済能力があると判断し融資を実行したからです。個人的な理由で返済する名義人を変更することをみだりに認めると、融資審査の前提が崩れてしまいます。

1.2. 住宅ローンが残った不動産の名義変更もルール違反

不動産の名義変更は、登記手続き上は可能です。しかし、銀行との住宅ローンの借入契約書等には、借入実行時点で借入人が銀行に届出している情報に変更があった場合は、直ちに銀行に報告し、変更の届出をするように記載されています。

したがって、不動産の所有者を勝手に変更したまま届出を怠って放置すれば契約違反となり、万が一の場合は銀行から住宅ローンの全額返済要請を受ける場合もあります。

2. 住宅ローンの名義変更が許可される可能性があるケースとは?

このように、名義変更は原則としてできませんが、絶対に無理というわけではありません。例外的に認められるケースがあります。ただし、いずれも最終的には金融機関の承諾が必要です。

2.1. 夫婦間の名義変更が許可されるケース

夫婦間で住宅ローンの名義変更が認められる可能性があるのは、離婚等のやむを得ない事情がある場合や、夫婦いずれかの収入減が予想される場合です。

2.1.1. 離婚にともなう名義変更

離婚にともなう財産分与等において、妻が夫名義の不動産を譲り受け、その不動産に夫名義の住宅ローンが残っているようなケースです。

この場合、妻に返済ができるだけの十分な安定収入があると金融機関が判断すれば、名義変更が認められる可能性が考えられます。

2.1.2. ローン名義人の収入の減少による名義変更

たとえば、夫がなんらかの事情で仕事を辞めざるを得ないなどといった理由から、今後収入の減少が予想されるケースが考えられます。

この場合に関しても、名義変更後の妻に返済能力があると借り換え先の金融機関が判断すれば、名義変更が認められる可能性はあります。

2.1.3.【注意】元々が「共有名義」の場合には変更が難しい

しかし、ローン申し込み時点で、夫婦のいずれにも安定収入がある場合は通常、夫婦の収入を合算したローン商品を選択するケースが多いと考えられます。

夫単独名義で申し込んだ場合は妻が夫の「連帯保証人」となり、夫婦共有名義で自宅を購入する場合は妻も借入人となる「連帯債務形式」で申し込むのが一般的です。

このようなケースでは、金融機関はすでに2人の安定収入を審査の条件にしている可能性が高いです。そのため、どちらか一方の収入だけで名義変更の容認を得ることは、難しいと考えられます。

なお、連帯債務としている場合は離婚を理由に債務が免除されるわけではないので、通常は「借り換え」です。借り換えについては後述します。

ただし、名義変更を申し出る段階で、たとえば、妻の収入が昇進などにより大きくアップしているケースや、住宅ローンの残高が繰り上げ返済などで当初より十分減少しているようなケースもあるので、最終的には金融機関の個別判断となります。

2.2. 親から子への名義変更が許可されるケース

あらかじめ「リレー形式」で住宅ローンを組んでいる場合は、名義変更は比較的容認されやすいです。ただし、その場合は、子に十分な安定収入があること、対象となる家に居住すること等の前提条件があります。

2.2.1. 相続にともなう名義変更

一般的に、相続の場合は団体信用生命保険の保険金で一括返済するので、住宅ローンの名義変更の問題自体、発生しません。

問題となるのは、フラット35等で団体信用生命保険なしでローンを組む場合です。名義変更が許可される可能性があるのは、相続人に十分な返済能力があると金融機関が判断した場合です。

団体信用生命保険なしでローンを組む場合は、ローン申し込み段階であらかじめ家族と十分な協議をする必要があります。

2.2.2. リレー返済の引き継ぎによる名義変更

フラット35などの親子リレー住宅ローンの場合は、子どもはあらかじめ連帯債務者となるため、その子どもへ名義変更人することは可能であることが多いです。

ただし、取扱金融機関によっては、リレーの時点で引き継ぐ人が住宅ローンの対象物件に居住していること等の条件が設けられていたりするので、金融機関に事前に相談しておく必要があります。

2.2.3. ローン名義人の収入の減少による名義変更

これも夫婦間での名義変更と基本的な考え方は同じです。子どもが親のローンを返済できるだけの十分な安定収入があり、親とその住宅への同居等が最低条件になると考えられます。

たとえば、親が失業などで、子がローンの返済を肩代わりするケース等が考えられます。十分な収入のある子が親と同居するなど、家族間での十分な協議を行ってください。

2.3. 兄弟間の名義変更が許可されるケース

親子リレーなどで、子がいったん引き継いだあと、別の兄弟に名義変更するケースが考えられます。たとえば、遺産分割協議をやり直し、新たに相続する兄弟がその住宅に居住し、ローンも引き継ぐといったケースです。

この場合も、新たに引き継ぐ兄弟に返済に十分な安定収入があることが前提です。

遺産分割協議には相続人全員の書面での合意が必要です(相続財産目録の作成や相続人全員の戸籍謄本や印鑑証明書などをそろえるなど)。また、住宅ローンの名義変更を行う場合は、必要書類をそろえてなおかつ金融機関の承諾を得なければならないなど、時間がかかり、難易度が高いです。

3. 名義変更には主に2つの手続きが必要|必要書類等はケースで異なる

住宅ローンの名義変更を行う場合、金融機関での手続きに加え、所有権移転登記や抵当権設定登記等の手続きが必要です。

さまざまなケースが考えられるので、まずは金融機関に相談し、そのうえで必要な書類等を準備して手続きを行わなければなりません。

4. 名義変更するときの注意点

実際に手続きを進める場合に、留意すべき点が2つあります。

4.1. 贈与税が課されるケースがある

不動産を「夫から妻」あるいは「親から子」へ名義変更する場合、自宅の所有権と住宅ローンの名義が一緒に移転することになります。

その際、対価として支払われる金額が市場価格より極端に低い場合は、税務署から差額について「贈与」があったと判断され、贈与税が課されるケースがあります。

4.2. 別の住宅ローンを借りている人には原則として名義変更できない

住宅ローンは、自宅を購入するという目的のために金融機関が融資する商品です。政府の政策も持家を奨励しているため、フラット35などの35年までの長期期間、低金利、団体信用生命保険など商品上の優遇支援や、住宅ローン控除などの税制優遇もあります。

したがって、自分がすでに居住している家に住宅ローンが設定されている場合は、それに加えて別の家まで優遇を打受けられることはありません。たとえば、相続予定の子がすでに自宅を住宅ローンで購入している場合などは対象外です。

5. 名義変更できない場合は次の選択肢は「借り換え」になる

これまでの説明の通り、住宅ローンの名義変更が可能な場合は限られています。そこで、実際には「借り換え」で対応するケースが考えられます。

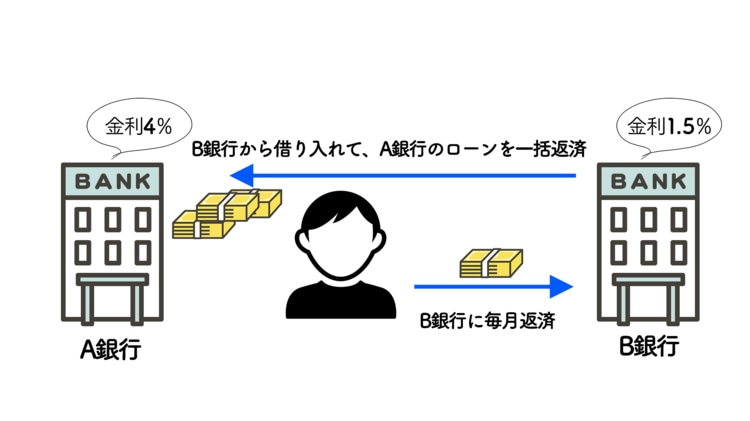

5.1. 住宅ローンの借り換えの仕組み

借り換えとは、現在借りているローンを別のローンの借入金で一括返済することです。多くの場合は、金利の低いほかの銀行で借り換えることで金利負担を減らすことを目的にしています。

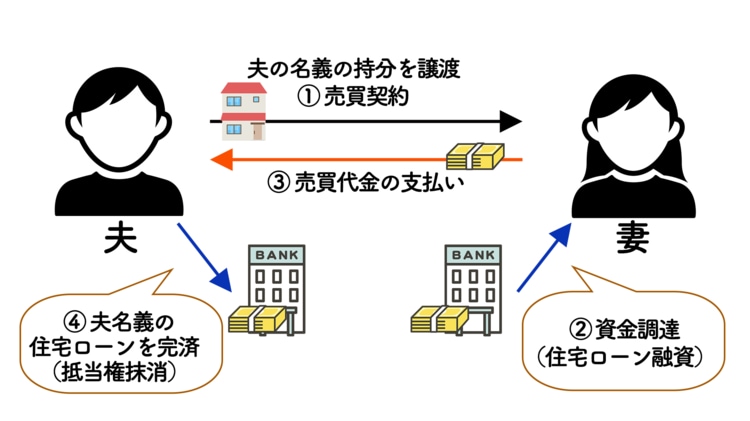

名義変更のために借り換えを行う場合も同様です。たとえば、ペアローンを組んでいた夫婦が離婚し、夫名義の不動産と住宅ローンを妻名義に変更したい場合について説明します。

この場合、夫名義で借りていた住宅ローンを一括で返済する必要があります。そのためには、夫名義の借入金を含めた残債分をあらたに妻名義で借り入れなければなりません。全額を妻の名義で借り入れ、既存の住宅ローンを一括返済することで住宅ローン契約は妻の名義になります。

名義を変更するのではなく、住宅ローンを一括で返済し、あらたな名義人が借り入れをするということです。

このとき、今借りている銀行よりも金利が低い銀行で借り換えることができれば、金利負担分を減らすこともできます。ただし、借り換えの際には新規借り入れ時と同様の審査が必要となり、安定した収入があることが条件です。

細かい条件は金融機関によって異なるため、事前に問い合わせる必要があります。

5.2. 住宅ローンを借り換えるときの注意点

住宅ローンを借り換える場合は、さまざまな費用が発生することに注意が必要です。また、新たな借入人は、住宅ローンという商品設計に沿って、その不動産に居住する必要があります。

5.2.1. 借り換えにともなう手数料が発生する

借り換えとは新たな住宅ローンを契約することです。新しい借入に関する手数料がかかることに加えて、返済時の手数料も発生します。

具体的には、新しいローンの取扱手数料や契約書などに添付する印紙税および保証料に加え、返済時の繰り上げ返済手数料などがかかります。

さらに、不動産の所有権移転費用、抵当権設定費用、現在の抵当権の抹消費用や名義変更後の不動産取得税等も必要です。固定資産税等は新旧名義人の間で精算するのが通常です。

手続きを司法書士等に委託する場合は、その報酬がかかります。

5.2.2. 対象の住宅には借り換えた住宅ローンの名義者が住む必要がある

住宅ローンとは自分が住む家を購入するために必要な資金を融資するという商品設計なので、借入人はその家に居住する必要があります。

たとえば、借入人の子どもが別の場所に居住している場合、住宅ローンの名義をその子へと変更することはできません。仮にローン実行後に金融機関に別居の事実が発覚した場合は、ローン契約違反となり全額返済を要求される可能性があります。そういうことを絶対にしてはなりません。

6. 名義変更に代わるほかの選択肢「夫婦間売買」「親族間売買」

不動産の売買に伴って住宅ローンの借入人の名義を変更する方法として、「夫婦間売買」や「親族間売買」等があります。

6.1. 夫婦の間で行う手段「夫婦間売買」

夫婦間における住宅ローン名義の変更手段として、離婚の場合は財産分与や贈与以外に「売買」という形式をとる場合があります。夫の収入減少に伴い妻へ借入人を変更したい場合も、贈与だけでなく「売買」の形式が考えられます。

名義変更や借り換えを行う際に、売買を原因として不動産の所有権移転をするという考え方です。

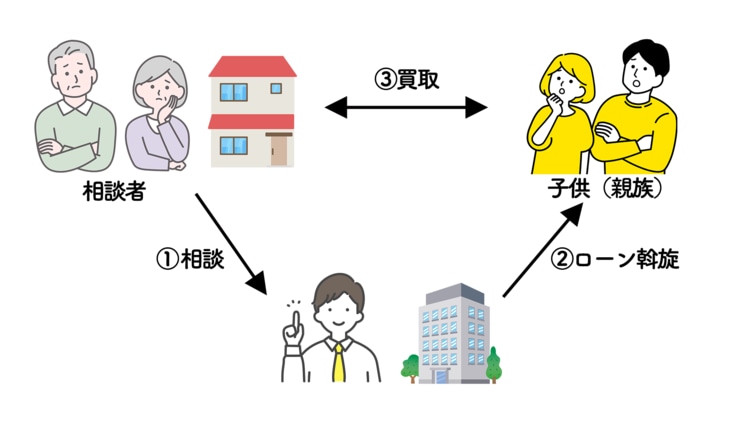

6.2. 親子や兄弟間で行う手段「親族間売買」

親族間売買とは、兄弟間や親子間で不動産売買をすることを意味します。これも、買い取る親族がその不動産に居住しなければならないという問題があります。また、その親族の返済能力等の審査も必要です。

さらに、売買の対価が市場価格より極端に低い場合は、差額分について贈与税が課される可能性があります。金融機関の担保評価額と大幅に乖離していないことも必要です。

まとめ

金融機関は、ローン実行時に現在の借入人が借入期間を通して返済を継続するという前提で審査しています。

したがって、住宅ローンの名義人の変更は原則として認められません。

例外として認められるケースはありますが、限られています。たとえば、名義変更人に十分な安定した返済能力がある場合や、親密な金融機関との取引がすでにある場合などでは、借り換えによる実質的な名義変更には可能性があります。

ただし、一からローンを組むのと同等の審査が行われるので、それなりの労力と時間がかかります。また、不動産の所有権移転等を伴うので、移転登記手続きが必要です。さらに、贈与税の問題等、法務、税務などの知識も必要です。必要に応じて専門家に相談のうえ、十分な情報を得て行う必要があります。