(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

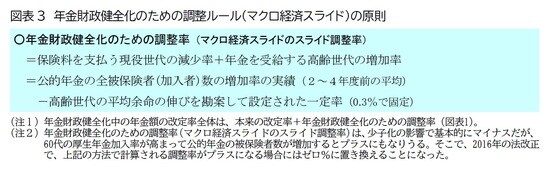

3.年金財政健全化のための調整ルール(いわゆるマクロ経済スライド)

(1) 原則:少子化に伴う収入減の要因と長寿化に伴う支出増の要因を、毎年の年金額改定の中で吸収

年金財政健全化のための調整ルール(いわゆるマクロ経済スライド)は、年金財政が健全化されるまで実施される仕組みであり、2004年改正で導入され、2015年度から適用が始まった。

2004年の改正より前は、おおまかに言えば、少子化や長寿化の進展にあわせて将来の保険料を引き上げて、給付水準を維持する仕組みだった。しかし、2004年改正では将来の企業や現役世代の負担を考慮して保険料(率)の引上げを2017年に停止し*6、その代わりに給付水準を段階的に引き下げて年金財政のバランスを取ることになった。この給付水準を引き下げる仕組みが年金財政健全化のための調整ルールであり、「マクロ経済スライド」と呼ばれるものである。この仕組みは年金財政が健全化するまで続くが、年金財政がいつ健全化するかは今後の人口や経済の状況によって変わる。

この仕組みでは、原則として、少子化によって保険料を支払う現役世代が減少した影響(すなわち年金財政の収入減の要因)と、長寿化によって年金を受給する高齢世代が増加する影響(すなわち年金財政の支出増の要因)にあわせて、年金額の改定率が調整される(図表3)。収入減の要因と支出増の要因を毎年度の年金額改定、すなわち単価の見直しの中で吸収する形になるため、年金財政の健全化に寄与する。

*6:厚生年金の保険料率は18.3%で固定された。国民年金の保険料(額)は2017年度に実質的な引き上げが停止され、以降は賃金上昇率に応じた改定のみが行われている。この改定は、厚生年金において保険料率が固定されても賃金の変動に応じて保険料の金額が変動することに相当する、と言える。

(2) 特例:受給者の生活に配慮し、年金額が調整によって前年度を下回る事態を避ける

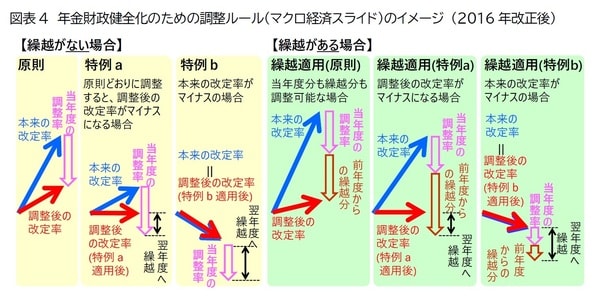

原則的な考え方は上記の通りであるが、年金財政健全化のための調整ルール(マクロ経済スライド)には特例(いわゆる名目下限措置)が設けられている。特例は、a:原則どおりに調整率を適用すると調整後の改定率がマイナスになる場合と、b:本来の改定率がマイナスの場合、に適用される(図表4左の特例aと特例b)。大雑把に言えば、特例aは物価や賃金の伸びが小さいとき、特例bは物価や賃金が下落しているときに適用される。

特例aの場合は、単純に調整すると調整後の改定率がマイナスになるので、名目の年金額が前年度を下回ることになる。これを避けるため、実際に適用される調整率の大きさ(絶対値)を本来の改定率と同じ大きさ(絶対値)にとどめて、調整後の改定率はゼロ%にされる。特例bの場合は、本来の改定率がマイナスなので、この場合も名目の年金額が前年度を下回ることになる。そこで、年金財政健全化のための調整を行わず、本来の改定率の分だけ年金額がマイナス改定される。

2017年度までは、これらの特例ルールに該当した場合に生じる未調整分は繰り越されていなかった。しかし、前述した本来の改定率と同様に多くの年度で特例に該当する状況だったため、2016年の法改正で見直された。2018年度から未調整分が翌年度へ繰り越され、2019年度以降で特例に該当しない年度、すなわち原則どおりに当年度の調整率を適用しても調整後の改定率がプラスになり、さらなる調整余地が残っている年度に、当年度の調整率と前年度からの繰越分を合わせて調整する仕組みになった(図表4右の繰越適用(原則)。厚生労働省の資料では「キャリーオーバー」と称される仕組み)。

なお、当年度分の調整率と前年度からの繰越分の合計を適用すると調整後の改定率がマイナスになる場合には特例aが適用される。当年度の調整率と前年度からの繰越分の合計のうち本来の改定率と同水準までを調整して調整後の改定率はゼロ%になり、未調整分は翌年度へ繰り越される(図表4右の繰越適用(特例a))。また、本来の改定率がマイナスの場合には特例bが適用され、当年度の調整率と前年度からの繰越分の合計が翌年度へ繰り越される(図表4右の繰越適用(特例b))。

2016年の改正によって繰越しが導入され、それ以前と比べれば年金財政の健全化が進みやすくなった。しかし、デフレが継続した場合などでは、当年度分の調整と前年度からの繰越分を合わせた大幅な調整が適用できない場合も考えられる。その場合は未調整分が持ち越され続け、結果として繰越し導入前の制度と同じく年金財政の健全化が進まない事態になる。また、このような年金財政のリスクに加えて、政治的なリスクもある。未調整分を精算できるほど本来の改定率が高いケースには、物価上昇率がかなり高い場合もあり得る。この場合は物価が大幅に上がる中で年金の改定率を大幅に抑えることになるため、年金受給者からの反対や、実際に生活水準が大きく低下して困窮する受給者がでてくる可能性がある。そういった状況では、この見直しを予定どおりに実施するかが政治問題になる可能性がある。