\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

新興国株式投資であっても、先進国株式投資であっても、株式投資の基本は同じです。ここでは、株式投資のポイントを確認しましょう。

株式投資のリターンとチェックポイント

新興国株式投資、と言うと何か特殊な投資のように聞こえてしまいますが、企業が発行している株式に投資するという点では特殊性はありませんし、株式投資の基本は同じです。企業は毎年企業努力を重ね、利益を伸ばしていこうとします。中長期的に株式投資を行った場合、こうした利益成長の積み上がりを背景とした①株価の値上がり益(キャピタルゲイン)と②企業利益の一部が還元される配当収入(インカムゲイン)が期待できます(図表1)。したがって、株式投資において重要なのは、投資開始時点からの中長期的な利益成長と配当収入の積み上がりで、本来は投資開始タイミングを選ばず、むしろできるだけ投資期間を長くすることを考えるべきです。

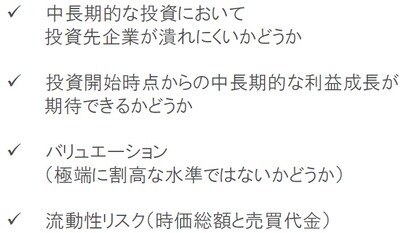

一方、企業経営がうまくいかず途中で破綻してしまった場合、株式の価値はゼロになるというケースがほとんどです。また破綻まで行かずとも、経営が悪化すれば株価が下落したり、配当金が減額されたり支払われないといったことも考えられます。中長期的な株式投資においては、潰れにくく、中長期的な利益成長が期待できる企業の株式を選択することが肝要です。

また、株価が極端に割高な水準で投資を開始してしまうと、十分な時間をかけてもリターンがマイナスとなってしまう場合があります。そうした事態を避けるためには、割高なのか割安なのかというバリュエーション(投資価値評価)のチェックが必要です。

もう一点、忘れてはいけないのは「流動性リスク」です。小さな市場にまとまった資金が流入することで価格がかさ上げされて大きく値上がりしている場合、ひとたび資金流出に転じると大きく値下がりする可能性があります。これを「流動性リスク」と言います。

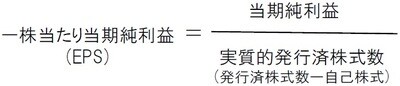

1株当たり当期純利益(EPS)

利益成長を見る上で、単純に年度毎の当期純利益が増加しているのを確認するだけでは事足りません。利益が増加していても新株を発行して株式数が増えている場合や、利益が横這いでも企業が自己株式を取得することにより実質的な発行済株式数が減少していることもあります。ここで役に立つのが、当期純利益を実質的な発行済株式数で割った一株当たり当期純利益で、一般的には、EPS(Earning PerShare)と呼んでいます(図表3)。中長期投資においては、このEPSが時間をかけて増えていくことで株価が上昇したり、配当が増額されていくことが期待されます。

バリュエーション~株価収益率(PER)~

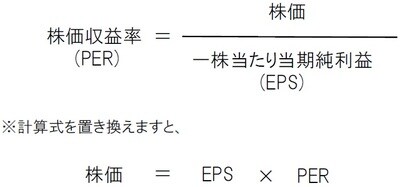

株価が割高なのか割安なのかを考えるための代表的な指標の一つが、株価収益率(PER=Price Earnings Ratio)です。株式の値段を示す株価とは、企業を買い取る際に支払う金額の「単価」です。では、その株価が割高なのか割安なのかはどのように判断すればよいでしょうか。

PERは、一株当たりの値段である株価をEPSで割ったもので、株価が利益の何倍(何年分)かを表します(図表4)。たとえば、株価が200円でEPSが20円だった場合、PERは200円÷20円=10倍(年分)となります。これは、この会社の株式を200円で買い取ると、買取資金をこの会社が稼ぐ利益10年で回収できるという意味になります。20年で回収できる値段より、10年で回収できる値段のほうが割安ということですから、PERが低いほど割安ということになります。

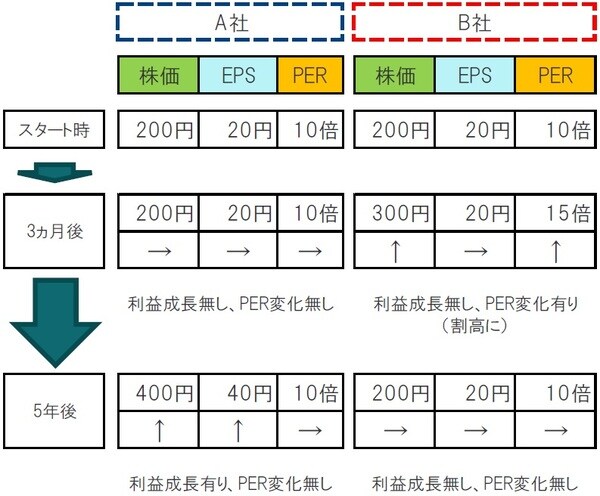

EPSは日々変動するわけではありません。図表5の例で見ますと、A社、B社ともスタート時点は、株価200円、EPS20円、PER10倍でしたが、3ヵ月後EPSが変化しない中、A社は株価、PERとも変化しない一方、B社の株価は300円、PER15倍と、B社の株価は単に割高になったに過ぎないと言えます。

次に、5年後を見てみますと、A社は株価400円、B社は株価200円と差がついています。PERはともに10倍ですが、A社の株価はEPSの成長(20円→40円)を反映する形で上昇しているため、割高な状態になっていません。一方、B社は株価、EPSともスタート時点と変化無く割高な状態ではありませんが、5年が経過してもキャピタルゲインが得られる状況ではありません。

したがって、短期の価格変動による利益獲得を目指すのは単に割安・割高に着目した投機的行動と言えるのに対して、中長期の株式投資は、企業の利益成長すなわちEPS成長に着目して投資を行うことと言えます。

配当利回り

インカムゲインの観点で、株価に対してどのくらいの配当金をもらえるかを示すのが配当利回りです。配当利回りは年間配当金を株価で割ることで計算します(図表6)。

配当収入の積み上がりは、時間が経つにつれて徐々に積み上がりますので、保有期間が長ければ効果は大きくなります。

また、主にインカムゲインを期待する投資には債券投資があり、その中には企業が発行する社債への投資があります。企業の利益が年々成長しても、社債の発行時に決められた利率は償還時まで一定です。一方、企業の利益の一部から支払われる配当金は利益成長に伴う増配によりインカムゲイン自体が増えることが期待できます。

流動性リスク

流動性リスクとは、市場規模や取引量が小さい場合や市場混乱時などの買い手が少なくなった場合、①換金したい時に換金できない、②換金したい量に対して需要が少なく一部しか換金できない、③買い手が少なく大幅な値引きを余儀なくされるといったリスクです。

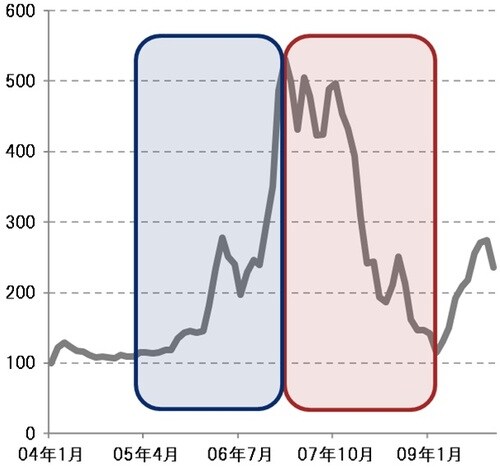

新興国株式市場の一つであるベトナム株式市場では、2006年から2007年ごろベトナム株ブームが発生し、日本でもベトナム株に投資するファンドに人気が集まりました。大量の資金がベトナムに押し寄せ、株価は一気に5倍以上になり、1,000億円程度だった時価総額は2年を待たずに2兆円以上になりました。ところがブームが去って資金が流出し始めると、あっという間に5分の1程度まで株価は下落しました(図表7)。

新興国株式市場は魅力的な投資対象の1つですが、このときのベトナム株式市場のように市場規模や日々の売買代金が小さいところが多く、流動性リスクを意識する必要があります。また、カントリーリスク等も勘案しますと、幅広く新興国全体に分散投資することが有効なアプローチになると言えます。

ベトナム株価:MSCIベトナム指数

(出所)ブルームバーグのデータを使用しピクテ投信投資顧問が作成

※データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『新興国投資編(9)そもそも株式投資のポイントは?』を参照)。

(2020年9月3日)

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~