「波平さんは50歳」時代に遅れた社会保障の空回り

終身雇用の崩壊、給与の低下、税負担の増加…日本人が今置かれている環境は、世界的に見てもかなり厳しいものです。

背景には、「平均寿命の高齢化」が大きく関係しています。周知の事実ですよね。

フランクな話になりますが、例えば『サザエさん』に出てくる波平さん、70代ではないことを知っていますか。彼50歳です。ずいぶん若く感じますが、昔の「老人」という定義では、そのくらいの年齢の方を指していました。ここまで人が長生きするなんて想定外中の想定外でした。だからこそ、社会保障が変化に追いついていない現状があります。

グローバル的な観点で見ると、日本の平均賃金も下がっています。少子高齢化なら働き手の需要はどんどん増えるわけだから、賃金も上がっていくのかと思いきや、そうでもない。多くの方が理想としている「老後は良い車に乗って、たまには奥さんと2人で海外…とは言わなくても、軽井沢とかで旅行したいなあ」という生活は、もはや限られた人だけが手に入れられるユートピアとなりました。

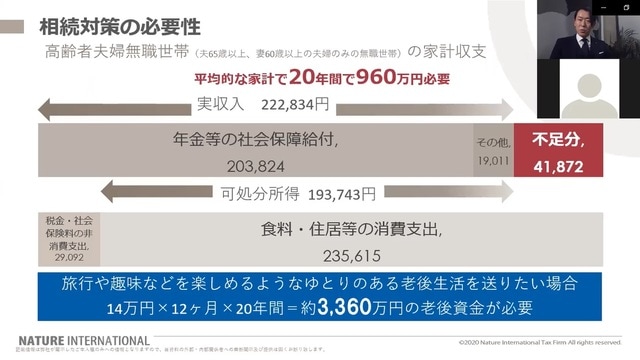

実際、老後の生活には相当なお金がかかります。【図表で見る年金額】をご覧ください。

趣味とか旅行を楽しめる「ゆとりのある老後生活」を送りたい場合、約3000万円必要です。そんなにゆとりのある生活じゃなくてもいいよ~という方でも960万円ほど、約1000万円かかります。年金が約20万円ほど受給されたとしても、それでも月4万円は不足しているのです。

平均寿命が短くなることはないでしょう。老後生活は長くなり、必要なお金は減ることはなく、むしろ増えていきます。加えて税負担はどんどん重くなっています。後ほど説明しますが、相続税・所得税の税率も実質的に上がっています。

「今の資産で今のまま普通に暮らしていいのか?」と心配になりますよね。だからこそ、若いうちから資産運用をして老後資金を貯めなきゃ、と考える人が増加しているのです。

コロナ禍での資産運用は?超富裕層に聞いてみた

資産運用と言われても、具体的に何をしたらいいか。コロナ禍で「お金を増やす」方法はあるのでしょうか? 主な手段として代表的な株式・債券・不動産について解説します。

まず株式。最近は価格急騰、下落の幅がとんでもないことになっています。プロの方なら良いかもしれませんが、一般の方が今参入するのは相当なリスク。かなり難しい状況です。コロナ第2波が懸念されている今、価格暴落のタイミングで「今こそ買い時」という声もありますが。

次に債券。日本人が好む金融商品ですね。安定的に運用できることから、「有事の際は債券」と言われてきました。しかし、意外とこの現状、しんどくなっています。

安定を謳っている債券は利回りが著しく低いものです。例えば利回り0.5%なんてものも珍しくない。ということは、10年持っても利回り5%です。その間、債券価格に5%以上のブレが生じていたら、どうでしょうか。これを資産運用と呼ぶのか?と疑問に思うのも自然なことです。

最後に不動産。昨今は賃料下落、特に商業ビルが厳しい状況に置かれています。私たちのお客さまにも商業ビルをお持ちの方は多いですが、飲食が入っているビルは、テナントの撤退が止まらず、苦境に立たされています。

オーナーさんの下には賃料の減額要請が舞い込んでいる。それにオーナーさんが応じるか応じないか? 基本ゼロ回答はせず、何かしらの対応するのが定石になっています。理由は明確です。

コロナ禍で今のテナントを失っているのなら、同じ金額のまま入居募集をかけても、しっかり利益を出し、賃料を払ってくれるテナントがあるとは考えにくいですよね。募集に時間もかかってしまう。となると、賃料を下げざるを得ません。退去されるほうがリスクがあるから要求を呑むほかない、という状況があります。

財産の80%を税金で失っていること、知っていますか

八方塞がりじゃないか…という声も聞こえてきそうです。結論は焦らずに、まずは考え方を見直してみましょう。

基本的な考え方として、私は「TIF方式」を提唱しています。Tax(税務)・Investment(投資)・Finance(借入)の3つをかけ合わせた、資産運用法のことです。この3本柱が今後お金と付き合っていく上で重要な指標となります。

■Tax(税務)

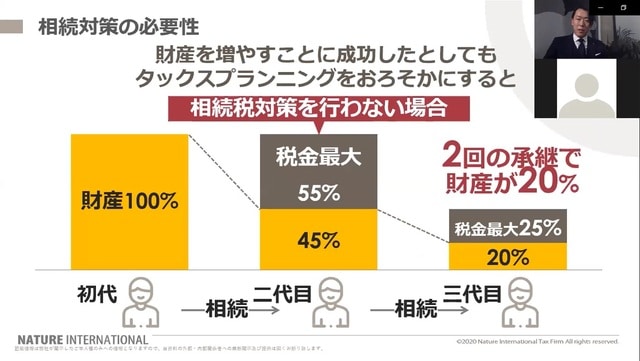

日本は税金大国。法人税はどんどん低下する一方、所得税と相続税に関しては増加の一途、現在55%にもなっています。増加と簡単に言ってしまいましたが、具体的には相続税も所得税も「基礎控除額」が下がっているんです。これらの税金は、もとのお金からマイナス(基礎控除)した金額に税率をかけるのですが、そのマイナス枠を縮小しているから、お金のほとんどが課税対象になっちゃう。これが増税の仕組みです。

たとえ100入ってきても、55を税として手放さなければいけない。加えて、日本は二重課税の国です。残った45に、もう一回55%の相続税がかかる、すると残りは20になってしまします。80も税金として失っています【図表で見る課税の仕組み】。

残りの20で投資をして「22になった」「25になった」と一喜一憂しても、そこまで大きな価値にはなりません。もっと大きなものを失くしていますから。だからまず第一に、しっかり税金対策をすることが重要なのです。

■Investment(投資)・Finance(借入)

Investment(投資)・Finance(借入)は両輪で捉えてください。

投資は当然、利回りの高いものを選べば利益が最大化されます。その際、自身の現金を使うか、大半を借入するか、という判断が大切です。「投資で借入」と聞くと、なんだか怪しい響きがありますね。

実は、意外と知られていない事実があります。日本は世界トップクラスで「お金を借りやすい国」なのです。

コロナの影響で最近は難しいですが、通常私は1ヵ月に1週間ほど海外に飛んでいました。行ったり来たりしながら海外情勢を見つめるなかで、ローンに関しては日本の特異さ、借入に関するコンディションの良さを痛感しています。

海外でどれくらいローンを組めるかというと、多くの場合投資するものの50%程度が条件であり、金利は5%前後が多いです。一方の日本ですが、投資対象やローンする人の属性(職業や資産状況など)によってはフルファイナンスが可能で、何なら手数料まで借りられます。つまり100%超えのローンを組める。しかも支払い期限は20年とか35年といった尺です。

このように日本は、他国と比べてローンする環境が最高に良い。借入しながら投資することは、理論的には非常に優れているのです。もちろん「資金繰りに問題がないなら」という大前提はありますが。

■とはいえ「ペーパーアセットの借入」にはお気をつけて

私たちのお客さまは、国内だけでなく海外でも投資をされています。プライベートバンク(口座開設時に数億円の預入れを求める、富裕層向けの銀行)の利用も多いですが、そういうところって、有価証券に借入がつくんですよね。

有価証券といったペーパーアセットの借入というのは非常に難しい。たとえばコロナ禍のように、市場がアップアンドダウンを繰り返すなかで、一定の基準を下回ると「追証」と呼ばれるものが発生してしまうのです。

簡単にいえば、「追加でお金を入れてください」という指令です。レバレッジをかけていると追証分の現金をなかなか工面できないケースもあります。するとどうなるか。「強制ロスカット」が行われます。ぱかーんと強制的に全部売られてしまうんです。ですので、ペーパーアセットの借入には十分気をつけてください。

一方のリアルアセット(不動産など)は、基本的に追証は出ません。あくまで元本と利息の支払いさえできていれば、追証もないし、ロスカットもない。借入して資産運用をする、という観点だけで考えれば、リアルアセットは非常に安全性が高いといえます。

もちろん先ほど言及したように他のリスクはあります。いずれにせよ、まずは税務効率を良くして資産運用をすることが大切です。

※本記事は、税理士法人ネイチャー国際資産税代表・芦田敏之氏の解説動画「富裕層が知っておくべき『相続対策・資産運用テクニック』」の一部を書き起こし、再構成したものです。動画の全貌はコチラをご覧ください。

芦田 敏之

税理士法人ネイチャー国際資産税代表税理士