\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

ピクテでは金融資産全体を5分割し、「預金を含めた全体設計」を検討することが重要だと考えています。このシリーズでは預金を含めた全体設計のうちの「育てる投資」の考え方とアプローチについてご説明します。

預金を含めた資産運用設計

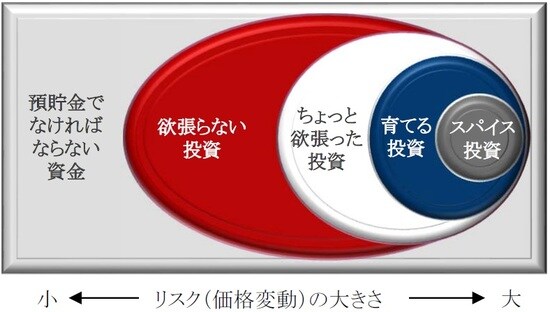

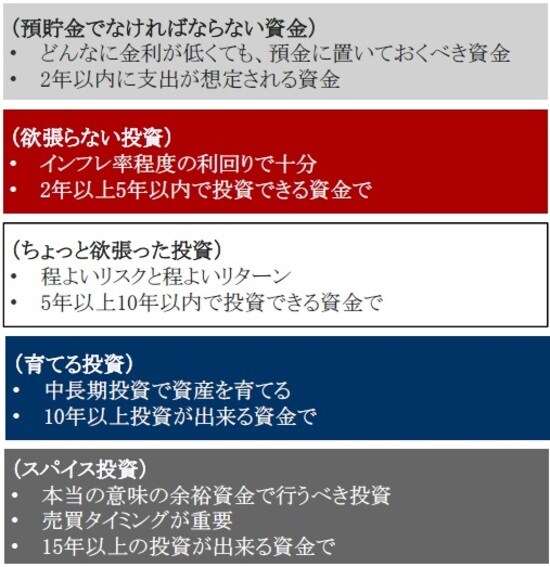

「預金を含めた資産の全体設計」を考える際には、図表1・2のイメージ図のように、金融資産全体を「預貯金でなければならない資金」、「欲張らない投資」、「ちょっと欲張った投資」、「育てる投資」、「スパイス投資」の5つに分割して検討することが重要です。

「預貯金でなければならない資金」とは、日常の生活費や近い将来に使う予定のあるお金等、使いたいときにすぐに使えるようにしておく資金のことをいいます。

「欲張らない投資」とは、あくまでも物価上昇から「資産」を守ることを目的とした、預金の一歩先のような投資として、定期預金の満期資金や退職金、相続資金などの大きなライフイベントに伴う大切な資金を置いておく先として適しています。

「ちょっと欲張った投資」とは、「欲張らない投資」からもう一歩だけ踏み出し、資産を守るだけではなく、増やすことも念頭においた投資です。

「育てる投資」とは、10年以上は投資できる余裕資金で行うじっくりと資産を増やしていくタイプの投資です。しっかり分散して株式に長期投資を行い、資産の成長のエンジン役を担います。

「スパイス投資」とは、当面使う予定がない本当の意味での余裕資金で、相応に高いリスクを取って高いリターンを目指す投資です。

「育てる投資」と価格変動リスク

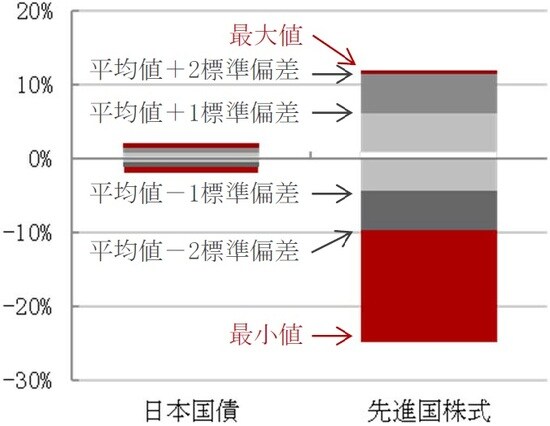

「育てる投資」は「欲張らない投資」と比べて短期的な価格変動リスクも大きくなります。価格変動リスクが大きいということは、よいときと悪いときの差が大きいということです。価格変動リスクの大きさの具体的な例として、日本国債と先進国株式の月次収益率のバラつきの差をみてみましょう(図表3・4)。

日本国債と先進国株式ではデータのバラつきの範囲(価格変動リスク)が大きく異なります。両者の標準偏差には大きな差があり、平均±1標準偏差が示す範囲でも、最大値・最小値の差が示す範囲でも大きな差があります。それぞれの収益率の散らばっている範囲を棒グラフで示していますが、それぞれの範囲内のどこかの収益率になるという場合、先進国株式の場合にはよいときと悪いときの差が日本国債と比べて大きくなることが分かります。

日本国債:FTSE日本国債指数、先進国株式:MSCIワールド指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成

日本国債:FTSE日本国債指数、先進国株式:MSCIワールド指数

出所:ブルームバーグのデータを使用しピクテ投信投資顧問作成2

※データは過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『育てる投資編(1)<育てる投資とは~資産を成長させることを目的とした投資~>』を参照)。

(2020年7月10日)

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>