脱税や申告漏れを指摘されているドクターは多数存在

「○病院経営者を脱税容疑で告発、大阪国税局」

「○会社、○億円の申告漏れ」

「脱税で社長らに実刑判決、東京地裁」……。

脱税や巨額の税金申告漏れの発覚を伝えるニュースが新聞やテレビで取り上げられることは珍しくありません。

バラエティ番組などで活躍している元プロ野球選手の有名タレントが約7500万円の申告漏れを指摘され、重加算税を含めて約2800万円の追徴税を課されて話題となったこともあります。

【無料視聴】世界一富裕層に詳しい税理士が「医師だけに最適化されたコンサルティングサービス」を提供します >>>詳しくはコチラ

ちなみに、このタレントは過去に国税庁の確定申告PR用ポスターにも登場しています。多くの方は期限内申告を呼びかけるその姿が記憶に残っているのではないでしょうか。

また、日本画の大家の未亡人が相続財産から現金約2億円を除外して申告したとして追徴課税を受けたこともありました。その額は約1億5000万円でした。画家は2009年に亡くなったのですが、摘発されたのは4年後の2013年のことでした。

このように、国税当局は富裕層の「税金逃れ」に対して「絶対に見過ごしはしない」といわんばかりに容赦のない姿勢を示しています。そしてこの富裕層の中には、クリニックの経営者であるドクターも含まれているのです。

もっとも、マスコミで報道される脱税・申告漏れ事件では、芸能人などの著名人や会社経営者などが摘発されるケースが目立つことから、「自分には関係のない話だ」と思っているドクターも多いかもしれません。

また、脱税・申告漏れが発覚するきっかけとなる税務調査についても、クリニック経営者の中には、「税務調査なんて大病院でない限り縁がない話であって、うちのようなクリニックには関係のないことだ」と思っているドクターもいるかもしれません。

しかし、こうした考えはまったくの思い違いです。

実際に脱税や申告漏れを指摘されているドクターは存在しており、医療法人はもちろん、個人経営の医院・歯科医院に対しても税務調査は行われているのです。

クリニック「申告漏れランキング」まさかの5位

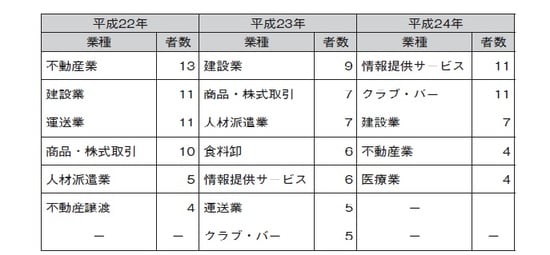

[図表1]は、1件当たりの申告漏れ所得金額が高額な上位5業種を国税庁がリストアップしたものです。

16事務年度の1位の貸金業、2位のキャバレー、3位の風俗業、4位の商品販売外交に続いて、何と5位に病院(クリニックを含む)が挙がっています。

1件当たりの申告漏れ所得金額は約1344万円で、追徴税額は553万円です。このデータからは、クリニックに対しても他の業種と同様に税務調査が行われており、その結果として所得の申告漏れが指摘され、多額の追徴課税がなされている状況をうかがい知ることができます。

出典:国税庁HP「平成24事務年度における所得税及び消費税調査等の状況について」

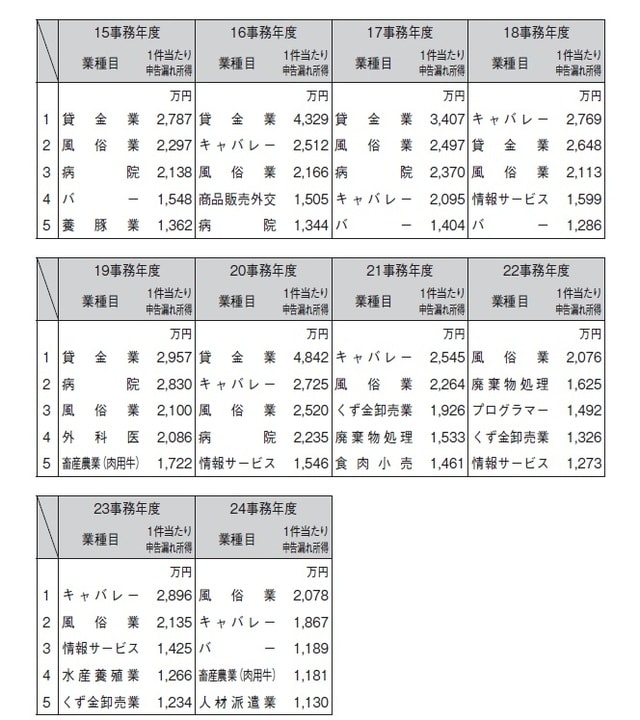

もう一つ、やはり国税庁が公表している資料を見てみましょう。[図表2]は「告発の多かった業種」具体的には告発した査察事案で多かった業種・取引をリストアップしたものです。

平成22年・23年にはランクインしていなかった医療業が24年には5位に入っていることに注目してください。

このようにドクターの脱税・申告漏れはしばしば摘発されており、しかも先の資料とあわせて考えれば、その件数はほかの多くの業種と比べても決して少なくありません。

申告漏れが発覚したとき、ドクターを待ち受ける運命

では、申告漏れが見つかった場合、ドクターにはどのような運命が待ち受けているのでしょうか。

まず税務上のペナルティとして、①過少申告加算税、②延滞税、それから悪質(脱税)と判断された場合には③重加算税が課されることになります。

①過少申告加算税は、修正申告がされた場合に、本来納める税金よりも少ない税金しか納めていなかったことに対して課されるペナルティです。金額は、新たに納付することになった税額の10%です。ただし、当初の申告納税額と50万円のいずれか多い金額を超えた部分については、税額の15%となります。

②延滞税は、税金が定められた期限までに納付されない場合に課されるペナルティで、原則として法定納期限の翌日から納付する日までの日数に応じて、所定の割合の利息に相当する税金が課されます。ただし、重加算税が課される場合を除き「控除期間」が設けられているため、最長でも1年間分となります。

③重加算税は、税額等の計算の基礎となる事実を隠蔽したり、または仮装するなどして、故意に実際よりも少ない納税額の申告書を提出した場合に課されるペナルティです。新たに納付することとなった税額の35%が課されることになります。35%と納税者の負担が大きく、かつ延滞税の控除期間もないため、トータルの追徴税額は最大となります。

なお、申告しなかった場合に課される無申告加算税については、クリニックの場合は想定外ですのでここでは省略します。

最悪の場合「免許取り消し」の可能性も

税務上のペナルティだけでも重い処分といえますが、さらに行政上のペナルティである行政処分が課される場合もあります。

ドクターに課される行政処分としては①戒告、②医業停止・歯科医業停止、③免許取り消しの3種類があり、①②③の順に処分が重くなっていきます。それぞれの内容は以下の通りです。

①戒告は、行政処分の原因となった行為について反省を求め戒める処分です。

②医業停止・歯科医業停止は、所定の期間だけ医業・歯科医業を行うことを禁止する処分です。停止期間が経過すれば医業・歯科医業を再び行うことが可能となります。

③免許取り消しは、ドクターの免許を取り消してその資格を失わせる処分であり、最も重い処分です。なお、免許取り消し処分を受けた後で再免許を受けることが認められる場合もあります。

これらの処分は厚生労働大臣が決定しますが、決定にあたっては事前に医道審議会の意見を聴くことが法律によって求められています。

医道審議会とは厚生労働省に設置されている審議会であり、複数の分科会から構成されます。そのうち、ドクターの資格に関する行政処分を審議するのは医道分科会であり、行政処分の内容等を審議する会議を年2回開いています。

医道審議会は医師の脱税に厳しい態度で臨んでいる

医道審議会は、ドクターの脱税について次のような一般的見解を公表しています。

「脱税は、ドクターとしての業務に直接関わる事犯ではないが、ドクターとしての品位を損ない、信頼感を喪失せしめることから、行政処分に付することとし、行政処分の程度は、基本的には、司法処分の量刑などを参考に決定する。

また、医療は非営利原則に基づいて提供されるべきものであることから、医業・歯科医業に係る脱税は、一般的な倫理はもとより、ドクターとしての職業倫理を欠くものと認められる。このため、診療収入に係る脱税など医業、歯科医業に係る事案は重めの処分とする」

一読すればわかる通り、脱税については基本的に行政処分の対象とすること、しかも医業・歯科医業に関する脱税については処分の内容を厳しくすることが明らかにされています。

実際、医道審議会によって審議された近時の処分例を見ると、このような方針が徹底されていることがわかります。[図表3]にある通り、医業停止・歯科医業停止はもちろん、中には医師免許を剥奪されたケースもあるのです。

脱税事犯で起訴された場合、有罪率は「100%」?

脱税・申告漏れへのペナルティとして忘れてはならないのは、悪質な場合には刑事罰を科される可能性があることです。

ちなみに脱税事犯で起訴された場合、有罪率は100%といわれています。国税庁の資料によれば、平成27年度中に一審判決が言い渡された案件は133件で、そのすべてが有罪となっています。そのうち2人が実刑判決を受けています。1人は懲役6年、もう1人は懲役2年でした。

万が一、ドクターが実刑判決を受けることにでもなろうものなら、前述した免許取り消しの処分を受ける可能性が大きくなります。さらに、新聞などで大々的に報道されることになれば、クリニックの経営にも大きな影響が生じることになります。

患者の立場になって考えればわかる通り、脱税をしたドクターの診療を積極的に受けたいという人は少ないはずです。医療とは関係のない税金上の問題とはいえ、法に反することをしたドクターに自分の大切な身体・生命を委ねるのにはやはり抵抗があるでしょう。

新規の患者は訪れず既存の患者も離れていけば、最悪の場合、経営が立ちゆかない状況に陥ってしまうかもしれません。

実際、脱税にかかわらず院長が何らかの違法行為をしたことがきっかけとなって患者から見放され、経営破綻したクリニックは少なくありません。

◆ダメージを受けないためには

ここまで見てきたように、脱税あるいは重大な申告漏れが発覚すれば、その当事者であるドクターは深刻なダメージを受けることになります。

しかしながら税務調査というのは、過去の申告内容について実施されるのです。ということは税務調査が入ることがわかってから準備しても時すでに遅しです。申告済みの内容はいまさら訂正できないのです。常日頃からの申告と納税に対する姿勢がそのまま調査結果に反映されるのです。この点に十二分に留意しておくことが重要です。

※本記事は、2016年9月27日に発行された髙田一毅著『クリニック税務調査読本』(幻冬舎MC)より一部を抜粋・編集したものです。最新の法令・税制改正等に対応していない場合もございますので、あらかじめご了承ください。

髙田 一毅

みなとみらい税理士法人 髙田会計事務所 所長