①米中「第1段階」通商合意で切り返す香港、シンガポール

②保有物件の「国際分散化」が一段と進もう

③低金利の維持と緩和拡大期待が市場を支えよう

①米中「第1段階」通商合意で大きく切り返す香港、シンガポール

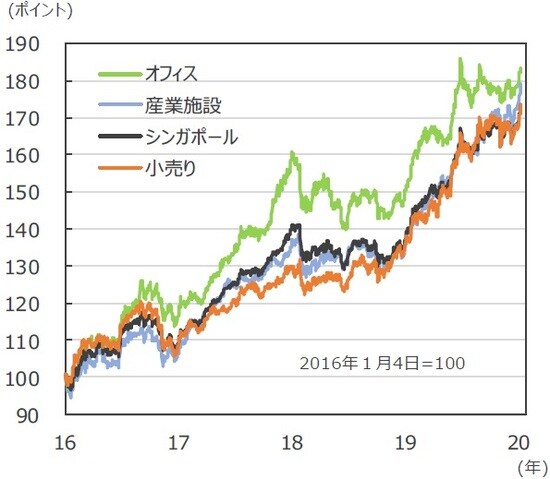

■2019年のアジア・リート(アジアパシフィック(除く日本))インデックスは、世界的な金融緩和への期待を背景に、年初から年央まで堅調に推移しました。アジアリートは2019年7月5日に史上最高値を更新した後、オーストラリアとシンガポールの上値が重くなり、香港が民主化運動の長期化を受けた大幅な下落によってボックス圏での推移となりました。

■しかし、2019年12月中旬に、米中交渉が「第1段階」の通商合意に至り、12月の米中追加関税が見送られたことで大きく切り返す展開となりました。2020年に入ってからもアジア・リート市場は堅調さを維持しています。今回は2019年後半に大きく下落した香港と2020年1月15日に史上最高値を更新したシンガポールのリートについてまとめてみます。

■なお、アジア・リートインデックスの国・地域別構成比は豪州50.2%、シンガポール30.7%、香港15.5%、ニュージーランド3.4%、韓国0.1%、となっています。(2020年1月14日現在)。不動産タイプ別では、小売りが36.5%、複合が24.2%、産業用施設が18.8%などとなっています。

S&P先進国REIT指数(配当込み)、アジアはアジア・パシフィック(除く日本)、現地通貨ベース。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

(注)データは2020年1月14日。四捨五入の関係で合計が100にならない場合があります。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

②保有物件の「国際分散化」が一段と進もう

■「小売り」中心の香港リート市場

•香港リートは、2019年7月に最高値をつけた後調整しました。中国本土への容疑者移送を可能とする「逃亡犯条例」改正案を巡る抗議デモの影響などが背景です。その後はデモが小康状態となったことや米中通商協議の進展期待が高まったこと、12月下旬にアナリストがショッピングセンター等に投資するリートの投資判断を引き上げたことなどから、堅調となりました。

•香港リートインデックスを不動産タイプ別にみると、「小売り」と「複合施設」、「オフィス」との間で2018年年央以降乖離が生じています。「小売り」が2019年11月以降回復に転じた一方、「複合施設」、「オフィス」は上昇はしていませんが、ほぼ下げ止まったと思われます。香港は不動産価格が非常に高く、期待収益率(キャップレート)が低いとは言え、所有者は長期で保有する傾向が強く、また、総じて高いレバレッジはかけていないと言われ、「オフィス」などは調整がある程度進むと価格が安定化する傾向があるためと考えられます。

•「小売り」は上昇に転じましたが、香港の小売業は数カ月に及ぶ街頭デモや観光業の低迷から大きな痛手を被りました。こうした状況にあって、リートの「小売り」が回復傾向を示しているのは、リンク・リートが大きく影響しています。S&P香港リートインデックスは時価総額の87.5%を「小売り」が占めており、その中心がリンク・リートです。

•リンク・リートは「小売り」に分類されますが、その事業形態は香港市場にとどまりません。リンク・リートのガイダンスによれば、2019年9月段階でのポートフォリオは香港87.5%、中国本土12.5%ですが、2025年には香港70-75%、中国本土20%以内、海外10%以内とする計画です。こうした中、昨年12月には新たに豪州シドニーのオフィスビルを取得するなど、保有物件のさらなる国際分散化に着手しました。香港の民主化運動は昨年に比べれば落ち着きつつあり、米中貿易交渉も1月15日の合意文書への署名でいったん棚上げとなったことで、香港と中国の物件に対する評価は落ち着きを取り戻すと思われます。新規市場への投資も市場では好意的にとらえられており、リンク・リートが「小売り」をけん引し、香港リートインデックスはしっかりとした推移が続くと期待されます。

■シンガポール市場は「産業施設」と「小売り」が中心

•シンガポールリートは、総じて堅調に推移しており、本年1月15日にリートインデックスは史上最高値を更新しました。時価総額で25.4%を占める「小売り」が高値圏で推移する中、同32.0%の「産業施設」の上昇が加速したためです。

•シンガポールリートは、小規模リート間の統合と取得可能な資産を海外市場に見出すという投資姿勢が功を奏し、堅調です。不動産タイプは先にみた「産業施設」、「小売り」に加え、「オフィス」(16.2%)、「複合施設」(11.9%)、「ホテル・リゾート」(4.7%)、「ヘルスケア」(2.6%)など多岐にわたります。加えてシンガポールリートはポートフォリオの約40%がシンガポール外にあり、今後、その比率はさらに高まると思われます。アジア市場は押しなべてキャップレートが低下しており、相対的にキャップレートが高いオーストラリアの物件などを取得する動きなども出始めたもようです。

•PwCによれば、2020年の投資見通し、開発見通しの分野で高い評価を得ました。例えば、オフィス部門では過剰供給をほぼ吸収しており、空室率も過去最低となるなど、中期的な見通しに対する投資家のマインドが復活しているもようです。世界・アジアの経済が回復する見通しの中、アジア・オセアニアへの分散投資を進めるシンガポールリートの見通しは底堅いと思われます。

現地通貨ベース。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

現地通貨ベース。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

③低金利の維持と緩和拡大期待が市場を支えよう

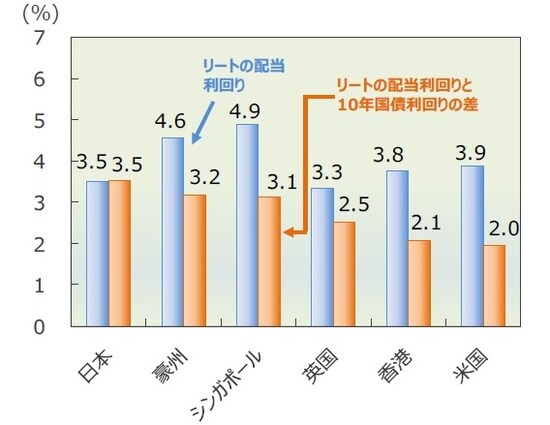

■2020年のアジア・リート市場は、世界経済の緩やかな回復が期待され堅調な業績となる見通しです。世界の金融政策は維持ないしは緩和が続く見通しであること、イールドを志向する動きが続くと思われる点も、リート市場には好影響を与えると期待されます。

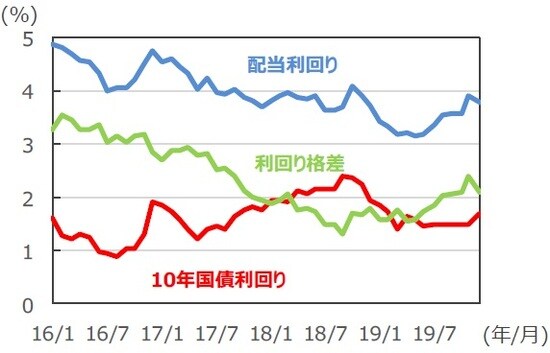

■香港では、デモの長期化と景気回復の遅れが懸念されますが、小売業も時間はかかりますが回復すると思われます。リートの配当利回りと10年国債利回りとのスプレッドを見ると、10年国債利回りが低水準で推移していることから、割高感はありません。さらに、先に触れたように香港最大手のリンク・リートが海外物件を取得したことで業績への好影響が期待されていることなどが下支え要因になると考えらえます。

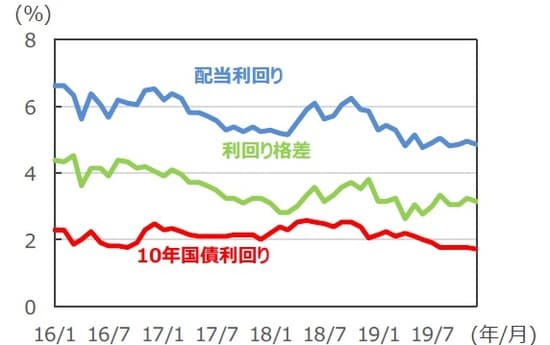

■シンガポールでは、2019年10-12月期の実質GDP成長率が前年同期比+0.8%とやや加速しました。シンガポール通貨金融庁(MAS)は、2019年10月に政策スタンスを緩和(シンガポールドル(SGD)実効為替の上昇ペースを緩める)しました。経済成長を維持するために、2020年4月にも金融緩和を深化させる見込みで、シンガポールリートにとってプラスに作用すると考えられます。

(出所)FactSet、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所)FactSet、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

(出所)FactSet、Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『アジア・リート市場の現状と見通し』を参照)。

(2020年1月22日)

2020年01月16日 主要な資産の利回り比較(2019年12月)

2019年12月25日 2019年のリート市場の振り返り長期金利低下を背景にリートは軒並み上昇