郊外に多くの土地を持つ、代々の地主の相続対策

本田家の相続事情

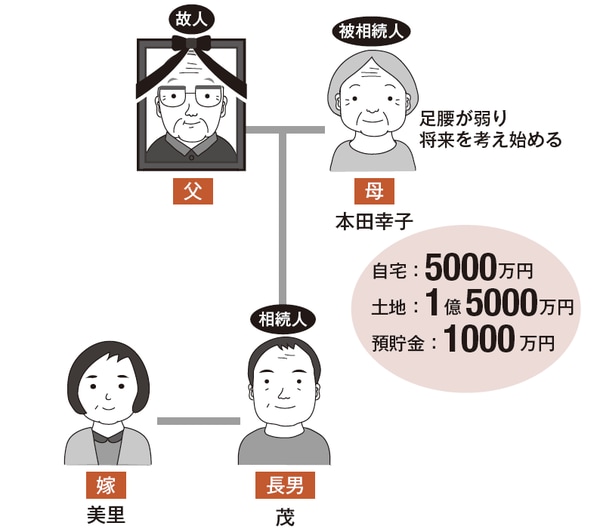

幸子さんには、自宅と土地合わせて2億円、預貯金1000万円の資産があります。この資産に課税される相続税は5260万円。相続人は茂さん1人。子どももいない状態で、どのように節税すればいいのでしょうか?

昔から続く代々の地主で、多くの土地を所有しているという人は、首都圏に限らず、全国の地方都市でもたくさん存在します。

地主がよく行う相続対策の一つに、「所有する土地にアパートやマンションを建て、土地の相続税評価を下げる」という方法があります。

しかし、賃貸需要が低い、駅から遠い場所に建ててしまい、失敗する人も少なくありません。これからご紹介するお話は、相続対策のために賃貸経営を考えている、ある資産家のお話です。

埼玉県のある都市。そこに住む昔からの地主で82歳の本田幸子さんという、地元の名士がいました。幸子さんは、自分の親から引き継いだ古い家に、息子さんの茂さん(52歳)とお嫁さんの美里さん(56歳)の三人で暮らしています。息子夫婦には、子どもはいません。

ふだんは、自宅の前の畑や庭を手入れして、のんびり過ごしていました。しかし、最近は足腰が悪くなり、将来のことも少しずつ考えるようになりました。

相続税は約4000万円・・・息子1人では払い切れない

「いずれは、今ある広大な土地を茂が相続することになる。でも、茂だけじゃ、とんでもない額の相続税がかかりそう・・・」

夫が昔、所有する土地の相続税を払うために、退職金をほぼ全額使いはたしてしまったことを思い出し、不安になってきた幸子さん。そんな時、いつも懇意にしているA銀行の担当者が、「お母さん、相続対策はされていますか?」と話しかけてきました。

渡りに船、とばかりに幸子さんが相談すると、「まずはお持ちの資産を評価してみましょう」ということになりました。その結果、自宅は家屋1000万円、200㎡の敷地が4000万円の計5000万円、所有する土地1000㎡は、1億5000万円になることがわかりました。これに幸子さんの預金が1000万円。遺産は、合計2億1000万円となり、相続税額は5260万円という試算が出ました。自宅評価に小規模宅地の特例を受けても、税額は3980万円。このままでは納税資金が足りません。

息子さんの茂さんは中学校で教師をしていますが、もちろん、高額の相続税を支払うことはできません。幸子さんには、次のような選択肢が残されています。

方法1 自分名義のアパートを建てる

方法2 場所を変えてアパートを建てる

方法3 子ども名義のアパートを建てる

《方法1》…自分名義のアパートを建てる

●土地を「貸家建付地」として評価額を圧縮する方法

幸子さんはA銀行からの提案に乗らずに、B銀行からの提案で自分の土地にアパートを建て、土地の評価を下げて相続対策を取ることにしました。

幸子さんの土地に幸子さん名義でアパートを建築すれば、その土地は貸家建付地の評価となり、土地の評価を大きく減らすことができます。

貸家建付地の評価の減額の割合は、「借地権割合×借家権割合」です。

仮に借地権割合が70%とした場合、1億5000万円の土地は1億1185万円まで評価を下げることができます。たとえば、5000万円の融資を受けて建物を建てる場合は、建物の評価減も行うことができます。

建物の相続税評価は、固定資産税評価を用いるため建築価格の60%ほどで、貸家の場合は30%の借家権割合を控除されることから、自宅などの70%で評価されます。つまり、評価額は5000万円×60%×70%で、2100万円です。

遺産総額は、幸子さんの預金1000万円と小規模宅地の特例を活用し、評価を下げた自宅1000万円に貸家建付地の土地1億1185万円、建物が2100万円です。ここから借入金の5000万円を差し引いて、課税総額は1億1750万円となります。相続財産に課税される相続税は、1745万円となります。

●相続税は減額できたが、アパート経営の今後が懸念事項

相続税を大きく下げられたことで、大喜びの幸子さん。これからアパート経営を順調に行っていけば、納税資金を貯めることができるはずです。しかも、建築費用として借りたローンを返済できれば、収益源を遺産として残すことができます。でも、すべては「賃貸経営がうまくいったら」の話。賃貸経営がうまくいくよう、幸子さんは毎日祈るような気持ちで過ごしています。

選択結果 中 策

銀行から5000万円の融資を受けて自分の土地にアパートを建て、評価を下げる。借入金を抑えることはできたが、相続税は1745万円となった。今後のアパート経営が心配。

《方法2》…場所を変えてアパートを建てる

●所有している土地を売却し、賃貸需要が高い土地を購入

土地にアパートを建てて、土地の評価を下げるという方法は良いのですが、空室リスクを考えると、なるべく賃貸需要が高い場所に建てる方が安全です。

そこで、所有している土地を売却し、新たに駅周辺など賃貸需要が高い場所の土地を購入して、そこにアパートやマンションを建て、資産を組み換えるという方法があります。つまり、土地のバリューアップを図るのです。

たとえば、駅からほど近い土地を購入するのであれば、住みやすいし、便利なので賃貸需要もある程度高いことが予想できます。何よりも路線価が高いため、貸家建付地とすると、節税効果も非常に高くなるのです。

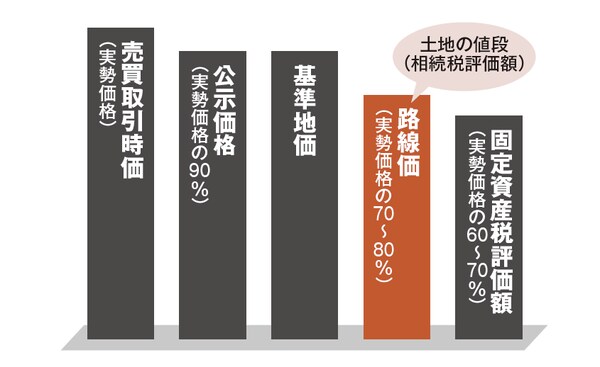

相続税の場合、土地の評価は原則的に路線価を基準に計算することが決まっています。

[図表]土地の評価額の種類

不動産の評価額においては、特に土地に関して「一物五価」と言われる、一つの土地に対して5つの価格を意味する価格評価があります。土地の価格が分かれているのは、国や地方自治体、売り主や買い主などが、それぞれ違った視点や基準から評価しているためです。

「五価」・・・実勢価格、公示価格、基準地価、路線価、固定資産税評価額

●実勢価格(時価)

実際に売買などに取引される価格

●公示価格(公示地価)

地価公示法に基づき、国土交通省が毎年公表する価格

●基準地価(都道府県基準地標準価格)

国土利用計画法に基づき、都道府県知事が毎年公表する価格

●路線価(相続税評価額)

市街地などにおいて公衆が通行する道路(路線)の標準地を選び、公示価格や売買実例価格、不動産鑑定士などによる鑑定評価額を参考にして国税庁が毎年発表する価格。これに土地面積をかけて土地の相続税評価額を算出する。評価額は、公示価格の8割が目安。

●固定資産税評価額

固定資産税などの税金を計算する基準となる価格のこと。市町村では、土地や家屋について「固定資産課税台帳」に課税価格などを登録している。土地の固定資産税評価額は、公示価格の7割が目安になる。

●アパート経営は順調、将来も安定が予測される

路線価は、国税庁によって毎年7月に、土地の公示価格の8割程度の価格として発表されます。土地の価格は、一般的に次の3つの観点から総合的に決定されます。

①その不動産の収益性

②その不動産の効用

③その不動産に対する受給バランス

①は、「その不動産を活用することで何が得られるか」ということです。具体的には建物を貸して賃料を得る、などですね。

②は、「他の不動産と比べ、その不動産の価値が高いか低いか」ということです。

③は、「その不動産をほしい人がいるか」ということです。ほしい人(需要)が多ければ多いほど、価格に影響します。最近ではインバウンド需要によって、ホテル用地が高値で取引されているケースも目立ちます。駅から近くなくても、観光地としての評価が高い、つまり観光資源に近い場所であれば、土地の需要も高くなります。

この3つの原則に従えば、「駅から近く、生活に便利で、その土地を買いたいと思っている人が多いかどうか」が土地の価格に大きな影響を与えます。一般的には駅から近い土地の方が土地の評価額や路線価も高く、小規模宅地評価減の効果も高くなります。

幸子さんは、1億5000万円の土地を売却し、新たに駅周辺に土地を購入しました。幸子さんが購入した土地は、入居需要が高いと言われるエリア。そこで新しくアパートを建てれば、賃貸経営も安定すると予測されたからです。銀行から5000万円の融資を受けてアパートを建てました。

遺産総額は、幸子さんの預金1000万円と小規模宅地の特例を活用し、評価を下げた自宅1800万円に、貸家建付地の土地1億1185万円、建物が2100万円。ここから借入金の5000万円を差し引いて、課税総額は1億1750万円となりました。これに対する相続税は、8150万円かかります。

選択結果 上 策

所有している土地を売り、駅周辺の土地を新たに購入。そこに5000万円の融資でアパートを建築。相続税は方法②と同じ1745万円だが、アパート経営は順調で、将来も安定が予測される。

《方法3》…子ども名義のアパートを建てる

●銀行に1億円の融資を受け、息子名義のアパートを建築

幸子さんの財産をそのまま茂さんが相続すると、3980万円の相続税を支払うことになります。

「何か、有効な節税方法はないのかしら・・・?」

困った幸子さんがA銀行の担当者に相談したところ、あるプランを提案されました。幸子さんの土地にアパートを建てて、節税する方法です。土地にアパートを建てると、次のような節税効果が得られると言うのです。

① 貸家を建てると土地の評価が下がる(借地権割合70%の場合、更地の21%引き)

② 貸家の評価額は建築費の6割程度

③ 借入金で貸家を建築すると、債務控除として借入金を相続財産から差し引ける

さらに担当者は、「アパートを子ども名義にしておけば、相続財産から除外できてアパートの収益も子どものものとなり、納税資金に充てられる」とアドバイスしてくれました。そこで、幸子さんは担当者から1億円融資をしてもらい、子ども名義のアパートを建築したのです。

●土地は更地評価、借入金1億円は債務控除にならず・・・

ところが、この提案には大きな問題がありました。

まず、建物を建てる時の借入れを子ども名義で行うと、幸子さんの借入れにならないため、債務控除が適用できません。

さらに、幸子さんの土地に茂さん名義の建物を建てた場合、生計を一にする子どもが親に地代を払わない「使用貸借」の関係になり、税務署は更地として評価するのです。

貸家建付地ではなく、更地として評価されるため、土地の評価額が下がらないのです。何の相続税対策にもなっていないことに愕然とした幸子さん。今後の納税資金とローンをどう返していけばいいか、悩み続ける日々だといいます。

選択結果 下 策

所有している土地に銀行から融資を受けてアパートを建築。土地は更地評価で1億円、建物は茂さん名義で評価減にならず。借入金1億円も債務控除にならない。相続税は3980万円課税されることになる。

このケースのまとめ

先祖代々の土地の所有者の中には、平成27年に相続税が実質的に増税になったこともあり、大幅な相続税対策を行わなければならない人たちもいます。しかし、周囲に適切な相談者がいないがために、「間違った選択」をしてしまうことも少なくありません。

それは、外部の業者などから、根本的な問題解決につながらない相続税対策を提案され、それを鵜呑みにしてしまうことです。

例えば方法3のように、相続税対策のためという口実で子ども名義でアパートやマンションを建築した結果、残ったのは借金だけ、というケースも少なくありません。目の前の相続対策に囚われすぎると落とし穴に落ちてしまう可能性があるのです。

そうした問題を避けるために必要なことは、相続税対策のゴール地点を具体的に考えることです。相続税の節税だけではなく、今持っている土地を将来、誰にどのくらい分配するのがいいのか?そうしたことをイメージしてから、信頼できる専門家に相談するという順序が大切です。将来像を具体的に想定できればできるほど、選択を誤る確率を減らすことができるはずです。

税理士法人エクラコンサルティング

代表税理士 田中 誠