銀行員が観るのは、漠然とした夢より「具体的な数字」

◆変革期にある金融業界

長引くマイナス金利の影響や、キャッシュレス化・コンビニ決済等による決済ビジネスの多様化のなか、銀行業界は現在、未曾有の転換期にあります。人員削減や経営統合が求められる反面、販売ノルマをめぐる不祥事も相次いでおり、ビジネスモデルの転換もさることながら、これまでの安定した堅いイメージからかけ離れた、残念なニュースが後を絶ちません。

ただでさえどのように接していいのかわかりにくい「銀行員」。本記事では、この変革期における、銀行員との付き合い方について解説します。

◆経営者と銀行員の視点の違い

筆者は、昨年まで30数年メガバンクで過ごしてきました。現在、経営コンサルタントの端くれとして中小企業の支援に当たっているなか、「経営者」と「銀行員」の間には、大きなギャップがあることを感じています。

まず、「経営者」は、自分の商品・製品が何よりも可愛い。製造業の社長さんに、製品を産み出す機械の話をさせると、「キラキラとした少年の目」で何時間でも語ってくれます。

でも、銀行員が興味を持つのは、それが産み出す利益だけ。商品・製品・機械はあくまで利益を生み出すためのツールにすぎません。「『売上高』『利益』を上げて、きちんと融資の返済をしてくれるのがいい会社」と考えてます。

◆銀行員とは数字で話しましょう

銀行員は、担当企業の「売上高」「経常利益」「自己資本額(比率)」等はよく知っていますが、「製品製造プロセス」とか「販売プロセス」といった事業の姿をきちんと語れる人は多くありません。それなのに、「製品・商品のよさ」しか語れない経営者を、上から目線で見下しています。

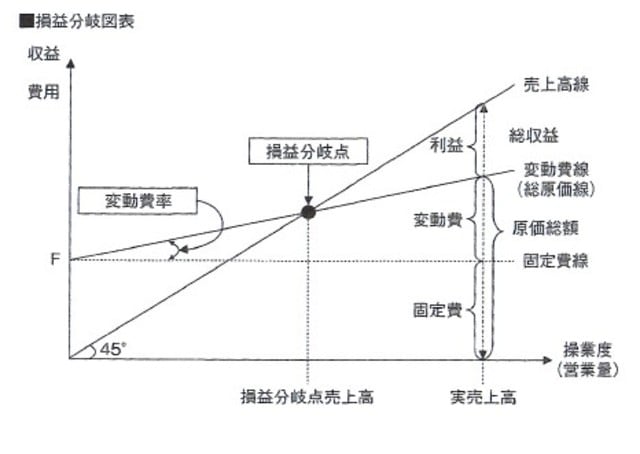

彼らが一目置くのは、日々の経営を「数字(お金)」で語れる経営者。経営者が月々の固定費や変動費率を把握し、目標とする営業利益を語るだけで、彼らは驚きをもって接してくれます。難しい経営指標なんて覚えなくても大丈夫です。

銀行員は、よくも悪くも「理詰め」で考えるように教育されています。そして、銀行の意思決定は集団合議制。ここで説得力があるのは客観的な「数値」です。そのため、どんなことでも「数値に変換してしまう」のが、銀行員の悲しい性(さが)といえるかもしれません。

これから創業される方、経営を引き継がれる方は、「数字に強い経営者」になっていただくことをおススメします。

◆事業計画と管理会計

ここで、事業計画についてお話しします。

銀行にお金を借りに来られる方の大半は、「手ぶら」で来店されます。ご自身の事業や商品の強みを企画書にまとめて来る方はまだマシなほうで、あるお医者様は、「私は評判の勤務医で、今度開業するんだけど、いくら貸してくれる? 事業計画なんて作らなきゃいけないの?」と筆者の前でおっしゃいました(実話です。丁重にお帰りいただきました……)。

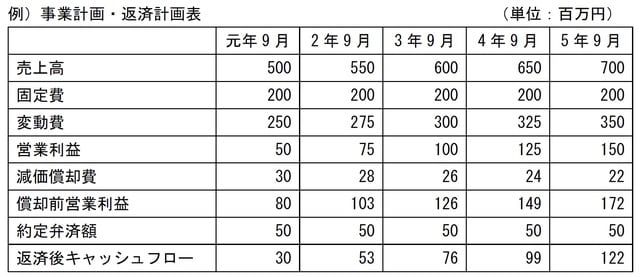

銀行で融資する場合、最大のポイントは返済できるかどうかです。銀行員は「償却前営業利益」で返済可能額を判断しますので、事業を始めてから完済までの期間に、償却前営業利益が約定弁済額より大きくなるのを合理的に説明することが、融資稟議書で最低限必要な事項です。どんなに儲かりそうな事業でも、どんなにいい製品でも、観念的な言葉で説明するだけではお金を貸してもらえません。

毎年の「目標売上」「固定費」と「変動比率」さえわかっていれば、事業計画は簡単に作れます。そして、これさえ作ってあれば、銀行の担当者は真剣に話を聞いてくれます。

また、ここだけの話ですが、銀行員は「財務会計(一般的な損益計算書)」で教育されているので「管理会計」(固定費と変動費から損益分岐点や目標売上高、利益等を分析する会計)をきちんと理解していない人も多く、管理会計を知っておけば銀行員から一目置かれることだって可能なのです。

そのように、事業の強みや毎年の利益計画が盛り込まれた事業計画を、理路整然と説明でき、事業について目をキラキラさせながら語ってくれる経営者は、銀行員にとって理想の経営者だったりします。

固定費、変動費のわけ方については、極端にいえば、「材料費と外注費と光熱費を変動費と考えて、あとは固定費とする」でもいいでしょう。固定費だって長期的に見れば売上に変動しているものも多いのです。あくまで合理的な経営のためのシミュレーションですから、アバウトで結構です。

「コンサルティング営業」を行う銀行の知恵を借りる

◆変わりゆく銀行のビジネスモデル

従来、「預金を集めてそのお金を貸して利ザヤを稼ぐ」ことが、銀行のビジネスモデルでした。そのために銀行は、当座預金や自動引落とし等の決済手段を提供して、銀行にお金が集まる仕組み作りをしてきました。

でも現在はマイナス金利。預金を集めれば集めるほど赤字になるし、貸手も超低金利です。そして、キャッシュレス決済やコンビニ決済が進んだ今日、従来のビジネスモデルでは立ち行かなくなっているのが現在の銀行の姿です。ですから、決済手段の提供のために必要な店舗はドンドンなくなり、銀行の窓口も、現在はほとんどがパートさんです。

昔の銀行員は「預金さえ集めていれば」安泰でしたが、現在は案件ごとの収益を厳しく意識させられています。そして、そのノルマがあまりに厳しいので「不正な解約・販売の繰返し」や「融資資料を改ざんしてまでの不正融資」というニュースになっているのです。

現在の銀行のビジネスモデルは、手数料ビジネスです。投資信託や保険を売ったり、ビジネスマッチングやM&A、遺言信託で、1件1件大きく手数料を稼いだりするのが、彼らの生きる道です。1億円定期預金をしても、ティッシュ1箱をもらえるだけかもしれませんが、1千万円の投資信託を買えば、支店長が支店長室でお茶を出してくれます。

ただ、やみくもに「手数料収入」を求めても誰も振り返ってくれませんので、銀行は「コンサルティング営業」を展開しています。ここに、これからの銀行員との付き合い方のポイントがあります。「コンサルティング営業」を行っている銀行の「知恵」を借りるのです。

幸いなことに銀行員の大半は、「まじめで善良な勉強家の集まり」です。そして、「(上から目線ではありますが)他人様に教えてあげるのが大好きな人種」です。

販売先、税務の一般的知識、決算対策、事業承継対策、相続対策の悩みごとを相談してみれば、「運用商品等のセールス付き」で、喜んで知恵を提供してくれます。

「銀行には弱みを見せられない!」とよく経営者はおっしゃいます。でも、銀行員はそうは思っていません。「中小企業だから弱みがあるのは当たり前。銀行の知恵やネットワークを使ってwin-winになるのであれば、喜んで提供しましょう」といってくれます。

支払う手数料が、対価として見合うものであれば、積極的に活用してみてはいかがでしょうか?

◆最後は人間同士のお付き合い

「融通が利かない」「慇懃無礼」「顔は笑っても、目は笑っていない」など、銀行員のイメージは、近づきがたいマイナスなものがほとんどですが、彼らも血の通ったただのサラリーマンです。ただ、ちょっと保守的でお付き合いの仕方にコツがいるだけ。付き合い方がわかれば、あなたは、「ちょっと頭(ず)が高いけど誠実で優秀なアドバイザー」を得ることができます。

ただ預金を預けているだけ、お金を借りているだけではもったいない! 上手く経営にお役立てください。

橋詰 秀幸

MASTコンサルティング株式会社執行役員/中小企業診断士