3.企業業績と株式

<現状>

S&P500種指数の4月の1株当たり予想利益(EPS)は174.88米ドル、前年同月比の伸び率は+5.8%でした。2月が同+6.8%、3月が同+6.6%と伸び率の鈍化が続いています。東証株価指数(TOPIX)の予想EPSは126.95円(同▲1.8%)と、前月の同▲1.7%から下落率がやや拡大しました(いずれも予想はリフィニティブI/B/E/Sベース)。4月の米国株式市場は、中国の景況感の回復、米中通商協議の進展期待や堅調な企業業績などから株価の上昇ペースが加速しました。S&P500種指数で前月比+3.9%と上昇率は前月の同+1.8%より拡大し、4カ月連続の上昇となりました。S&P500種指数、ナスダック総合指数は史上最高値を更新しました。一方、日本株式市場も中国景気の回復期待や米中問題の進展期待などから上昇しました。ただ、最終週に連休を控えていたこともあり伸び悩みました。TOPIXは前月比+1.7%の上昇となりました。

<見通し>

S&P500種指数採用企業のEPSは19年が前年比+3.0%、20年が同+12.1%です(19年4月30日発表、リフィニティブI/B/E/Sベース)。一方、日本の予想経常利益増益率は19年度(20年3月期決算)が前年度比+6.7%、20年度(21年3月期決算)は同+2.7%です(東証一部除く金融、QUICKコンセンサスベース、19年4月30日現在)。米国の予想EPSは前月比伸び率は鈍化したものの、1月を底に上昇に転じてきており、引き続き収益環境が改善するかが注目されます。一方、日本の予想EPSの改善は米国より後ズレしていますが、世界経済の回復期待からようやく底打ちの兆しが見え始めました。ただし、交渉が継続している米中通商協議は、その進捗が経済や金融市場に大きく影響するため注視が必要です。

EPSと株価指数の推移(米国)

![※EPSとは…[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2009年4月~2019年4月。EPSはリフィニティブI/B/E/Sによる予想ベース。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/6/a/550/img_6ab7308aab843f0a7f9333c2efbb62a663636.jpg)

(注)データは2009年4月~2019年4月。EPSはリフィニティブI/B/E/Sによる予想ベース。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

EPSと株価指数の推移(日本)

![※EPSとは…[Earnings Per Share]=1株当たり利益。当期利益を発行済株式数で割ったものです。 (注)データは2009年4月~2019年4月。EPSはリフィニティブI/B/E/Sによる予想ベース。 (出所)FactSetのデータを基に三井住友DSアセットマネジメント作成](https://ggo.ismcdn.jp/mwimgs/b/5/550/img_b551210809f8bcae43a7934c58a84fa560399.jpg)

(注)データは2009年4月~2019年4月。EPSはリフィニティブI/B/E/Sによる予想ベース。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

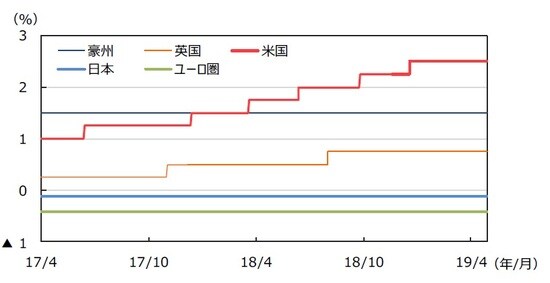

4.金融政策

<現状>

米連邦準備制度理事会(FRB)は、3月19日、20日に開催した米連邦公開市場委員会(FOMC)で、政策金利(FFレート)の誘導レンジを2.25%~2.50%に据え置きました。また、バランスシートの縮小ペースを5月から徐々に緩め、9月には縮小を終了することを発表しました。

欧州中央銀行(ECB)は、4月10日の理事会で政策金利、預金ファシリティ金利(金融機関が手元資金をECBに預け入れる際の金利)を各々0.00%、▲0.40%に据え置きました。また、政策金利の⽔準を少なくとも2019年末まで維持するというフォワードガイダンスも据え置かれました。

日銀は4月24日、25日に開催した金融政策決定会合で、金融政策の現状維持を決定しました。「少なくとも2020年春頃まで」現在の長短金利⽔準を維持するとしてフォワードガイダンスを修正し、金融緩和姿勢をより明確化しました。長期金利の操作目標である10年物国債利回りをゼロ%程度に操作する金融調節を継続し、長期国債を買い増すペースも年間約80兆円の目処を継続しました。

<見通し>

米国では、FRBが金融政策に対するスタンスを慎重化させており、景気の減速に歯止めがかかっても当面は現行の政策金利を据え置くと見られます。

ユーロ圏では、製造業の弱さが長期化し経済の下押し圧力となっていることから、政策金利の引き上げは従来見通しより後ずれが見込まれ、預金ファシリティ金利の引き上げは2020年9月頃になると見られます。一方、主要リファイナンス金利は2020年も据え置かれると見られます。なお、量的緩和終了後もECBは再投資により、国債などの保有残高を維持する見込みです。

日本は、物価上昇率が日銀の目標である2%に当面、到達しない見通しのため、金融政策を据え置く見込みです。

各国・地域の政策金利の推移

(出所)Bloomberg L.P.のデータを基に三井住友DSアセットマネジメント作成

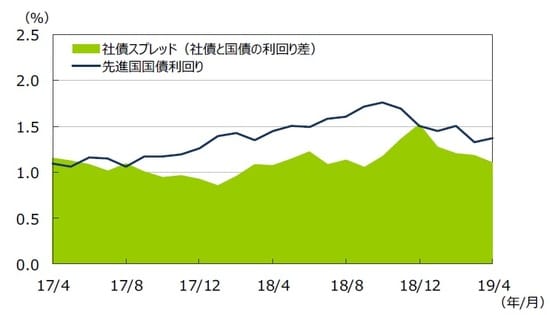

5.債券

<現状>

米国では、10年国債利回りが上昇しました。米中などの好調な経済指標を受けて世界景気減速への懸念が和らいだことや、米国株式市場が堅調に推移したことから、安全資産とされる国債は売りが優勢となりました。一方、4月30日から5月1日に開催されるFOMCを控え、FRBによる追加利上げの見送りが長期化するとの観測から、月末にかけて10年国債利回りはやや上昇幅が抑制されました。欧州では、予想を上回る中国やユーロ圏の1-3月期実質GDPなどの経済指標を受けて、ドイツの10年国債利回りが上昇しました。日本の10年国債利回りは、世界経済減速への懸念が和らいだことから前月末と比べて上昇したものの、月間を通じてマイナス圏で推移しました。米国の社債については、国債との利回り格差が前月末に比べ縮小しました。

<見通し>

米欧の金利は、景気の持ち直しとともに、金利⽔準がやや上昇すると見込まれます。但し、インフレが抑制されることや、FRBやECBなどが慎重な政策スタンスを維持していくと見られることから、上昇余地は限定的なものになると予想されます。日本では、物価(コア)上昇率は0%近辺まで鈍化すると見られ、日銀の追加緩和期待がくすぶりやすくなると予想されます。日銀は、「少なくとも2020年春頃まで」現在の長短金利⽔準を維持するとのフォワードガイダンスを示しており、当面、長期金利は低位での推移となる見込みです。また、米中通商協議は交渉が継続しており、協議の進捗が経済や金融市場に大きく影響するため、注視が必要です。

主要国の10年国債利回りの推移

先進国国債の利回り、社債スプレッドの推移

(注2)社債利回りと社債スプレッドは ブルームバーグ・バークレイズ・グローバル社債インデックス。先進国国債利回りはFTSE世界国債インデックス。

(出所)Bloomberg L.P.、FTSE Fixed Income LLCのデータを基に三井住友DSアセットマネジメント作成

(2019年5月9日)