世界的な法人税、所得税引き下げの流れのなかで…

昨年12月14日、「平成30年度税制改正大綱」が閣議決定され公表されました。今後、国会審議を経て、平成30年3月末までに税制改正法令として成立する見込みです。

米国では、連邦法人税が35%から21%に引下げられ、さらに海外子会社が米国内に資金を戻す場合の大幅な税率の引下げ、個人所得税率の引下げ、相続税負担の大幅軽減等が実施されます。

世界的に、法人税、所得税負担が減少する傾向(英国は法人税を19%から18%への引下げ予定、フランスも2020年までに法人税を28%へ引下げの予定)のなかで、日本では約30%の法人税率(ドイツと同じ)、所得税率及び相続税率は最高55%(先進国で最も高い)です。

このような背景のなか、日本で発表された「平成30年度税制改正大綱」の内容について紹介していきます。

給与収入850万円以上で給与所得控除が上限額に

1、個人所得税

個人所得税においては、給与所得控除、基礎控除、公的年金控除、国立大学への寄付金等において改正がおこなわれました(平成32年分以後から適用)。

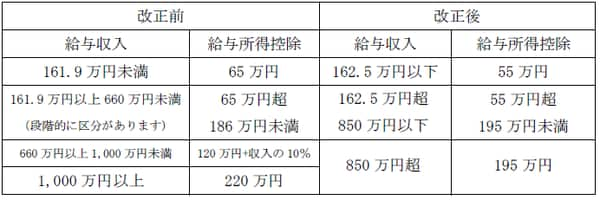

(1)給与所得控除

給与所得控除は、控除額が一律10万円引き下げられ、給与収入が162.5万円以下で55万円となり、また給与収入が850万円で上限額(195万)となります。

給与所得者の租税負担が増加し、高額給与者はさらに負担が増加します。

[図表1]

(2)公的年金控除

①公的年金控除は一律10万円引き下げられます。

②公的年金等の収入が1,000万円を超える場合、控除額の上限は195.5万円です

③年金等以外の合計所得が1,000万円超の場合には公的年金控除が10万円引下げられ、2,000万円超の場合20万円引下げられます。

(3)基礎控除

基礎控除は一律10万円引き上げられますが、合計所得が2,400万円を超える場合には段階的に引き下げられ、合計所得が2,500万円を超える場合にはゼロとなります。高額所得者の租税負担が多くなります。

[図表2]

給与収入850万円以上向けに創設…所得金額調整控除

(4)所得金額調整控除

今回の改正案で創設された控除です。

①特別障害者、扶養親族があり、給与収入850万円を超える場合の給与所得者の調整

次に該当する者は、{給与収入(1000万円が限度)-850万円}×10%に相当する金額を給与所得から控除することができます。

イ、特別障害者に該当する者

ロ、23歳未満の扶養親族を有する者

ハ、特別障害者である同一生計配偶者又は扶養親族を有する者

②給与所得及び年金等に係る雑所得がある者でその合計金額が10万円を超える場合

次の金額を給与所得から控除する。

控除額={給与所得(10万円限度)+年金等雑所得(10万円限度)}-10万円

(5)青色申告特別控除

取引を正規の簿記の原則に従って記帳している場合の青色申告控除が、次のように改正されます。これは、電子申告を促進するための制度改正です。

①青色申告特別控除額の引下げ

現行の青色申告特別控除金額を65万円から55万円に引下げます。

②特定の要件を満たす場合の65万円の青色申告特別控除

上記①にかかわらず、次のいずれかの要件を満たす場合には65万円の青色申告特別控除ができます。

イ、仕訳帳及び総勘定元帳を電磁的記録により記帳、備付及び保存していること

ロ、所得税の確定申告書、決算書等を提出期限までに電子申告していること

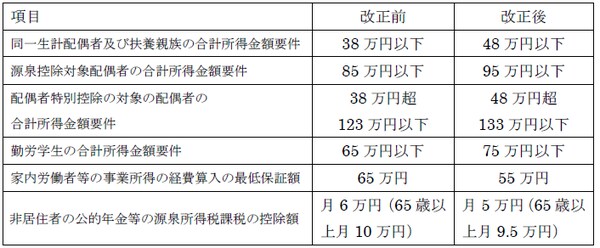

(6)その他

上記の改正に伴い、所得控除の適用要件等が、次のように改正されます。この改正は、国税だけでなく、地方税においても同様の改正がなされます。

[図表3]

(7)金融証券税制

平成32年1月1日より、外国所得税が課税される上場株式、投資信託、信託財産等に係る配当、利子等の源泉徴収金額及び外国所得税の取り扱いが改正されます。

法人税、相続・贈与税、消費税などについての解説は次回に続きます。