パワー系投信という考え方

究極のパッシブ投資と、オルカンや全米株式ファンドのような株式"集中型"のポートフォリオの関係について説明してきました。この概念をさらに掘り下げると、新たな可能性が見えてきます。

それは、全米株式ファンドをさらに上回る集中度を追求した場合の展開です。

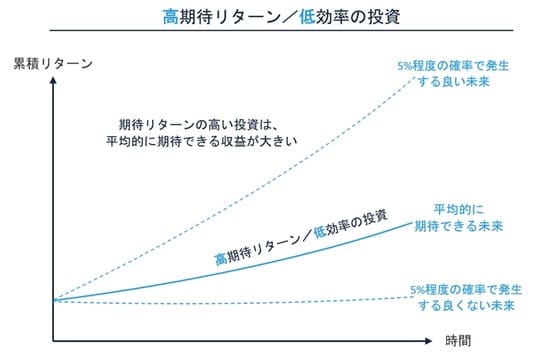

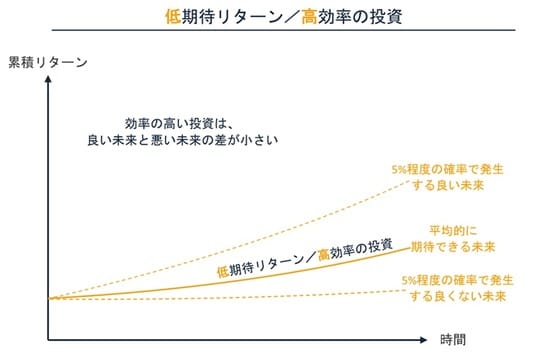

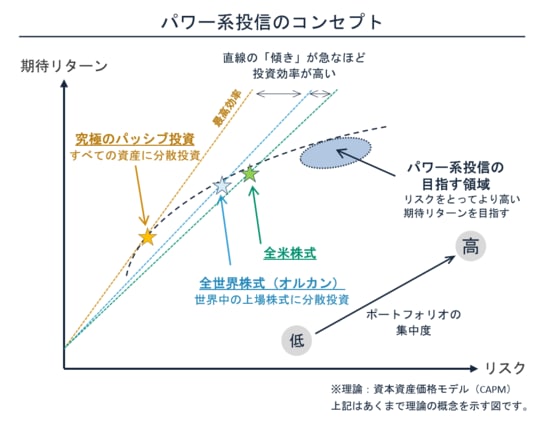

一般的に、ポートフォリオの集中度を適切に高めることで、不確実性は増大するものの、期待リターンも同様に上昇させることができます。たとえば、究極のパッシブ投資からオルカン、そしてオルカンから全米株式へと移行するにつれ、ポートフォリオの集中度が高まり、それに応じて不確実性と期待リターンも上昇していきます。

逆にいえば、究極のパッシブ投資よりも期待リターンを向上させるには、より期待リターンの高い資産や銘柄にポートフォリオを集中させていく必要があります。

ポートフォリオの集中によって投資効率は低下するものの、高いリスク許容度を持つ投資家にとっては、より魅力的なポートフォリオを構築できる可能性があるということです。

特にNISAにおいては、非課税メリットが最終リターンに比例するため、個人のリスク許容度の範囲内で、より高い期待リターンを追求することには合理性があります。

ここで私たちsustenキャピタル・マネジメントが提唱しているのが、「パワー系投信」という考え方です。パワー系投信とは、あえてポートフォリオの集中投資を許容し、投資効率よりも期待リターンの最大化を目指す運用商品です。

一般的なアクティブファンドは、市場平均と比べてさほどリスクを取らず(実際のところ市場平均よりもリスクを抑えるファンドも多い)、投資効率を高めることで市場平均を上回ることを目指します。一方、パワー系投信ではシャープレシオよりも長期の獲得リターンの向上を優先します。

パワー系投信は、NISAの持つポテンシャルを最大限に引き出すために設計されています。

本連載『GeekなNISA』で強調したいのは、一度投資したら長期保有を基本とし(含み益を増やし続ける)、長期的にもっとも高いリターンが期待できる投資対象に集中投資する考え方です。その結果、生涯1,800万円という限られた非課税枠を最大限活用することが可能となります。

パワー系投信は、ポートフォリオの集中度が高いため、株式市場全体の下落局面ではより大きく下落し、上昇局面ではより大きく上昇する特徴があります。それでも株式市場の長期的な成長を前提とすれば、高いリスク許容度を持つ投資家にとって魅力的な選択肢となります。