解約等で発生する雑収入に対する「出口戦略」が重要

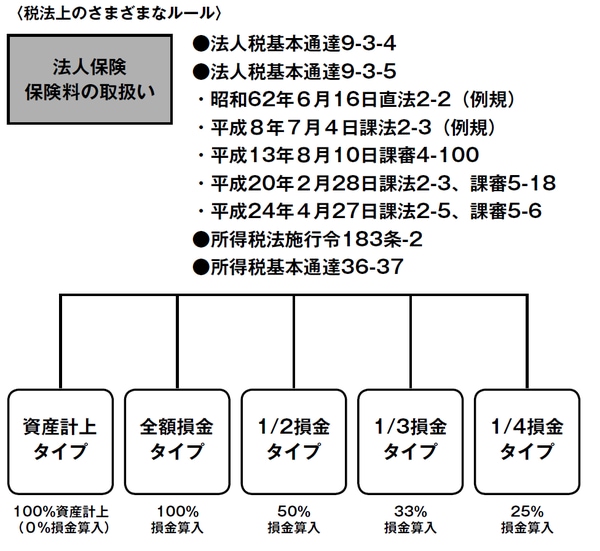

前回は個人が保険料を支払ったときの税軽減効果をお伝えしましたが、今度は法人が保険料を支払ったときです。法人の場合、法人税基本通達等のルールで、100%・50%・33%・25%のいずれかの割合で損金算入できます(図表参照)。損金算入となれば、税引き前利益を押し下げることとなり、法人税等の軽減効果が期待できます。

【図表 法人保険の経理処理ルールの例(イメージ)】

実際の税額軽減のイメージを、法人税の実効税率が33.8%の法人の例で考えてみましょう。税引き前利益(所得)2000万円の法人が、生命保険料を支払っていない場合、法人税等は676万円課されます。しかし、生命保険料として2000万円が損金算入されていれば、税引き前利益(所得)は0円となり、法人税等は0円になります。

この保険料を支払った時の税軽減の効果は「入口効果」と呼ばれています。

次に、解約返戻金や保険金等を受け取ったときです。法人については、保険料を支払ったときの経理処理をどのように行ったかで、受け取れる保険金や解約返戻金の経理処理が変わってきます。

具体的には「受け取り金額-受け取るまでに資産計上をした額」を計算し、その金額を雑収入として計上します。雑収入として計上するということは、税引き前利益を押し上げます。

一般的に100%損金については、保険金の全額が雑収入となるため、解約等で雑収入が計上されてしまうと、これまでの損金算入効果は相殺されてしまう可能性があります。そのため、どうやって出口の雑収入に対応するかという「出口戦略」が非常に重要といわれています。

すべての税理士が「保険の税務」に詳しいとは限らない

税軽減効果の仕組みについて、入口と出口を含めてここまでざっと概要を見てきました。契約形態や、保険料の経理処理のルールによって、税額が大きく変えられる可能性を秘めていることは分かっていただけたかと思います。

投資をする場合には、タックスプランニングまでしっかり考えることは当然ですが、生命保険についても、タックスプランニングを無視しては、最大限に効果的な活用はできません。例えば法人税は減少したのに所得税が増えてしまうようなことが起こってしまったら、何のために対策を打ったか分からなくなってしまいます。

保険税務については、株式や不動産等にはない、独特な性質もあり、一般的な税の解釈だけでは最大限に活用することは難しくなっています。税の専門家たる税理士だからといって、保険の税務に詳しいとは言い切れないのも現実です。まずはご自身で「保険とは何か」「保険による税額軽減とはどういう仕組みで行われるのか」ということをしっかり理解することが大切です。