不動産におけるデッドクロスとは?

不動産投資におけるデッドクロスは、金融や証券で使われる意味とはやや異なります。金融や証券の分野では一般的に移動平均線の短期線が長期線を下回ることを指し、市場における下落トレンドの兆候とされます。

これに対して、不動産投資のデッドクロスは、ローンの元金返済額が減価償却費を上回る状態を指します。この状態になると、帳簿上での利益が増加することで所得税額が増えるため、結果として資金繰りが悪化する可能性があります。特に減価償却率の高い中古木造のアパートなどを所有している場合や長期ローンを組んで保有する場合、デッドクロスは避けられないことも少なくありません。

デッドクロスが起こる原因

建物や機械などを減価償却資産といいますが、これらは時間の経過によってその価値が減少します。法定耐用年数が短い木造のアパートなどでは、早期に減価償却費の経費計上が終了することで帳簿上の利益が増加するため、その分にかかる所得税負担が増えます。これがデッドクロスの大きな要因です。

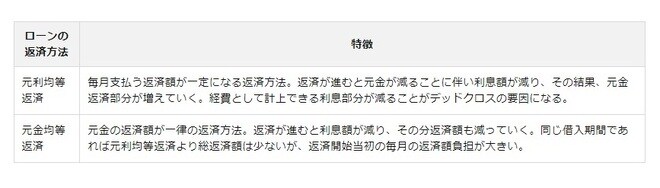

また、ローンの返済方法には、元利均等返済と元金均等返済があります。このうち元利均等返済は毎月支払う返済額が一定になる返済方法ですが、返済の終盤にかけて利息の支払い部分が減っていきます。利息は経費として計上できますが、元金返済額は経費として計上できません。そのため、この状態では帳簿上は黒字でも、実際のキャッシュフローは悪化してしまいます。

しかし、本来的にはデッドクロスが発生することが問題ではなく、キャッシュフローが悪化し、マイナスになることが問題になります。そのため、デッドクロス後にキャッシュフローがマイナスにならないように事前にシミュレーションをしておくことが重要です。

【関連記事】元利均等返済と元金均等返済はどっちがいい?それぞれの違いやおすすめの人を解説

デッドクロス発生のシミュレーション

以下の前提条件で、デッドクロスではない状態とデッドクロスとなった後の収支シミュレーションを行います。ローンの返済は元金均等返済方式を想定します。なお、以下の数値は簡易的なものであり、実際の数値とは異なる場合がありますので、あくまで参考程度としてください。

・元金均等返済方式

・物件価格:5,000万円

・融資額:4,500万円

・年間家賃収入:260万円

・ローン金利:年率1.5%

・返済期間:35年

・減価償却期間:20年

・実際の支払額=管理委託費+修繕積立金+固定資産税+利息返済額+元金返済額

帳簿上の収支は260万円-376万円=-116万円となり、帳簿上は年間116万円の赤字になります。しかし、実際の収支は260万円-254万円=6万円となり、キャッシュフローとして6万円のプラスになります。

また、年間116万円が赤字なので、その分所得税も低くなります。仮に所得税率20%だと仮定すると、23万円ほど所得税が低くなります。最終的に6万円+23万円=29万円ほどキャッシュフローがプラスになります。

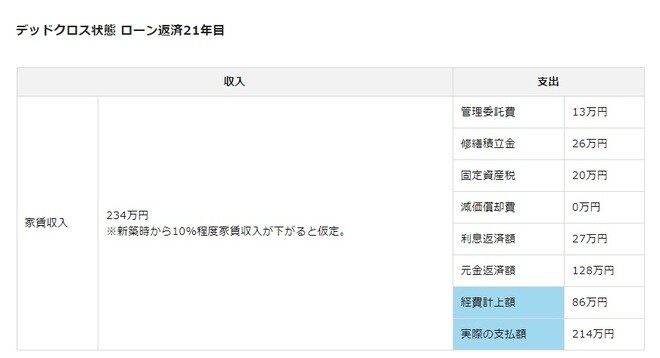

減価償却期間が20年の仮定で、21年目に減価償却がなくなります。実際の収支は234万円-214万円=20万円となり、キャッシュフローとして20万円のプラスになります。

しかし、帳簿上の収支は234万円-86万円=148万円となり、帳簿上は年間148万円の利益が出ていることになります。その148万円に所得税がかかるので、その分、キャッシュフローはマイナスになります。

仮に所得税率20%とすると、この場合約30万円の所得税がかかります。最終的に手元からは約10万円が出ていくことになります。