(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

3―積立投資と一括投資のリターンと元本割れリスク

前章で説明した通り、同じ投資対象、投資元本、投資期間では、一括投資の方が積立投資よりも最終時価残高が大きくなるケースが大半である。しかし、これは、一括投資の方が実質的な投資金額×投資期間が大きいから、ある意味当たり前のことである。元本投入の金額やタイミングを考慮しないと、積立投資か一括投資かどちらの利回りが高いかは判断できない。

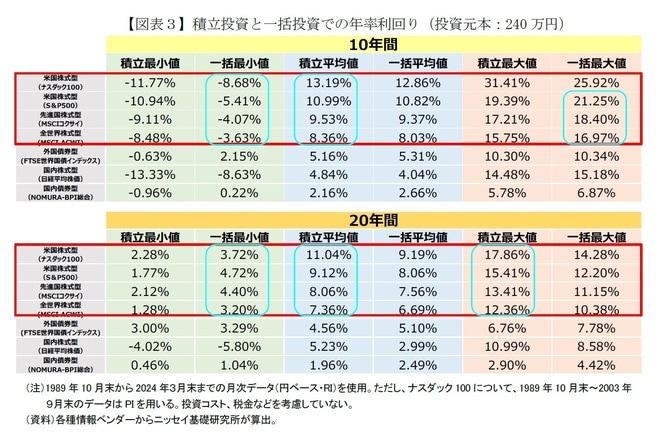

そこで、積立投資と一括投資との年率利回り(リターン)を確認する。投資元本や投資期間に対する収益の割合を表すリターンは、公平に積立投資と一括投資を比較できる有効な手段と考えられる。ここでは元本投入の金額と投入タイミングの影響を考慮できる内部収益率を年率利回り(リターン)として計算する(図表3)。

積立投資と一括投資のリターンの差はあまりない。

結論から述べると、積立投資でも一括投資でも投資対象が同じであれば、リターンは似たようなものである。積立投資か一括投資かより、投資対象の違いによるリターンの差の方が大きい。

最初に株式型(図表3:赤枠内)の平均値に着目してみよう。投資期間にもかかわらず短期的な価格変動が大きい株式型の平均値では、積立投資は一括投資よりもリターンが高くなっている。

投資対象の価格変動が大きい場合、安値局面では積立投資は一括投資よりも同じ投資元本で、より多くの購入口数を買うことができるので、平均購入単価が低くなる。長期的に値上がりする場合、最終時価残高の平均値における利回りが高くなる。

次に株式型の最小値と最大値を見てみよう。積立投資は、実質的な投資期間が一括投資に比べ半分になる一方で、一括投資は投資開始時から期間全体で高いリターンを享受できる。高いリターンが期待できる投資対象は短期的な価格変動も大きいが、投資期間が長くなるにつれ、リターンが安定していく傾向にある。実質的な投資期間は一括投資の方が積立投資より長いので、長期の投資だと一括投資の方が積立投資よりリターンの変動が小さくなる。

10年だと投資期間が比較的短いので、積立投資と一括投資のリターンはやや不安定で、まだ一定の傾向が見て取れないが、20年の投資期間だと、一括投資の最小値のケースでリターンが積立投資より高く、最大値のケースでは積立投資より低くなる傾向にあることが図表3から見てわかる。

しかし、結局のところ、積立投資と一括投資のリターン、どちらが高くなるかは市況によるが、平均的なリターンに大きな違いはないと言えよう。

実のところ、積立投資か一括投資かより、投資対象の選択の方が、より重要と言える。国内債券型の年率利回りが平均で2%程度にすぎないのに対して、米国株式型(ナスダック100)、米国株式型(S&P500)、先進国株式型、全世界株式型の年率利回りは平均で6%~13%もある。

積立投資と一括投資の元本割れリスクにも大差がない

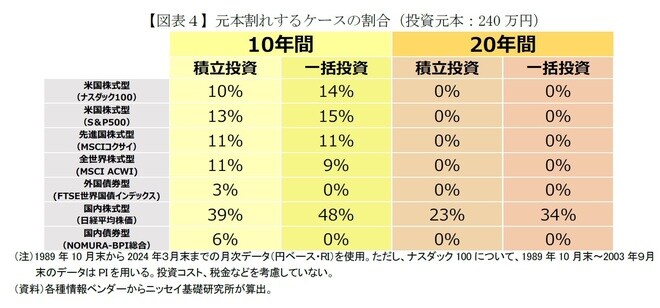

次に、各投資対象の最終時価残高が元本割れするケースの割合を見てみよう(図表4)。投資元本を投入するタイミングが分散できる積立投資の方が一括投資より元本割れするケースの割合が小さくなる傾向はあるが、大きな差はないことが分かる。積立投資でも一括投資でも、投資対象の短期的な価格変動リスクが高くても、投資期間が長くなるにつれ、元本割れリスクがなくなる可能性が高くなるので、過剰に心配する必要はない。