安心して老後を過ごすには、2000万円ではなく「2億円」必要

そもそも、老後資金2,000万円問題の「2,000万円」の根拠をご存じでしょうか。

それは、2019年に金融庁の金融審議会レポートです。同レポートでは、夫婦2人の標準的な世帯で95歳まで生きる場合、2,000万円の金融資産を取り崩さなければならないという趣旨が述べられていました。これがマスコミで大きく報道され、以後、「老後資金2,000万円問題」として定着したのです。

注意していただきたいのは、同レポートで述べられているのは、金融資産の取り崩し分が2,000万円必要ということであり、老後資金が2,000万円で足りるという意味ではまったくないということです。

では、安心して老後の人生を過ごすためにいくらの資金があればよいのでしょうか?

それはズバリ「2億円」です。以下、その根拠について解説します。

30年で6年も…日本人の「延び続ける平均寿命」に戦慄

人生100年時代は、すでに現実のものとなっています。

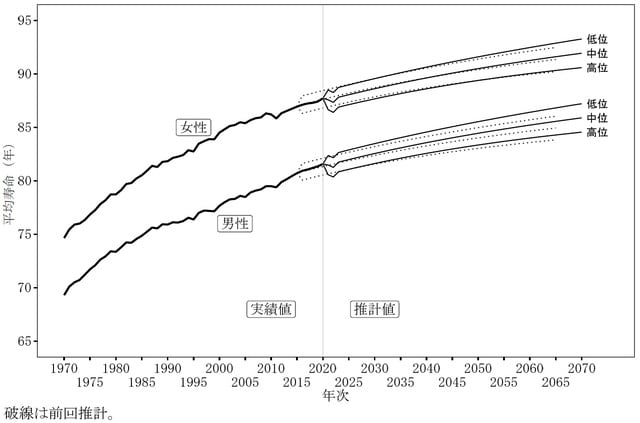

厚生労働省が発表している「令和3年簡易生命表」によると、日本人の平気寿命は、男性が81.47歳、女性が87.57歳です。平成2年(1990年)には、男性75.92歳、女性81.90歳だったので、この30年間で大幅に伸びています。

これは医療の進歩、生活環境や栄養状態の改善などにより、健康状況が良くなっているためですが、今後もそれらの状況が悪化することは考えにくく、長寿化が進む傾向は続くと思われます。

将来の平均寿命については、国立社会保障・人口問題研究所が「日本の将来推計人口(令和5年推計)」で示している推計(中位推計)があります。それによると、2070年には、男性は85.89歳、女性は91.94歳になると予測されています。

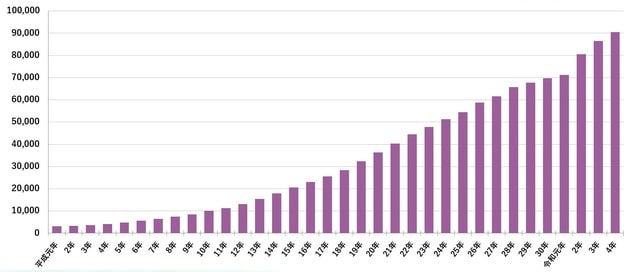

この数値はあくまで平均ですから、それ以上存命する人も少なくありません。100歳以上まで生きる人の数は、平成以降を確認しても、下記のグラフのように確実に増えています。令和4年には9万人を超えましたが、ここ数年以内に恐らく10万人の大台を超えることは間違いないでしょう。

「先細り」が確定している、将来の年金の受け取り額

寿命が延びたときに、頼りにしたいのが公的年金です。しかし、こちらも予想以上の少子高齢化の加速化を背景とした財源問題があり、将来の給付については不安が増大しています。

現在でも、国民全員が加入している老齢基礎年金の受給額は、満額でも1人あたり月額66,250円(令和5年)で、雀の涙程度しかありません。自営業者の場合は、受け取れる公的年金は、(自分で確定拠出年金などに加入していない限り)基本的にこれだけです。

会社員の場合、これに厚生年金が上乗せされますが、その額は、夫婦2名で月額約92,000円です。夫婦2名分の基礎年金+厚生年金で、ようやく月22万4,000円程度※1になります。しかしこれは、「平均月給43.9万円で40年間就業した場合」であって、それよりも平均月給が少ない、あるいは就業年数が短い人の場合は、当然、受け取り額は少なくなります。

※1 日本年金機構「令和5年4月分からの年金額等について」

年金の納付額や支給額については、少なくとも、5年に1回おこなわれる「年金将来の公的年金の財政見通し(財政検証)」により、見直しされます。想定以上に少子高齢化が進んでいることから、上記の給付額が、将来は減らされる、または、受給開始年齢が現在の65歳から1歳ずつ引き上げられ、70歳になるという予想をするエコノミストも少なくありません。

実際、任意の繰り下げ受給(受給開始年齢を遅らせることで年金受け取り額を増やす)は、以前は70歳まででしたが、令和4年からは75歳まで繰り下げられることになっています。これは支給開始年齢引き上げの布石かもしれません。

また、国民年金の納付期間は、現在は60歳までですが、これも65歳までに引き上げられる可能性が大きいでしょう。こちらについても、すでに任意で加入する確定拠出年金(iDeCo)の納付期間が、以前の60歳までから65歳までに、令和4年から延長されています。

増え続ける「医療」「介護費」「税金」の負担

高齢者の家計を巡る厳しい状況はほかにもたくさんあります。まず、医療費負担の増加です。

医療機関等で支払う医療費の自己負担割合は、以前は、3割(現役並み所得者の高齢者)または1割(その他の高齢者)でしたが、令和4年からは「2割」の区分が追加されました。現役並み所得者が3割負担、その他の平均的な所得者が2割負担、低所得者が1割負担へと、負担増となっています。

「現役世代の社会保障費の負担上昇を抑える」という大義名分のもと、今後も、高齢者の医療費負担の増加が見込まれます。

また、要介護状態になり、介護施設、老人ホームなどへ入居することとなれば、まとまった入居費、月額費用が必要となり、それも用意しておかなければなりません。

さらに、老後生活でも、税金とは無縁ではいられません。

日本の財政状況を考えれば、消費税の税率アップや新たな資産課税強化など、増税による負担増も避けらないでしょう。令和5年の通常国会では、防衛費確保のための財源確保法が可決され、復興特別税の事実上の流用などが決まっています。また、退職金の課税控除の減額など、様々な増税策が議論されています。

まさにいま心配されている「インフレ」の影響

いま心配されているのは、インフレ(物価上昇)の影響です。インフレとは、持続的に物価が上昇していくことですが、これは逆に言うと「お金の価値が下がる」ことを意味します。2年前は1,000円で買えた同じ物が、いまは1,100円になり、2年後は1,200円になる、というのがインフレです。お金の価値が減るので、貯金などの資産価値も減っていきます。また、定額で受け取る年金の価値も減ります。

インフレの状況下では、一般的に同程度には賃金も上がるものです。そのため、現役世代は、比較的影響が緩和されます。(ただし、実際には現在の日本では、物価ほど賃金は上昇していないので、実質賃金が15ヵ月も連続で下がっています)。

貯金や年金で暮らしている高齢者の暮らしには、インフレは非常に大きなマイナスの影響を与えるのです。日本はまだ本格的なインフレにはなっていませんが、そのリスクが少しずつ増えていることは間違いないでしょう。

一般的な夫婦2人の家庭でも、年間500万円程度のお金が必要に

これまで述べてきた状況を踏まえると、一般的な夫婦2名の家庭においても、年間500万円程度のお金が必要となるというのが、私の推定です。

そして、60歳で定年退職となり、100歳まで生きるとすれば、老後資金は、500万円×40年=2億円が必要です。

もちろん、2億円のお金を60歳の定年時点で、すべて用意しておく必要があるというわけではありません。60歳を超えても働く人は増えていますし、今より減額される可能性はあるとはいえ、年金ももらえます。

それでも、高齢になればなるほど、夫婦のうちのどちらか、あるいは2人ともが重い病気を患ったり、要介護状態になったりするリスクは高まるのが現実です。

また、時間がたっぷりあるリタイア後だからこそ、元気なうちは、旅行やゴルフなど、趣味を楽しむお金の余裕も欲しいものです。60歳から100歳まで40年間もある老後生活を、ずっとギリギリの経済状況で倹約しながら過ごすのでは、つらいでしょう。

老後資金2億円を見据えて行いたい「資産形成」の準備

そこで、老後に必要な資金2億円を見据えて、60歳までにある程度の資産形成をしておきたいものです。

老後に保有しておくべき資産のポイント特徴としては、資産性の面においても、収益性の面においても、安定していることが何よりも大切です。

なぜなら、働いて収入を増やすことができる若い時なら、仮にリスクの大きな金融資産を保有してマイナスが生じたとしても、リカバリーすることは可能です。しかし、収入はわずかな年金しかない老後生活ではそうはいきません。

老後保有する資産として、大きなマイナスになる可能性がある株式をメインにするのはかなりリスクが高いでしょう。また、預金あるいは国債などの公社債は、名目上の元本保証があり安全性は高いのですが、収益性は極めて低く、また、インフレリスクに弱い資産です。

資産性の安定性(リスク度)と、収益性のバランス、さらにインフレへの対応まで見据えると、収益不動産を中心とした資産構成にすることが、老後資金対策としてしてはベストです。

アパート投資の例

収益不動産投資にも様々な種類がありますが、収益を上げやすいのが、5,000万円前後の中古アパート一棟購入です。

例えば、40代後半~50代のうちに、中古アパートを購入します。購入価格5,000万円で、表面利回りが10%程度のアパートを購入すれば、通常、年間200万円程度のキャッシュフローが手もとに残せます。

50代のうちに数年掛けて中古アパート3棟を購入すれば、資産1.5億円になり、年間キャッシュフローは600万円になります。60歳の定年以降、働かないとしても、年間600万円の手残りが得られます。

そして、80歳までに購入時の融資を返済した後、アパートを売却すれば、仮に購入時から20%ほど価格が下落したとしても、1.2億円の現金が得られます。

これだけの現金があれば、サービスの充実した高齢者施設に夫婦で入居することも可能でしょう。

不動産投資は、50代からでも十分間に合う

収益不動産への投資に際しては、購入資金の大半を融資でまかないます。そのため、「自己資金が少ない自分でも、50代で不動産投資が可能なのか」と思われる方もいるでしょう。

これは結論からいえば、十分に可能です。実際、私たちのところにご相談にいらして、不動産投資を始められる方のデータでは、40代中盤から50代の方が6~7割くらいを占めます。

50代で不動産投資をスタートするのは、遅いどころか、主流なのです。

もちろん、30代あるいは40歳前後の時期に不動産投資をスタートできれば、その分、後の余裕も生まれるのでより良いでしょう。しかし、その年代は、自宅のローン返済やお子さんの教育費支出などが重なり、どうしても余裕がないことが多いものです。そこで、お子さんが独立されて、支出に余裕ができたタイミングで不動産投資に取り組むというのは、王道パターンでもあります。

なかには、60歳を超えてから始める人もいますし、それでも十分に成功は可能です。不動産投資を始めるのに、遅すぎるということはないのです。

「老後資金2億円」は、決して大げさではありません。ぜひそれを前提とした、現実的な資産形成に取り組んでください。

オスカーキャピタル株式会社

代表取締役社長 金田 大介