不動産投資が「節税」になる理由

まず最初に、なぜ不動産投資が節税になるのか、なぜ年収が高い人ほど節税効果が大きくなるのかを確認しましょう。

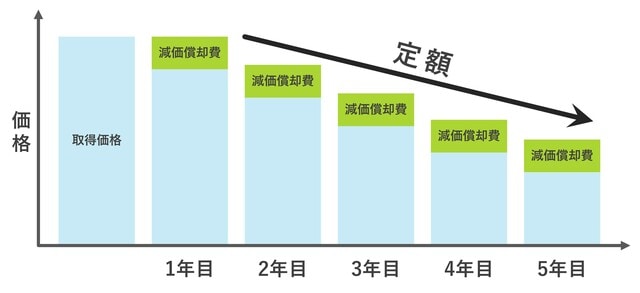

◆不動産の「減価償却」という考え方

収益不動産の減価償却とは、不動産の建物(土地は含みません)の取得代金を、購入した年度に一括して費用(税務上は損金)とするのではなく、税法で定められた「法定耐用年数」の期間にわたって、分割して「減価償却費」の費用に計上する仕組みのことです。

建物の購入費用を支払うのは購入した年度であり、翌年度以降に減価償却費として計上される費用は、実際のキャッシュの支出を伴わない、計算上だけの費用となります。減価償却費が多額の場合、不動産事業から得られる税務上の所得(不動産所得)はマイナス(赤字)になることがありますが、そのマイナスはあくまで税務上の計算だけのものであり、キャッシュの支払いは生じていません。税務上は赤字でも、キャッシュフローはプラスになることが普通です。

◆総合課税による「損益通算」ができる

不動産事業から得られた所得(不動産所得)は、給与所得等と合わせて計算される総合課税の対象となります。また、その計算の際、不動産所得が赤字(損失)であれば、その赤字額を給与所得から差し引くことができます。これを「損益通算」といいます。

損益通算の結果、総合所得が減れば、源泉徴収によって納付済みの所得税・住民税を確定申告により計算しなおして、納め過ぎた税金の還付を受けることができます。

これが不動産投資による節税効果と呼ばれるものです。

不動産所得によるキャッシュインに加えて、所得税・住民税還付によるキャッシュインも生じることになります。

◆累進課税だから、所得が高くなるほど節税効果が大きくなる

所得とは、収入(年収)から、基礎控除や給与所得控除、配偶者控除など、さまざまな控除を差し引いた、課税される金額のことです。「課税所得」ともいいます。

個人の所得税は、所得金額が一定額を超えると、超えた部分の税率が高くなっていく超過累進課税という方式です。

所得が高い人ほど税率が高いため、損益通算によって不動産所得の赤字を給与所得から差し引く場合は、より多くの還付を受けることになります。ただし、住民税は一定税率なので、所得金額の差が還付の差に影響するのは所得税部分だけである点には注意が必要です。

シミュレーション…物件概要・資金計画・物件収支・所得金額

ここから、物件の例をあげてシミュレーションをしていきたいと思います。まずは、購入する物件の概要や収支など、前提条件を確認しておきましょう。

◆購入する物件の概要

購入する物件は、築21年の木造アパートとします。新築の木造住宅の法定耐用年数は22年ですが、残存年数1年と経過年数の20%を足して、この場合の減価償却期間は5年とします。

また、購入金額は5,000万円ですが、減価償却できるのは建物部分の金額3,000万円分だけです。その他の条件は図表3で確認ください。

◆資金計画は?

物件価格は5,000万円、諸経費は200万円とします。物件価格の5,000万円はフルローンでの融資を受けますが、200万円は自己資金を拠出します。

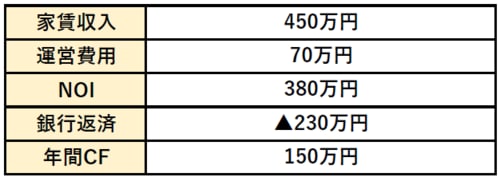

◆物件収支(キャッシュフロー)計算は?

満室時の家賃収入が450万円で、そこから管理費、固定資産税などの運営費用70万円を差し引いた残りが、NOI(営業純利益)380万円になります。NOIから、融資の元本返済と金利支払の計230万円を引いた残りである150万円が、この物件から得られるキャッシュフローとなります。

NOI:380万円 - 元利返済額:230万円

=税引前キャッシュフロー:150万円

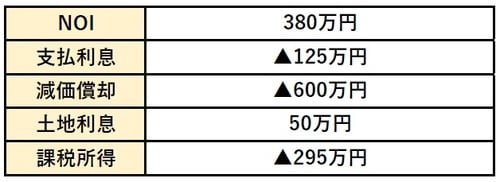

◆税務上の所得計算は?

税務上の所得は、「益金-損金=課税所得」として計算されます。

NOIから、損金として計上できる支払利息と減価償却費を引くと課税所得が計算されます。なお、元本の返済は損金にはなりません。また、不動産所得が赤字の場合、融資利息のうち土地取得代金の利息分は、損金として計上できません。本事例であれば、支払い利息125万円のうち、50万円分の利息は損金に計上できないということです。

NOI:380万円 - 支払利息:75万円 - 減価償却費:600万円

=課税所得:-295万円

所得金額3パターン…それぞれの節税効果・キャッシュフローは?

事例では、減価償却費計上後の課税所得がマイナスなので、不動産所得に対する所得税は発生しません。

一方、そのマイナス額を給与所得から差し引くことで、すでに納めている給与に対する所得税・住民税の還付を受けることができます。

ここから、年収が1,000万円のAさん、同2,000万円のBさん、同3,000万円のCさんについて、節税効果とキャッシュフローのシミュレーションを見ていきましょう。

なお、課税所得は、年収から各種控除を差し引いて求めますが、控除額は家族構成等によって異なります。ここでは平均的な金額を目安として記載しています。

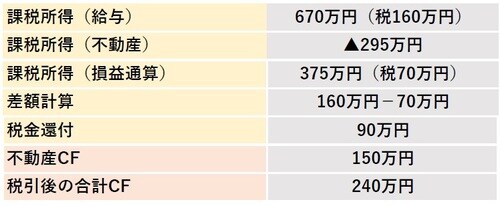

◆年収1,000万円のAさんのケース

給与年収が1,000万円のAさんは、給与所得が670万円になります。

それに対する所得税・住民税の額は160万円です。これはすでに、毎月の給与から源泉徴収されて納付しています。

一方、不動産所得の赤字は295万円で、これを給与所得と損益通算すると、課税所得は375万円になります。375万円の所得に対する税額は70万円です。

以上から、160万円-70万円=90万円であり、Aさんは確定申告によって90万円の還付を受けることができます。

物件から得られるキャッシュフローは150万円なので、この投資から得られる1年目の総合キャッシュフローは、150万円+90万円=240万円となります。

税引後キャッシュフロー

不動産CF150万円 + 税金還付90万円 = 240万円

◆年収2,000万円のBさんのケース

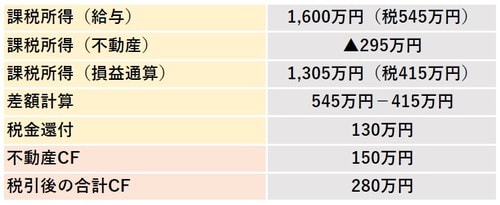

同様の計算で、Bさんの給与所得は1,600万円、損益通算後の課税所得は1,305万円、還付額は130万円、そして1年目のキャッシュフローは280万円になります。

税引後キャッシュフロー

不動産CF150万円 + 税金還付130万円 = 280万円

◆年収3,000万円のCさんのケース

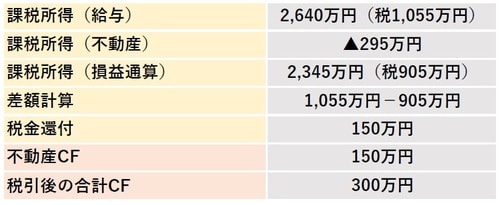

年収3,000万円のCさんは、給与所得2,640万円、損益通算後の課税所得2,345万円、還付額は150万円、そして1年目のキャッシュフローは300万円になります。

税引後キャッシュフロー

不動産CF150万円 + 税金還付150万円 = 300万円

◆年間の累計は?

減価償却期間である5年間の合計では、3人の還付金額と、キャッシュフローの合計額は、下記のようになります。

(元利均等返済のため、支払金利が毎年減るので、還付金額は毎年異なります)。

◆投下資本に対する利益率は、600~750%

3人がもともと投資をした自己資金は200万円でした。それぞれが5年間で得られるキャッシュフローの総額を、投資資金(200万円)と比較して見ると、Aさんは600%、Bさんは700%、Cさんは750%の増加となっています。

投下資本利益率(CCR)という点から見ても、高い効果が得られることがわかります。

まとめ

最後にポイントと注意点をまとめておきます。

◆減価償却を活用した節税には「築20年超えの木造中古アパート」が有利

減価償却期間が長いと、毎年の減価償却費計上額が少なくなるため、節税効果が得られない場合もあります。節税効果を大きく得るためには、減価償却期間が短い法定耐用年数を超えた中古物件が有利です。木造アパートの法定耐用年数は22年なので、築20年を超えた木造アパートは、短期間で減価償却費を計上でき、節税効果の点で有利になります。

◆安定した家賃収入を得られることが大前提

すべての前提になるのは、きちんと入居者が続いて家賃収入が得られる物件を選ぶことです。安定した家賃収入が継続して入らなければ、いくら節税効果が得られたとしても、キャッシュフローがマイナスになるため、本末転倒だからです。

高所得者が不動産投資をすれば、節税効果は非常に大きくなります。しかし、その点だけに目を奪われるのではなく、きちんと収益が出せる物件の選定が何より大切だということを忘れないようにしてください。

オスカーキャピタル株式会社

代表取締役社長 金田 大介