(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

年収605万円、S氏の「節税額」は

所得税と住民税を算出するためには、はじめに課税所得額を算出します。文字通り、課税される所得の額のことですが、下記の式で計算します。

課税所得額303万円=給与所得控除後の金額440万円-所得控除の額の合計額137万円

課税所得額303万円がわかれば、所得税と住民税は下記の式で算出できます。

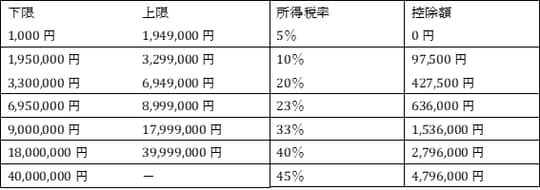

所得税20.5万円=課税所得額303万円×所得税率

住民税30.3万円=課税所得額303万円×10%

所得税+住民税=50.8万円

ちなみに、給与所得控除後の金額がなぜ440万円となっているのかは、下記の計算式で確認できます。

総支給額605万円-給与所得控除額(※)=給与所得控除後の金額440万円

給与所得控除後の金額440万円=総支給額605万円-(605万円×20%+44万円)

※給与所得控除額(令和2年分以降)

1,625,000円まで550,000円

1,625,001円から1,800,000円まで収入金額×40%-100,000円

1,800,001円から3,600,000円まで収入金額×30%+80,000円

3,600,001円から6,600,000円まで収入金額×20%+440,000円

6,600,001円から8,500,000円まで収入金額×10%+1,100,000円

8,500,001円以上1,950,000円(上限)

出所:国税庁:https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1410.htm

不動産投資の結果、本来の課税所得額303万円から収支内訳書の-114万円を損益通算すると、課税所得額は189万円に下がり、新たな所得税と住民税は下記となります。

所得税9.4万円=課税所得額189万円×所得税率

住民税18.9万円=課税所得額189万円×10%

所得税+住民税=28.3万円

50.8万円-28.3万円=22.5万円

つまり、S氏の場合、不動産投資を行った結果22.5万円の節税となりました。これにはS氏も驚き「赤字で不安だったけど助かった」と上機嫌でした。

今回事例に挙げたワンルームマンション投資の場合、次年度以降の節税額は年々減少していき、節税効果としては薄れてしまいます。しかし、不動産投資と確定申告の仕組みを体感的に理解し、所得税や住民税について学べることは非常に良いことでしょう。

高い節税効果を活用したい人は、築古の中古アパートという方法もあります。中古アパートへ投資する場合、耐用年数の4年間で大きく減価償却費を計上すケースもあり、年収1,500万円を超えるサラリーマンの節税には有効です。

今後の政府の政策によっては、これらの経験が活かせる場面もあるかもしれませんし、給与所得が上がった時の税金対策に活かせるかもしれませんので、節税額の大小にとらわれず、日頃から経験として税金のことを学んでおくと良いかもしれません。

伊豫田 誠

FP事務所ストラット

代表/不動産投資専門ファイナンシャルプランナー