(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

確定拠出年金の資産配分の現状

確定拠出年金(企業型および個人型のiDeCo)では、運用商品は大きく元本割れリスクがない元本確保型と元本割れリスクがある投資信託の2つに分けられている*9。さらに分類すると、元本確保型には預貯金、生命保険、損害保険などがある。元本割れリスクがある投資信託には国内株式型、国内債券型、外国株式型、外国債券型、バランス型などがある。

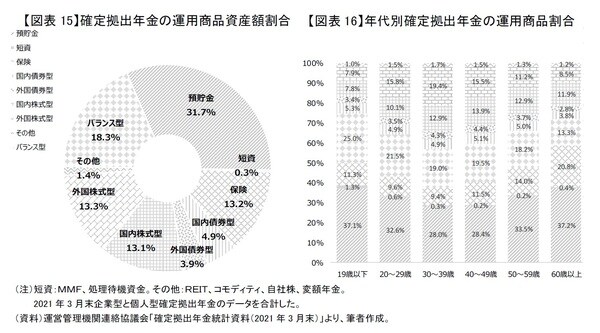

2021年3月末のデータで運用商品の割合を見てみると、預貯金が31.7%、保険が13.2%で、元本確保型が、確定拠出年金の全運用資産額に対して半分近くを占めている【図表15】。また、確定拠出年金統計資料(2021年3月末)によると、企業型確定拠出年金においては元本確保型(預貯金・保険)の商品だけで運用している者の割合が32.1%もいることから、リスクを一切取らずに老後のための資産形成をする人がかなり多いといえよう。

リスクをとる投資信託の中では、バランス型が18.3%と一番大きな割合を占めている。続いて、外国株式型が13.3%、国内株式型が13.1%である。国内債券型、外国債券型、短資とその他が合計で10%程度と比較的割合が小さい。

確定拠出年金の運用商品の割合を年代別に見てみると、現状どの年代でも預貯金の割合が一番大きいことがわかる【図表16】。リスクがない預貯金、短資、保険を合わせた運用商品の割合は30代で37.7%、40代で40.1%、50代で47.7%、60歳以上で58.4%と、年齢が上がるにつれてその割合は高くなる。

一方で、リスクをとる投資信託の中でバランス型の割合を年代別に見てみると、19歳以下で25.0%、20代で21.5%、30代で19.0%、40代で19.5%、50代で18.2%とほぼ2割を占め、60歳以上が13.3%とやや低くなっている。

資産クラスの中で一番リスクが高い国内株式と外国株式を合わせた割合を見てみると、20代で25.9%、30代で32.3%、40代で29.4%、50代で24.1%、60歳以上で20.4%と30代をピークに年齢が上がるにつれて割合は低くなっていく。

年齢が上がるにつれてリスクがない商品の割合が増え、リスクが高い商品の割合が減っている。一般的に、年齢を重ねるにつれポートフォリオ全体のリスクを抑えていくべきと言われているので合理的に思えるが、年齢別の平均的な資産配分が適切かどうかは各自で検討する必要がある。これからは、まずリスクをとる商品で運用割合が大きいバランス型とはどんなものかについて説明し、その後に過去のパフォーマンスを見てみたいと思う。

*9:確定拠出年金制度について(法令解釈通知:2021年7月28日現在)第4 運用の方法の選定及び提示に関する事項の1(3)を参照。