「金利が低い=有利」と刷り込まれている投資家たち

私たちは日頃、多くの不動産投資初心者の方から相談を受けています。相談内容の多くは「物件選び」あるいは「融資」についてです。ところが、融資にまつわる質問には、明らかに「融資の意味を理解していない」ことから発せられるものも多く、プロとして戦慄を覚えます。

質問内容から、多く方が、融資の「金利(利率)」について強く意識していることは伝わってきます。不動産投資の資金の融資額は大きいので、少しの利率の差で返済利息総額は大きく違ってきますから、当然といえば当然です。

しかし実際は「金利だけ」で判断するものではありません。なぜなら、その融資が自分にとって適切かどうかは、金利だけではわからないからです。

まず、融資の内容を構成する要素は「金利」だけではありません。ほかに、「融資金額」もありますし、「返済期間」もあります。「金利」「融資金額」「返済期間」、この3つのいずれもが重要な要素であり、等しく注意して確認しておかねばならないポイントなのです。

次に、その融資を受ける本人の属性を考慮しなければなりません。本人が用意できる自己資金の金額は、融資金額と関係するため、とくに重要です。また、本人の年齢は返済期間とも関係します。

これらを考えたとき、同じ融資条件でも、ある人にとっては適切かもしれませんが、別の人にとってはふさわしくないかもしれないのです。

つまり「融資の3要素+本人の状況」を総合的に考え、そこではじめてその融資が適切かどうかを判断できるのです。金利だけに気を取られてはいけません。融資期間と融資金額との組み合わせ、バランスを考慮して選択することが重要なのです。

金利1.5%+融資期間15年、金利3.0%+融資期間30年

では、具体例を見ていきましょう。前提条件として、以下の中古アパートに投資するケースで考えます。

【投資用アパートの事例】

●販売価格:5,000万円

●年間家賃収入:500万円(表面利回り10%)

●年間支出:50万円

●NOI(純収益)450万円

●諸費用:200万円

次に、本人の資金の状況として、以下の2通りがあるとします。

【投資物件の購入方法2パターン】

①自己資金ゼロ…5,000万円のフルローン

②自己資金1,000万円…4,000万円の融資+1,000万円の自己資金

(※いずれも諸費用は本人負担)

また、融資のパターンとして、以下の2つが検討対象になっているとします。

【融資のパターン】

A銀行 金利1.5%、融資期間15年

B銀行 金利3.0%、融資期間30年

さて、上記の前提条件と、本人の資金状況、および融資のパターンをまとめたのが、次の表です。

ここで着目していただきたいポイントの1つが、金利が高く返済期間が長いB銀行のほうが、年間返済額が少なく、その結果として、キャッシュフローは多くなっているという点です。

その代わり、A銀行では15年で返済が完了するのに対して、B銀行の場合は30年かかります。また、仮に返済期間の途中で物件をイグジット(売却)せず、返済期間の満期までローンを返済したと仮定すると、B銀行のほうが利息の支払い総額は当然多くなります。

低金利の金融機関が、必ずしもベストな選択肢ではない

ごく簡単な例ですが、お伝えしたいポイントの1つは、「金利だけを気にして、低金利の融資をする金融機関を選ぶのは、必ずしもベストな選択肢ではない」という点です。

たとえば、A銀行のような低利率で融資が組める金融機関は、メガバンクや上位の地方銀行に限られます。しかし現在では、本人の属性が相当に高いケースなどごく一部の例外を除き、「自己資金ゼロでフルローンの融資」を受けるのは不可能に近くなっています。つまり原則として「A銀行を利用できるのは、1,000万円の自己資金を用意できる人だけ」ということです。

一方、B銀行のような利率が高い金融機関は、信用金庫やノンバンク等です。こういった金融機関は、メガバンクや地銀と比較すれば、フルローンを組める可能性があります。

融資を受けられなければ投資は始められません。そもそも論として「自己資金は少ないが、不動産投資をスタートしたい」という人が金利を最優先に考えるのはナンセンスなのです。

早期からのCFが多ければ、再投資もしやすくなる

ポイントの2つ目は、キャッシュフローの重要性です。

上記の例でも、金利が高い融資のほうが当初のキャッシュフローは多く出ています。

キャッシュフローに大きな影響を与えるのは「返済期間」です。キャッシュフローが多く出れば、それを貯めることで再投資へ回せる可能性が高くなります。

1件だけの不動産投資で満足なら別ですが、レバレッジを効かせられることが不動産投資のメリットでもあるので、通常は投資物件を増やしていこうと考えるでしょう。

その場合、あえてキャッシュフローが多く得られる融資(B銀行)を選ぶのは「時間を買う」意味にもなるということです。

たとえば、上述した【投資用アパートの事例】と同条件のアパートを3棟、順次買い増しして投資するなら、必要となる自己資金金額および年間キャッシュフローは下記のようになります。

【同条件のアパートを3棟を購入した場合】

資産1億5,000万円

A銀行 自己資金▲3,000万円、年間キャッシュフロー:456万円

B銀行 自己資金0円、年間キャッシュフロー:741万円

もちろん、A銀行の融資は15年で完済できますので、16年目以降はA銀行のキャッシュフローのほうが格段によくなります。

しかし、投資で得られた資金を再投資に回すということを考えた場合、早期にキャッシュが多く得られることの価値が高くなります。

本人の資金状況や年齢等から、総合的な判断が必要

さらに、A銀行から融資を受けたいのであれば、相応の自己資金が必要です。

自己資金を準備できる人で、かつ、追加投資への資金的な余裕もすでにある人なら(あるいは追加投資をしない人なら)、A銀行を選択するほうがよい場合もあるでしょう。また、年齢が50代以上であるなど、投資期間を短くしたい場合も該当します。

一方、これから不動産投資を始めたいが、まだ自己資金があまり用意できないという人や、20~30代の若い世代の場合は、異なる考え方になります。

そういった人の場合、「1,000万円の投資資金が貯まってから投資を始める」というのも1つの方法ではあります。しかし、通常の預貯金ではなく、投資に使える余裕資金を1,000万円貯めるとなると、それなりに時間がかかるでしょう。人によっては10年以上を要するかもしれません。

仮に10年要する場合、10年後に自己資金1,000万円を投じてA銀行の融資で投資をスタートするのがいいのか、それとも、いまフルローンでB銀行から融資を受けて投資をするのがいいか、ということになりますね。

リスクを低くするために「投資できる期間が短くなっても、自己資金の準備ができてから開始する」という考え方もある一方、逆に「なるべく早期から、自己資金を使わずに投資を始め、再投資を重ねる」ことにメリットを見出すこともできます。

どちらが正解とは一概には決められませんが、後者の考え方のほうが時間を有効に活用でき効率的な投資となるといえるでしょう。

融資の3要素(金利・融資金額・融資期間)と本人の自己資金とのバランスを考慮して判断すること。そして、金融機関のネットワークを持っている不動産業者との出会いも大切です。

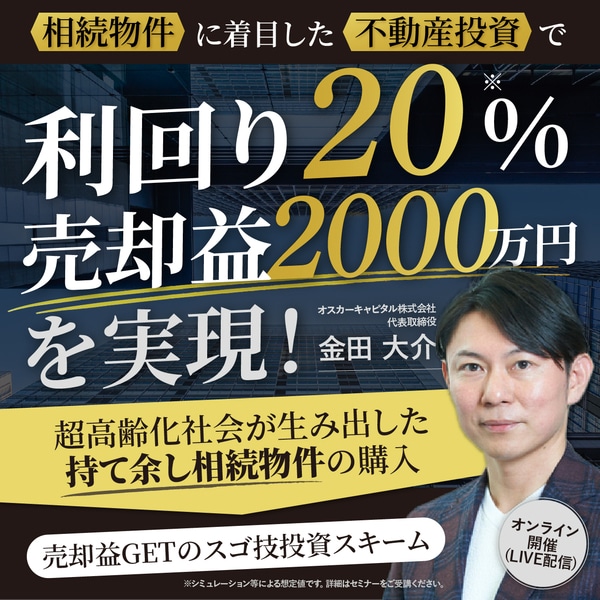

オスカーキャピタル株式会社

代表取締役社長 金田大介