日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

>>2/17(火)ライブ配信

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

アクティブ運用を正しく理解する

アクティブファンドはインデックスファンドに勝てない、信託報酬(運用コスト)が高いなどと言われていますが本当にそうでしょうか。

インデックスファンドは可能な限り指数に連動することを目指し、アクティブファンドは指数を上回ることを目標とするという違いがあります。

アクティブファンドを選ぶ目的は、まずは「インデックスを上回るパフォーマンスをめざす」こと。それ以上に運用会社の投資哲学、方針に共感し、彼らが選別した企業の間接的なオーナーになり、長期で企業を応援できることが魅力ではないでしょうか。

世の中には、ウォーレン・バフェットの様にインデックスに勝ち続けている投資家もいます。日本株のアクティブ運用では「スパークス・グループ」がその一つです。

バフェット、ソロスの投資思想を受け継ぐスパークス

ここからは、「スパークス・グループ」について少し触れていきます。

スパークス・グループは1989年にスパークス投資顧問株式会社として東京都港区にて投資顧問業務を開始しました。当時、外資系の運用会社が日本株式の運用を行う為に日本に拠点を設け、積極的な運用を行っており、日系の運用会社は大手金融機関の系列の運用会社が大半でした。創業当時のオフィスは白金のマンションだったように記憶しています。そこから約30年、投信投資顧問会社として日本初の上場会社で、運用資産残高は1兆5000億円を超える会社に成長しています。

スパークスでは、約30年前の創業時から勉強会「バフェット・クラブ」を続けており、この勉強会にこそ、スパークスが日本のバブル崩壊やリーマンショックなどの金融危機を克服して、成長を続けてきた原動力があることや、ジョージ・ソロス氏と出会い、多大な影響を受けたと言っています。

「バフェット・クラブ」では、著名な投資家であるウォーレン・バフェット氏やチャールズ・マンガ―氏を始め、割安株式投資のベンジャミン・グレアム氏、成長株式投資のフィリップ・フィッシャー氏、ジョージ・ソロス氏などの著書を教科書として、様々な投資哲学を研究・議論することで、長期的な運用競争力を向上・持続するための研鑽を続けています。※「バフェット・クラブ」の詳細はこちらの記事(https://gentosha-go.com/articles/-/16825)でもご紹介しています。

他とは一線を画す「スパークスの厳選投資」の特徴

「マクロはミクロの集積である」

スパークス・アセット・マネジメント株式会社のホームページに書かれている投資哲学です。詳しくはこちらの記事(https://gentosha-go.com/articles/-/16825)をご確認いただければと思いますが、創業以来一貫した投資哲学で、徹底した現場リサーチを重視しており、年間約2900回以上の企業訪問を実施しています。

一般的アクティブ運用では、銘柄を分散させることでリスク分散を行いますが、スパークスでは基本的に過度な分散はせず、徹底的に調査をした確信度の高い銘柄に厳選して投資します。

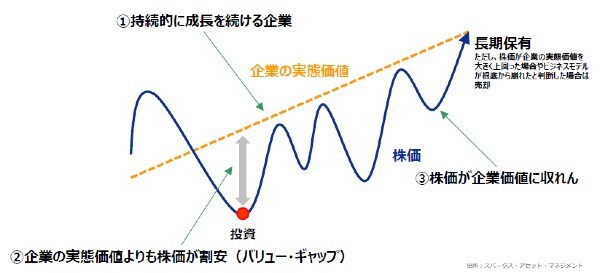

徹底した企業調査を基に企業の実態価値に対して割安な価格で投資し、頻繁に銘柄の売買は行わず、長期保有することを徹底します。

厳選した企業に長期、集中投資をすることにより、インデックスファンド(日経225、TOPIXに連動する)に大きくアウトパフォームする結果を残しています。

上図のチャートはスパークスの日本株ファンドの中で、厳選投資をしているファンドの一例です。最近はインデックスファンド(日経225、TOPIXに連動する)がコストの面で注目を浴びていますが、これだけ、インデックスにアウトパフォームするアクティブ運用であれば、コストを払ってでも長期で保有する価値は十分あると思います。

以下は、2020年初からのパフォーマンス比較です。コロナショックで下落した後、リカバリーの局面での上昇に大きな差が出ています。これが、アクティブ投資の醍醐味です。

日本株式の投資では特に、非効率な企業もまだ多く存在しているので、インデックスファンドにアウトパフォームする機会は十分にあるでしょう。

デフレ・スーパーサイクルの大転換~通常のインフレへ

スパークスは、2012年を起点にそれまで続いていたデフレ・スーパーサイクルが大転換し通常のインフレ基調になったと考えています。その当時から、日経平均はいずれ過去最高値をクリアするとセミナーなどで語られています。

最初はなかなか信じられない部分もありましたが、現在の日経平均の状況からは十分可能性がある見通しになっています。

最後に、「COLUMN / バフェット・クラブの金言」の中に以下のコメントがあります。

そして、スパークスは今、投資家という立場から、20年以上に及ぶデフレに委縮した後、今度は物価高に怯える日本の人たちに伝えられることがあると考えています。良い経営者を見つけ投資先を選ぶことは、投資先と投資家だけに益するものではなく、広く社会全体の幸福に資することができると確信しているからです。

“What do you think?“ この言葉と共に、投資の未来、社会全体の未来について考えていきましょう。

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

>>2/17(火)ライブ配信

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

「アクティブファンド特集」を見る

【金融商品仲介業者の商号】

株式会社幻冬舎アセットマネジメント

登録番号:関東財務局長(金仲)第817号

当社は所属金融商品取引業者の代理権は有しておりません。金融商品仲介業に関して、お客様から直接、金銭や有価証券のお預かりをすることはありません。

所属金融商品取引業者が二者以上ある場合、どの金融商品取引業者がお客様の取引の相手方となるかお知らせします。

所属金融商品取引業者が二者以上ある場合で、お客様が行なおうとする取引について、所属金融商品取引業者間で支払う手数料が相違する場合は、その説明を行ないます。

【所属金融商品取引業者】

楽天証券株式会社

金融商品取引業者 関東財務局長(金商)第195号 加入する協会 : 日本証券業協会、一般社団法人金融先物取引業協会、 日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

PWM日本証券株式会社

金融商品取引業者 関東財務局長(金商)第50号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

東海東京証券株式会社

金融商品取引業者 東海財務局長(金商)第140号 加入する協会: 日本証券業協会、 一般社団法人金融先物取引業協会、 一般社団法人 第二種金融商品取引業協会、 一般社団法人日本STO協会

キャピタル・パートナーズ証券株式会社

金融商品取引業者 関東財務局長(金商)第62号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

くにうみAI証券株式会社

金融商品取引業者 関東財務局長(金商)第1627号 加入する協会: 日本証券業協会

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く)の場合は約定代金に対して所属金融商品取引業者等ごとに異なる割合の 売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等)をご負担いただく場合があります(手数料等の具体的上限額および計算方 法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)。

債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます(購入対価 に別途、経過利息をお支払いただく場合があります。)。

また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等 ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券 の発行者等の信用状況(財務・経営状況含む。)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過 損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます。)を行う場合は、 デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます。)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損 リスク)があります。