\3月20日(金)-22日(日)限定配信/

調査官は重加算税をかけたがる

相続税の「税務調査」の実態と対処法

スパークス成長の原動力「バフェット・クラブ」とは?

日本には、銀行・証券では教えてくれない日本で普通に買える『知っておくべき金融商品』があります。このシリーズでは、それらの金融商品を皆様に、分かりやすく具体的にご案内していきます。

今回は、日本株式を運用する独立系の運用会社としては最大級の会社、「スパークス・グループ株式会社」の運用哲学、厳選投資されたファンドを紹介します。

「スパークス・グループ」は1989年にスパークス投資顧問株式会社として東京都港区にて投資顧問業務を開始しました。筆者は当時、証券会社で外資系、独立系の運用会社の担当をしており、たまたまスパークス投資顧問株式会社の担当になりました。その当時は、外資系の運用会社が日本株式の運用を行うために日本に拠点を設け、積極的な運用を行っていました。日系の運用会社は、大手金融機関の系列の運用会社がほとんどで、スパークス投資顧問のような、独立系の運用会社はほとんどありませんでした。創業当時のオフィスは白金のマンションだったと記憶していますが、そこから約30年、投信投資顧問会社として日本初の上場会社となり、運用資産残高は1兆1000億円を超える会社へと成長しています。

スパークス・グループ株式会社の中の、日本株を主に運用する「スパークス・アセット・マネジメント株式会社」は、トムソン・ロイター選定による「トムソン・ロイターリッパー・ファンド・アワード・ジャパン2017」において、4年連続で「最優秀運用会社(株式部門)」を受賞しています。株式部門での4年連続の受賞は、世界新記録だそうです。

スパークス・グループのHPの「COLUMN / バフェット・クラブの金言」にコラムが掲載されています。その中のコラム「ソロス氏はいつも”What do you think?”」には、スパークスでは、約30年前の創業時から勉強会「バフェット・クラブ」を続けており、この勉強会にこそ、スパークスが日本のバブル崩壊やリーマンショックなどの金融危機を克服して、成長を続けてきた原動力があることや、ジョージ・ソロス氏と出会い、多大な影響を受けたことなどを紹介しています。

当時のソロス氏とのやり取りや、スパークスの名前の由来など詳しく語られていますので、以下、全文を掲載します。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

●COLUMN /ソロス氏はいつも”What do you think?”

ソロスとの出会い

直接指導を受けたという意味でバフェット氏以上に影響を受けたのは、ジョージ・ソロス氏です。ソロス氏との出会いがなければ今の私はありません。出会ったのは、プラザ合意で為替が大きく円高ドル安に動いた1985年の12月。私が31歳の時でした。野村證券を辞めて、ニューヨークに資産運用会社「アベ・キャピタル・リサーチ」を設立した頃のことです。

手前味噌ですが、その頃、私は野村證券の営業マンとしてフィデリティ投信のピーター・リンチ氏などアメリカの大手機関投資家をお客さんとして必死にアメリカ中、飛び回り、成績をあげていました。独立しようとすると、周囲の人たちからは「ウォール・ストリートを甘く見るな。失敗して野垂れ死にしたやつがごろごろいるぞ」と猛反対されました。私も成功する確信があった訳ではありませんが、生来の楽観的に考える性格で、「何とかなるよ」と考えていました。

手持ち資金はほとんどなく、今考えると無謀だったかもしれません。しかし、私は飛び出して新しい事に挑戦したいという湧き上がる衝動に素直に従いました。

さっそく考えていた投資アイデアを、「TAKE OVER OPPORTUNITIES IN JAPAN(日本における企業買収の機会)」と題した投資戦略のリポートにまとめました。日本の土地を保有する不動産・電鉄会社の株式に集中投資する戦略について説明したものです。

このリポートを10人ほどの投資家に送付したのですが、そこで真っ先に連絡をくれたのがソロス氏です。今と比べれば、ソロス氏はまだそれほど有名ではありませんでした。しかし、それが幸いしたのかもしれません。また、ちょうどその時期、ソロス氏のところで日本株を担当していた方の契約が終わったという偶然も重なりました。こうした時期にリポートが送れたことが、直接会って話を聞いてもらう機会につながったのでしょう。

オフィスを訪ねると、セーター姿のソロス氏があらわれました。私はソロス氏を前に、2時間以上かけてリポートの説明をしました。「プラザ合意の後、日本では円高に伴い資産価格が上昇している」「不動産価格の上昇は激しく、土地を大量に保有している不動産会社や電鉄会社の資産に含み益が大きく出ている」「株価が割安に放置されている」など、今が日本株へ投資するチャンスである理由を説明しました。

話を聞き終えたソロス氏は、「君の話に、私はスパーク(閃き)を感じたよ。早速、君に1億ドル(約200億円)を預けよう。明日から運用してくれ」と言ったのです。こうして私は、ソロス氏のもとで働くことになりました。

余談ですが、この「スパーク」という言葉が忘れられず、会社の社名を「スパークス」にしてしまったほどです。

毎日聞かれたWhat do you think?

私はソロス氏に雇われ、日本株を運用するファンドマネージャーとして働くことになりました。電話を受けたらすぐにソロス氏のオフィスへ飛んでいきます。夜中にソロス氏と話しながら、トレードをしていたことを今でも鮮明に覚えています。銀行株を空売りしようとしたら、日本の大手証券会社からは売買をストップしたいという通知を受け、しかたなく、外資系証券会社でトレードしました。明確な理由なく貸し株がままならないという、今では考えられない話です。

ソロス氏はいつも「What do you think?(あなたはどう思いますか)」と聞く人でした。「なんとなくです」などの意味のない答えは許されません。意味のない、ポイント外れの答えを言っているとクビになります。

そういえば、こんなこともありました。日本で不動産鑑定士と共に企業が保有する不動産を調べていた時のことです。不動産の含み益についてまとめ、ロンドンに滞在中だったソロス氏に報告にいったところ、調査が不十分ということで日本にとんぼ返りしたのです。

そんな厳しい環境でのソロス氏との議論が私自身を大きく成長させてくれたと考えています。約3年の歳月を経て最終的には私もお役御免となってしまうわけですが、ソロス氏は、「次の就職先を紹介しようか」など、随分と紳士的な別れを演出してくれたのを今でもよく思い出します。

私としても、どんな時でも謙虚かつ素直に正直に学ぶ姿勢だけは忘れないようにしていました。それが、少しでも氏に伝わっていたのかなあと別れ際に思ったものです。

自分の考えと知性(インテリジェンス)を相手に伝えることは、ビジネス上、非常に重要なことです。また、その言葉に「意味がある」ことはもちろん、相手にちゃんと伝わるように「話す力を培う」ことも重要です。ソロス氏と過ごした時間は、自分の考えをまとめ、発表するかけがえのない訓練期間でもありました。

「自分で考える」ということの重要性

相場の世界では、誰かに教えてもらうということは適切ではないでしょう。正解がない世界ですので、一人一人が考えることに意味があります。どんなに優れた人がいたとしても、その人が話すことがすべて正しいとは言えないのです。見えている世界は誰にとっても平等です。誰もが同じ世界を見ているからこそ、自分で考えることが大切になってきます。

迷信や当てずっぽうではなく、科学的、体系的な思考プロセスを確立するには、自ら考え説明することが求められるのです。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

脈々と受け継がれるWhat do you think?

スパークスで開催している勉強会「バフェット・クラブ」では、ソロス氏がよく口にしていた“What do you think?”の思想を今でも大切にしています。いくつかあるルールのなかに、発言に関するものがあるので紹介しましょう。

バフェット・クラブでは、私が参加者に同じ問いを投げかけ、「あなたはどう考えますか?」と次々に聞いていきます。ここでは、「前の人と同じです」といった単純な返答は禁止しています。何かを教えるのではなく、参加者が考えを発表する場所という役割があるからです。自分の意見を持ち、発表しなくてはなりません。次は自分が質問されるという緊張感で、聞き手が納得できる説明を考えておく訓練をしてほしいからです。

スパークスでは、約30年前の創業時からバフェット・クラブを続けてきました。この勉強会にこそ、スパークスが日本のバブル崩壊やリーマンショックなどの金融危機を克服して、成長を続けてきた原動力があります。

そして、スパークスは今、投資家という立場から、20年以上に及ぶデフレに委縮した後、今度は物価高に怯える日本の人たちに伝えられることがあると考えています。良い経営者を見つけ投資先を選ぶことは、投資先と投資家だけに益するものではなく、広く社会全体の幸福に資することができると確信しているからです。

“What do you think?“ この言葉と共に、投資の未来、社会全体の未来について考えていきましょう。

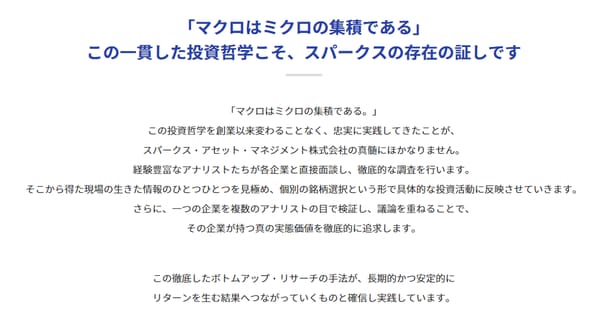

徹底した現場リサーチを重視する「一貫した投資哲学」

ここからは、スパークスの投資哲学を具体的に見ていきましょう。

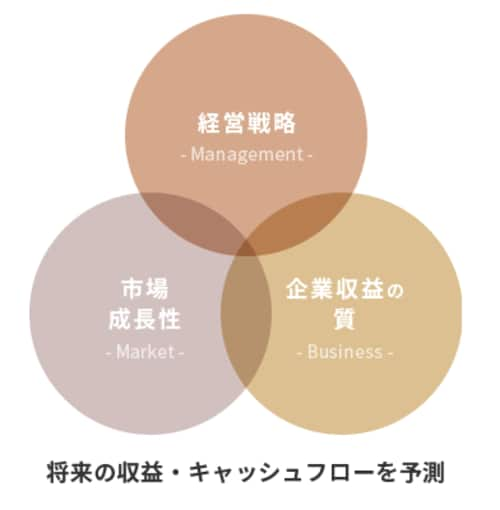

[図表1]

これは、スパークス・アセット・マネジメント株式会社のホームページに書かれている投資哲学です。

「マクロはミクロの集積である」

徹底した現場リサーチ重視が創業以来一貫した投資哲学で、年間約2500回以上の企業訪問を実施しています。

株主資本の積み上がりの重要性

『利益÷株主資本』が株主資本利益率(ROE)です。つまり、ROEは株主資本に対して積み上がる利益のスピードを意味しています。株主へのリターンは、資本から生み出される利益であることから、ROEの高い企業に長期的に投資することが株式投資の王道と考えます。

スパークスの「厳選投資」の特徴

一般的アクティブ運用では、銘柄を分散させることでリスク分散を行いますが、スパークスでは基本的に過度な分散はせず、徹底的に調査をした確信度の高い銘柄に厳選して投資します。

成長する企業を見つけるポイント

STEP1 3つの着眼点(企業収益の質、市場成長性、経営戦略)から企業の実態価値を計測する。

[図表2]

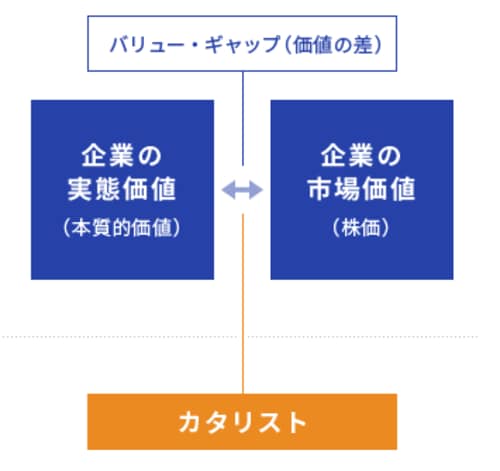

STEP2 実態価値と市場価値(株価)の差、バリュー・ギャップを計測する。

株価と企業の実態価値を比較した場合、何らかの理由によって一致していない場合が多く、このバリュー・ギャップを投資機会と捉えます。バリュー・ギャップが大きいほど、投資の候補となりますが、それだけでは十分ではありません。

STEP3 バリュー・ギャップを埋めるカタリストを勘案し投資を決定する。

カタリスト(きっかけ、要因):株価が実態価値へと収れんするプロセス(バリュー・ギャップの解消)を促すきっかけ・要因をカタリストと言います。企業調査をする際に、もう一つの重要な要素となります。

カタリストの例:規制緩和や会計制度の変化といった外的要因もありますが、コーポレート・ガバナンスの変化等の内的要因が非常に大きなものです。

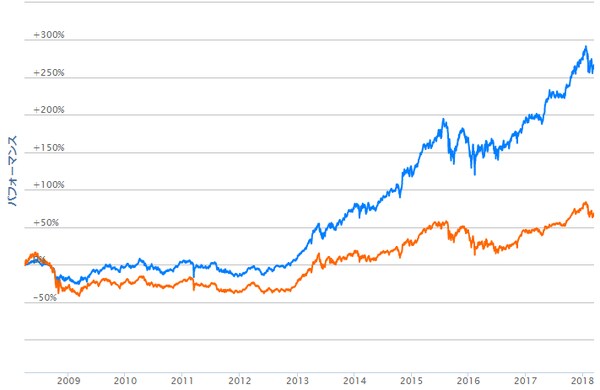

[図表3]

[図表4]

上図のチャートはスパークスの日本株ファンドの中で、厳選投資をしているファンドの一例です。最近はインデックスファンド(日経225、TOPIXに連動する)がコストの面で注目を浴びていますが、これだけ、インデックスにアウトパフォームするアクティブ運用であれば、少しのコストを払ってでも長期で保有する価値は十分あると思います。

日本株式の投資では特に、非効率な企業もまだ多く存在しているので、インデックスファンドにアウトパフォームする機会は十分にあるでしょう。

このファンドに関して、運用プロセスやポートフォリオの内容など、お話したことは沢山ありますが、本日はこのあたりで終わりにしたいと思います。

皆さんも運用の優れたアクティブファンドを探してみてはいかがでしょうか。

※図表[1]~[4]出所:スパークス・アセット・マネジメント株式会社のホームページより

【金融商品仲介業者の商号】

株式会社幻冬舎アセットマネジメント

登録番号:関東財務局長(金仲)第817号

当社は所属金融商品取引業者の代理権は有しておりません。金融商品仲介業に関して、お客様から直接、金銭や有価証券のお預かりをすることはありません。

所属金融商品取引業者が二者以上ある場合、どの金融商品取引業者がお客様の取引の相手方となるかお知らせします。

所属金融商品取引業者が二者以上ある場合で、お客様が行なおうとする取引について、所属金融商品取引業者間で支払う手数料が相違する場合は、その説明を行ないます。

【所属金融商品取引業者】

楽天証券株式会社

金融商品取引業者 関東財務局長(金商)第195号 加入する協会 : 日本証券業協会、一般社団法人金融先物取引業協会、 日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

PWM日本証券株式会社

金融商品取引業者 関東財務局長(金商)第50号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

東海東京証券株式会社

金融商品取引業者 東海財務局長(金商)第140号 加入する協会: 日本証券業協会、 一般社団法人金融先物取引業協会、 一般社団法人 第二種金融商品取引業協会、 一般社団法人日本STO協会

キャピタル・パートナーズ証券株式会社

金融商品取引業者 関東財務局長(金商)第62号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

くにうみAI証券株式会社

金融商品取引業者 関東財務局長(金商)第1627号 加入する協会: 日本証券業協会

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く)の場合は約定代金に対して所属金融商品取引業者等ごとに異なる割合の 売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等)をご負担いただく場合があります(手数料等の具体的上限額および計算方 法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)。

債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます(購入対価 に別途、経過利息をお支払いただく場合があります。)。

また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等 ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券 の発行者等の信用状況(財務・経営状況含む。)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過 損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます。)を行う場合は、 デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます。)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損 リスク)があります。

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~