\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

欧米の富裕層は「ヘッジファンド」を使った運用が常識

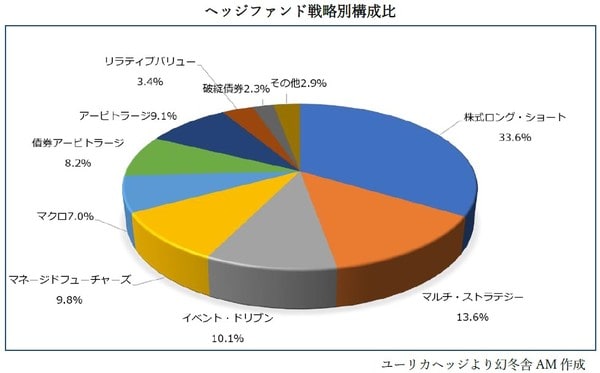

株式ロングショート、マルチストラテジー、イベントドリブン、マネージドフューチャーズ……日本ではあまり知られていませんが、これらはヘッジファンドの主要な戦略です。

欧米の富裕層は自身の資産ポートフォリオに当たり前のように、ヘッジファンドなどを組み入れていますが、日本ではまだまだ、株式や債券など伝統的な資産に投資しているのが現状です。

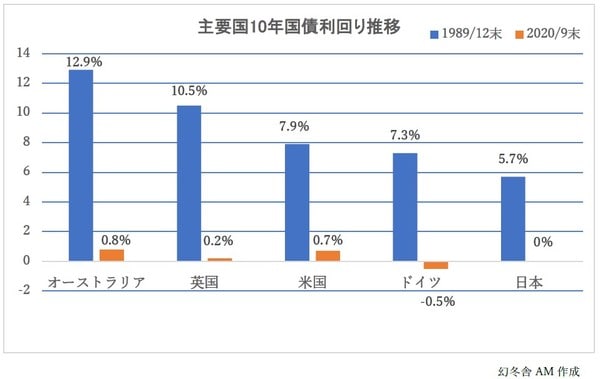

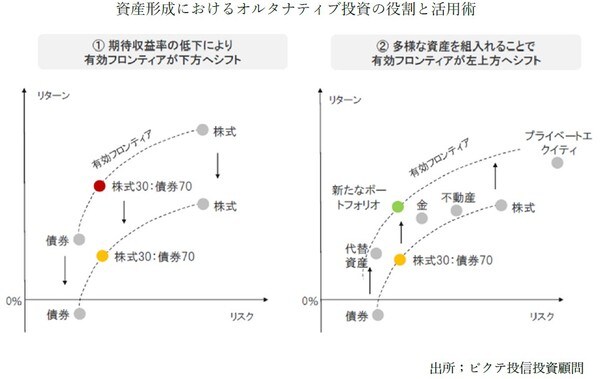

債券と株式など伝統的資産に分散投資することで、比較的安定した運用を目指した時代は、実はもう過去のものです。低金利の環境では、先進的な運用手法のオルタナティブ戦略なども柔軟に活用していくことも必要になってきました。

日本でもインフレへの対応、資産運用の高度化が求められる時代、富裕層の皆様に真の意味で「資産を保全する」手法をお届けできればと考えます。

海外の富裕層は「インフレリスク」を考慮して資産保全

日本は2000年以降、20年以上デフレの状況でした。しかし、今後の投資環境を考えると、デフレではなくインフレにどのように対応するかが重要になってきます。現に海外の富裕層は、インフレリスクを常に考慮した「資産保全」を行っています。

日本の投資家 ⇒ 資産を増やす(資産形成)

海外の投資家 ⇒ 資産を目減りさせない(資産の保全)+資産増

1.日本の低成長、低金利継続のリスク ⇒ 少子高齢化により、国内経済の低成長が継続する

2.財政問題等に起因する円安、インフレリスク ⇒ 資産保有者にとって、最も怖いのはインフレ

3.長寿、年金制度のリスク ⇒ 年金給付水準の実質的な低下が起こるリスク

海外とは対照的に、日本では、日銀によるデフレ脱却の政策が積極的に実施されています。その結果、近い将来、日本でもインフレが起こる可能性も考えれば、自身の「資産保全」を真剣に考える時期に差し掛かっています。インフレの時代においては、保有する資産を一定以上の利率で運用することが重要になってくるわけです。加えて、通貨安(円安)のリスクも考慮する必要があります。

投資の成否…約8割が「資産配分」によって決まる

■金融資産区分で考える

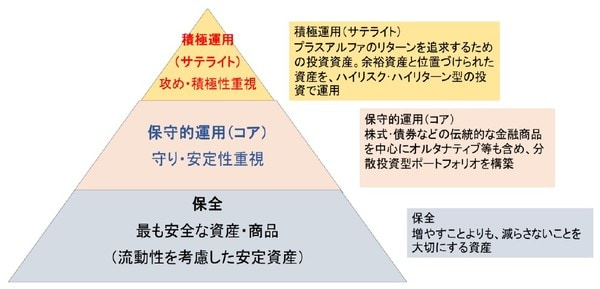

まずは皆様自身で、「現状の金融資産」を以下の図を参考に色分けすることが大切です。ただし、運用期間、期待リターン、許容できるリスクなどは一人ひとり異なるので、しっかりとご確認ください。

■資産配分(アセット・アロケーション)の重要性

運用成果に最も重要な影響を与えているのは、資産配分(アセット・アロケーション)だと言われています。投資の成否を決める要因において、個別銘柄の選択や売買のタイミングなどが占める割合は2割程度に過ぎず、約8割は資産配分によって決まるという研究結果もあります。

長期的な資産形成を実現するには、資産の大きな目減りを防ぐことが大切で、一見退屈に思える運用方針でも、それを守り抜くことが必要です。

たとえば、投資でマイナスが33%出てしまった場合、そこから元(投資した金額)に戻すには、50%のプラスが必要(100×33%=33 100-33=67 67×50%≒33 67+33=100)ですが、マイナスが10%の場合は、11%の上昇で元の金額に戻ります。つまり、なるべく大きな下落を避けることが肝要なのです。

この点で、資産配分(アセット・アロケーション)は下ブレのリスクを抑制し、資産の大きな目減りを避け、着実に資産を増やすことを目標とした運用手法です。

■アセットアロケーション(資産配分)とは

アセットアロケーション(資産配分)は、運用目的、運用期間、リスクの許容度に応じて、運用に伴う様々なリスクを抑えつつ、効率的なリターンを目指す上で、投資資金を複数の異なった資産(アセット)に配分(アロケーション)して運用することをいいます。

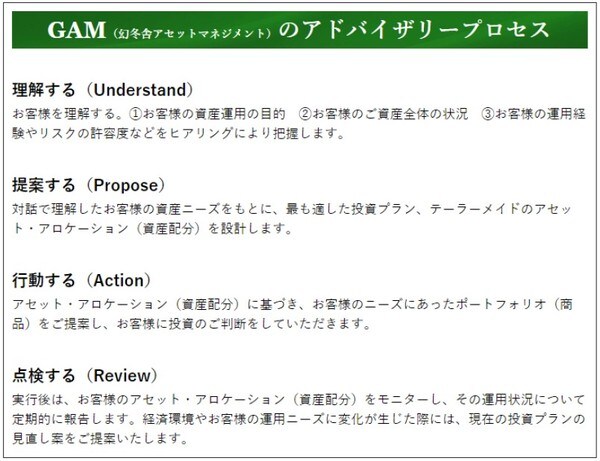

お客様の資産ニーズをヒアリングし、ベストなアセット・アロケーション(資産配分)を選別します。

富裕層が参考にしたい「本来あるべき資産運用」の手法

スイスのプライベートバンク、ハーバードやエール大学などのエンダウメント(大学財団)などは、以下の運用手法を徹底しています。このような運用手法は大変参考になり、世界の富裕層の運用で実践されています。

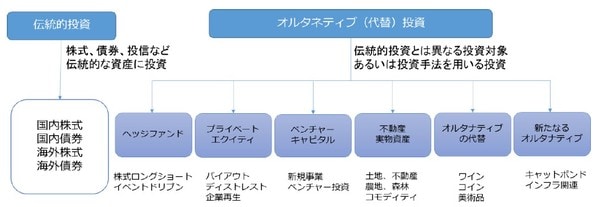

●分散投資の徹底

様々なアセット・クラス(資産)へ分散投資し、ポートフォリオ効果を追求することで、リスクに対するリターンの向上を狙います。

●オルタナティブ投資の活用

投資対象は株、債券だけではなく、PEファンド・資源・不動産・ヘッジファンドなどのオルタナティブ投資を積極的に行っています。

●機動的に資産配分を変更

市場環境に応じてアセット・クラス(資産)やその配分比率を機動的に変更します。

●長期投資を徹底

短期的な市場変動に一喜一憂することなく、市場に居続けることが大切です。

■今までとは違う低金利という時代

長年にわたり金利が低下してきたことで、安全資産といわれる債券の利息収入の低水準化が進み、期待収益は徐々に押し下げられています。

「アフターコロナ時代」の新しい資産運用の考え方

世界経済の不確実性が増大する環境のなか、金融・証券市場の連動性が強まる傾向にあるため、相場の変動に抵抗力を持ち、上昇と下落の両局面に同時に対応が可能な投資商品が求められています。

世界的な金融緩和政策の影響で、預貯金をはじめとした低リスク資産の収益力が低下するなか、代替となる運用手段へのニーズが高まっています。

■投資対象の多様化が必要

伝統的資産(株式、債券)だけの運用では、期待収益率が低下し変動率(ボラティリティ)も大きくなっています。

■オルタナティブ投資の役割

オルタナティブ戦略は、他の資産との相関が低いことが多く、ポートフォリオ全体の分散効果を高め、より安定した値動きに繋がると期待できます。

・株式、債券と組み合わせることで、投資資産全体の価格変動を低減。

・株価下落時にオルタナティブ投資資産の価格が上がり、投資資産全体の価格下落を防ぐ効果を期待。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

ヘッジファンドの定義

ヘッジファンド投資は、オルタナティブ投資のなかでも最も重要な戦略の1つで、多様な運用手法を駆使し、市場の変動、特に下落局面においてもプラスの収益を目指す運用です。

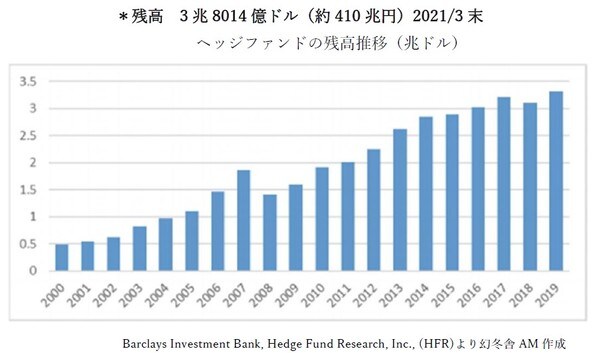

今 、世界のヘッジファンドの残高は 410 兆円(2021年3月末時点)です。一方、日本の公募投信の残高は 150 兆円です。いかにヘッジファンドが世界の投資家のポートフォリオに組み入れられているかがわかります。

ヘッジファンドに投資するメリット

●多様な投資戦略

ヘッジファンドは、市場の上昇および下落の両局面において、プラスの投資収益を得る可能性のある多様な投資戦略を備えている。

●伝統的金融資産との低い相関

多くのヘッジファンドは、株式や債券など伝統的金融資産との相関が低いものが多い。そのため、投資家は自らのポートフォリオ運用戦略をカスタマイズすることができる。

●持続的なリターン

ヘッジファンドに投資することによってバランスが取れたポートフォリオの構築を目指すと、全体的なリスク低減効果によって、持続可能なリターンを生み出すことにつながると考えられる。

ヘッジファンドに投資するデメリット

●レバレッジをかけている

ほとんどのヘッジファンドは、多様化したレベルのレバレッジをかけた運用を行っている。

●流動性が低い

ほとんどのヘッジファンドは月次または四半期毎の解約が可能であるが、より伝統的な資産と比較してより流動性に乏しいことになる。

●ヘッジファンド戦略別構成比

欧米の富裕層は、自身の資産ポートフォリオにヘッジファンドを当たり前のように組み入れていますが、日本ではまだまだ、株式や債券など伝統的な資産に投資しているのが現状です。

ヘッジファンドを皆様のポートフォリオの一部に組み入れることにより、投資資産全体の安定を図る効果を狙います。また、「資産保全」を重視する場合、徹底的な分散投資とともにオルタナティブなどを組入れる資産運用の高度化が有効になります。

そこで、幻冬舎アセットマネジメントは「資産保全」の代替資産として、ヘッジファンドの商品ラインナップの拡充を進めています。

さらに、WEBメディア「幻冬舎ゴールドオンライン」にヘッジファンドの特設ページを公開しました。様々なセミナーだけでなく、ヘッジファンドに関連した記事も数多く掲載しています。

幻冬舎アセットマネジメントの「IFA」の特徴

株式会社幻冬舎アセットマネジメントは、金融商品仲介業者として内閣総理大臣の登録を受け、IFA(投資信託等の独立系ファイナンシャルアドバイザー/金融商品仲介業)事業を行っております。

そして、幻冬舎アセットマネジメントのIFAは、自ら考え、選び、投資をするプロセスを徹底サポートしています。大切なのは、投資家ご本人が、「投資の目的」と「期待するリスク・リターンの程度」を明確にし、納得した上で選び、投資をするというプロセスなのです。

私たちは、特定の金融機関の営業方針に縛られない、独立、中立な立場で資産運用のアドバイスを行い、お客様の一つ一つのご希望に寄り添える「かかりつけ医」のような存在でありたいと考えています。

■IFA(独立系フィナンシャル・アドバイザー)の3つの特徴

①特定の金融機関に属さず、独立・中立的な立場からお客様に資産運用のアドバイスを行う専門家のこと。

②内閣総理大臣の登録を受け、証券会社などの金融商品取引業者と業務委託契約を締結し、有価証券(上場株式、投信、債券等)の売買の媒介(仲介)などを行う。

③米国では約30年前から普及し始め、証券会社の営業員と同数まで拡大。

\投資対象は株式、債券だけではない!/ 金融資産1億円以上の方向け

「本来あるべき」オルタナティブ投資 >>他、資産運用セミナー多数開催!

【金融商品仲介業者の商号】

株式会社幻冬舎アセットマネジメント

登録番号:関東財務局長(金仲)第817号

当社は所属金融商品取引業者の代理権は有しておりません。金融商品仲介業に関して、お客様から直接、金銭や有価証券のお預かりをすることはありません。

所属金融商品取引業者が二者以上ある場合、どの金融商品取引業者がお客様の取引の相手方となるかお知らせします。

所属金融商品取引業者が二者以上ある場合で、お客様が行なおうとする取引について、所属金融商品取引業者間で支払う手数料が相違する場合は、その説明を行ないます。

【所属金融商品取引業者】

楽天証券株式会社

金融商品取引業者 関東財務局長(金商)第195号 加入する協会 : 日本証券業協会、一般社団法人金融先物取引業協会、 日本商品先物取引協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会

PWM日本証券株式会社

金融商品取引業者 関東財務局長(金商)第50号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

東海東京証券株式会社

金融商品取引業者 東海財務局長(金商)第140号 加入する協会: 日本証券業協会、 一般社団法人金融先物取引業協会、 一般社団法人 第二種金融商品取引業協会、 一般社団法人日本STO協会

キャピタル・パートナーズ証券株式会社

金融商品取引業者 関東財務局長(金商)第62号 加入する協会: 日本証券業協会、 一般社団法人 第二種金融商品取引業協会

くにうみAI証券株式会社

金融商品取引業者 関東財務局長(金商)第1627号 加入する協会: 日本証券業協会

【手数料等について】

商品等へのご投資には、各商品等に所定の手数料等(例えば、国内の金融商品取引所に上場する株式(売買単位未満株式を除く)の場合は約定代金に対して所属金融商品取引業者等ごとに異なる割合の 売買委託手数料、投資信託の場合は所属金融商品取引業者等および銘柄ごとに設定された販売手数料および信託報酬等の諸経費等)をご負担いただく場合があります(手数料等の具体的上限額および計算方 法の概要は所属金融商品取引業者等ごとに異なるため本書面では表示することができません。)。

債券を募集、売出し等又は相対取引により購入する場合は、購入対価のみお支払いいただきます(購入対価 に別途、経過利息をお支払いただく場合があります。)。

また、外貨建ての商品の場合、円貨と外貨を交換、または異なる外貨間での交換をする際には外国為替市場の動向に応じて所属金融商品取引業者等 ごとに決定した為替レートによるものとします。

【リスクについて】

各商品等には株式相場、金利水準、為替相場、不動産相場、商品相場等の価格の変動等および有価証券 の発行者等の信用状況(財務・経営状況含む。)の悪化等それらに関する外部評価の変化等を直接の原因として損失が生ずるおそれ(元本欠損リスク)、または元本を超過する損失を生ずるおそれ(元本超過 損リスク)があります。

なお、信用取引またはデリバティブ取引等(以下「デリバティブ取引等」といいます。)を行う場合は、 デリバティブ取引等の額が当該デリバティブ取引等についてお客様の差入れた委託保証金または証拠金の額(以下「委託保証金等の額」といいます。)を上回る場合があると共に、対象となる有価証券の価格または指標等の変動により損失の額がお客様の差入れた委託保証金等の額を上回るおそれ(元本超過損 リスク)があります。