コインランドリー経営を選択することのメリット

前述のように「コインランドリー経営は儲からない」と言われることも少なくありませんが、ここではコインランドリー投資のメリットを紹介します。

- 遊休地をすぐに活用できる

- 高い利回りが期待できる

- 節税対策としてすぐに活用できる場合がある

- 相続税の対策として活用できる

遊休地をすぐに活用できる

コインランドリーは比較的狭い土地でも開業可能で、特別な資格や免許が不要です。現在保有している遊休地に設備の購入や内装工事を行うだけで、短期間で開業準備でき収益化が見込めます。

同じ建物規模であるコンビニエンスストアなどの店舗経営に比べると、コインランドリー経営は省人化して運営できるためすでに所有している土地を有効に使いたいオーナーにとって魅力的な選択肢です。

このように、遊休地を迅速に収益化する手段として、コインランドリーはコストと時間を抑えつつ効率的に活用できる点がメリットと言えます。

高い利回りが期待できる

コインランドリー経営では高い利回りを期待できることもメリットの一つです。例えば不動産投資における利回りは東京の都心エリアで一般的に4~5%程度といわれていますが、コインランドリーの利回りは15~20%と高い利回りを期待できます。

新規顧客・リピーターを獲得するための日々の努力が必要となるものの、適切な立地選びや設備の維持、集客施策などを続けることで安定した収益を上げられる可能性があります。このため、コインランドリー経営にはリスクがあるものの高いリターンを期待したい方にとって魅力的な選択肢となります。

節税対策としてすぐに活用できる場合がある

コインランドリー投資ではいくつかの税制優遇が利用可能です。代表的なものは「中小企業経営強化税制」と「中小企業投資促進税制」があります。「中小企業経営強化税制」と「中小企業投資促進税制」はどちらか一方を選ぶこととなりますが、どちらも購入した機器に対して税制優遇措置を受けることができます。

中小企業経営強化税制

青色申告書を提出する中小企業が設備投資を行う際に一定の要件を満たした場合、即時償却または取得価額の10%(資本金3000万円超1億円以下の法人は7%)の税額控除を選択することができる税制優遇措置。

中小企業投資促進税制

青色申告書を提出する中小企業や個人事業主が一定の要件を満たす設備を導入した場合、取得価額の30%の特別償却または7%の税額控除を選択することができる税制優遇措置。

ただし、2023年の税制改正によってこれら2つの税制優遇措置の利用条件が厳しくなりました。コインランドリー業のうち、「主要な事業に該当せず、管理のおおむね全部をほかの者に委託する場合」は対象外となるようになったため注意が必要です。

このようにコインランドリー経営は節税対策として活用できますが、税制は改正されることもあるために専門家に相談し、最新の情報を常に確認して活用しましょう。

出典:中小企業庁「中小企業経営強化税制」及び「中小企業投資促進税制」

相続税の対策として活用できる

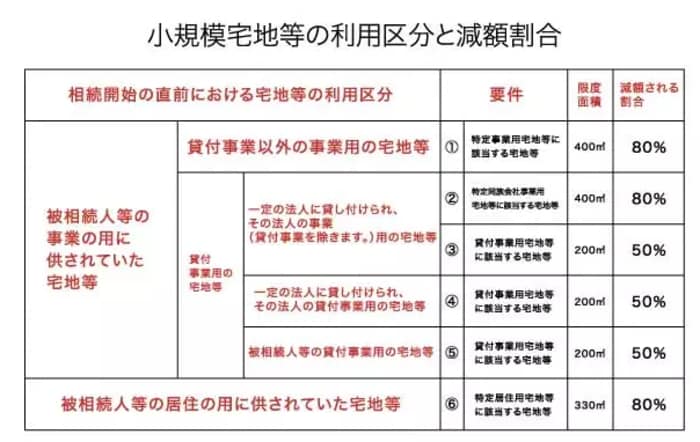

コインランドリー経営している宅地は、相続税の優遇制度である「小規模宅地等の特例」によって相続税の課税価格に算入すべき評価額が80%減額されます。

コインランドリー経営は貸付事業以外の自事業用の宅地であり、大型店舗(50坪=約165㎡)であっても400㎡以下のために80%が適用されます。そのため、不動産投資(貸付事業用)の場合の50%よりも有利になります。たとえば、評価額5,000万円の土地であれば最高で1,000万円まで圧縮でき、家族構成などによっては相続税がかからない場合もあります。

出典:国税庁ホームページ( https://www.nta.go.jp)