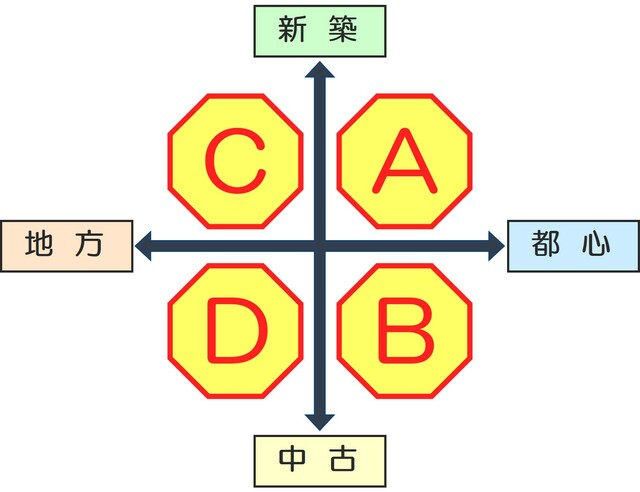

不動産市場は「4つのタイプ」に分類できる

不動産投資の対象となるエリアには「都心部」と「地方」があります。また、不動産物件の状態には「新築」と「中古」があります。

「都心・地方」と「新築・中古」の組み合わせを、それぞれ横軸と縦軸にとって整理すると、以下のような「不動産マトリックス」ができあがります。

なお、ここでいう「都心部」とは、首都圏でいうと、東京23区内を指します。

一方、「地方」は、都心部の周辺にある、埼玉県、千葉県、神奈川県の主要都市(さいたま市や千葉市、横浜市、その他政令指定都市)など、高い賃貸需要があるエリアです。

また、「新築」とは、未使用の新築物件だけではなく築10年程度の築浅中古物件までを含みます。一方、「中古」は築20~30年程度の物件のイメージです。

ここで重要なのは、A~Dの違いは、「良い・悪い」の違いではないという点です。しかし、投資家の資産額に応じて、「向き・不向き」はあります。

その点を押さえた上で、それぞれの詳細を見ていきます。

【マトリックスA・B】都心物件の特徴

都心部の物件は、価格が落ちにくく、現時点ではむしろ上昇傾向にあります。つまり、所有することにより資産の価値を守ることができるのが都心物件です。その代わり、設定できる賃料に対して、物件価格は高めになります。つまり、保有期間中のキャッシュフローが少なく、投資利回りが低いということです。

投資利回りの目安としては、【A】新築物件だと4~5%程度、【B】中古物件で、6~7%程度だと、投資対象になります。

キャッシュフローが出にくいため、購入時には、銀行は1~2割の自己資金を要求してくることが一般的です。

【マトリックスC・D】地方物件の特徴

地方物件は、都心物件に比べると将来の値上がりは期待しにくくなります。また、想定される家賃収入に対して相対的に価格は低くなります。つまり、利回りは高くなります。

投資目安としては、【C】新築なら7%、【D】中古なら10%程度の利回りはほしいところです。

キャッシュフローが出やすいため、銀行によっては、フルローンでの購入も可能になります。

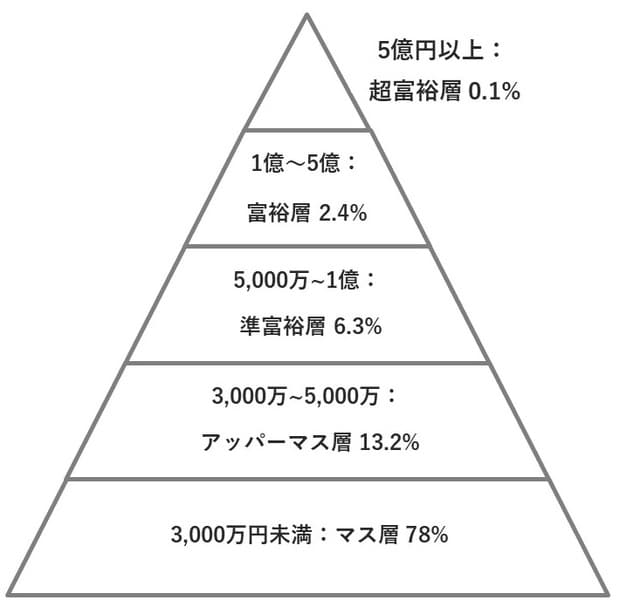

自分の「金融資産レベル」を把握する

野村総合研究所が作成した「金融資産ピラミッド」をご存じでしょうか。

保有している純金融資産保有額※の区分ごとに、全世帯に占める割合を示したものです。自分がどの区分に当てはまるかによって、不動産マトリックスの、どの区分に投資をするべきなのかが変わってきます。

※ 預貯金、株式、債券、投資信託、一時払い生命保険や年金保険などの金融資産の合計額から、負債を差し引いた額

なお、このピラミッドは、あくまで保有している資産(ストック)に基づいたものであり、年収(フロー)は、考慮されていないという点に注意してください。

キャッシュフローシミュレーション

次に、実際に投資した場合のシミュレーションをしてみましょう。

なお、比較しやすいように価格はすべて1億円とします。また、融資条件もすべて同じとして、利回りだけが異なるものとします。

◆【A】都心・新築の場合(利回り5%)

利回りを5%とすると、キャッシュフローはトントンで手残りはありません。

この場合は、自己資金が20%(2,000万円)程度なければ、銀行も融資を出してくれません。

<この区分に向いている人>

緊急資産ピラミッドでの「富裕層」以上(純金融資産資産保有額1億円以上)の人が買うべきなのが、この区分です。2,000万円以上の自己資金を出すことができるのはもちろんですが、場合によっては、全額を現金で購入できる層がこの区分を購入します。

目的としては、長期的な資産価値の保持や、相続税対策になります。

◆【B】都心・中古 【C】地方・新築の場合(利回り7%)

【B】と【C】は、いずれも利回り7%程度が望めます。

キャッシュフローは年間200万円出ますが、投資金額に対するキャッシュフロー比率は2%と低いレベルです。

この程度のキャッシュフロー比率だと、銀行がフルローンを出すことは困難で、1,000万程度の自己資金が求められるでしょう。

<この区分に向いている人>

富裕層まではいかないものの、一定の金融資産を保有しているアッパーマス層からアッパーマス層に近い準富裕層で、かつフローの年収が1,000万円以上程度ある人になります。

なお、【B】と【C】の利回りが同じ程度だとして、【B】はどちらかというと都心の立地と、資産性を重視する人、【C】は、立地は譲歩しても、新築の安心感を重視する人に、それぞれ向いていることになります。

◆【D】地方・中古(利回り10%)

利回りが10%になると、年間キャッシュフローは、500万円になります。投資金額に対するキャッシュフロー比率が5%程度あれば、銀行もフルローンを出しやすくなります。

<この区分に向いている人>

アッパーマス層、あるいはそれ未満の人で、なるべく自己資金がゼロに近い状態で不動産投資を始めたい人は、この区分からスタートするのがおすすめです。

また、キャッシュをなるべく手もとに残して、それを元手にして、不動産投資を2棟、3棟…、と拡大させていきたい人も、当面はこの区分が対象になるでしょう。

「自分の状況にマッチした市場」に投資することが重要

以上、不動産マトリックスと、金融資産ピラミッドに基づいて、どんな資産状況の人が、どんな区分の不動産を対象に投資すればいいのかを確認してきました。

皆さんが狙うべき市場、勝てそうな市場が、ご理解いただけたでしょうか。繰り返しになりますが、不動産マトリックスの【A】~【D】の区分のどれが良いということは、一概にはいえません。

ただ、自分の資産状況にあわない市場に投資をしてしまうと、失敗リスクが非常に高くなります。

不動産投資を始めるにあたっては、ぜひその点をよく理解してから取り組んでください。

オスカーキャピタル株式会社

代表取締役社長 金田 大介