現在の日本は「インフレ」への歴史的転換点にある

日本は1990年のバブル崩壊以降、デフレ&ゼロ金利の時代が長く続きました。しかしいま、私たちは「インフレ&金利上昇」の時代への歴史的な転換点に立っています。

日本では30年以上も「インフレのない日々」が続いたため、インフレへの向き合い方をすっかり忘却しています。

もし仮に、ある賃貸不動産物件の賃料収入が20万円から30万円になり、取引利回りが5%から3%になったなら、物件価格は4,800万円から1億2,000万円になるのです。

みなさんはこれを想像できるでしょうか?

現在の不動産価格を見て「いま(2024年)は、値段が高くなってしまった」と感じている人もいるでしょう。しかしそれは「デフレだった過去」を基準にした見方です。

インフレになれば、10年後の2034年、「2024年の不動産価格は安かった」「あのとき、不動産を買っておけばよかった」「預貯金のままにせず、不動産に替えておけばよかった」と思うことになるのです。

そんな後悔をしないために、これからの経済がどう動くのかを考えてみましょう。

インフレへの転換をもたらしたもの

インフレとは「継続的に物価が上昇している状態」ですが、これをいいかえるなら「お金(円)の価値が下がっている状態」です。経済がインフレになる理由はさまざまですが、ひとつには「世に出回っているお金が増えている」ことがあります。

日本で、お金(円)を供給している大元は、日本銀行です。日本銀行が世の中に直接的に供給するお金のことを「マネタリーベース」といいます。

2012年12月に、安倍晋三首相が就任(第2次安倍内閣)した時点でのマネタリーベースは約100兆円でした。これが、アベノミクスの一環としておこなわれた、日銀の「異次元金融緩和」を経て、2020年には500兆円にまで増加していました。さらに2020年春以降のコロナ禍対応策として、200兆円規模の財政支出があり、世の中に出回るお金は累計700兆円に膨らみました。

これだけお金が増加したことで、お金の価値が下がり、モノの価格が上がってきたということです。

もうひとつ、データを確認しておきましょう。

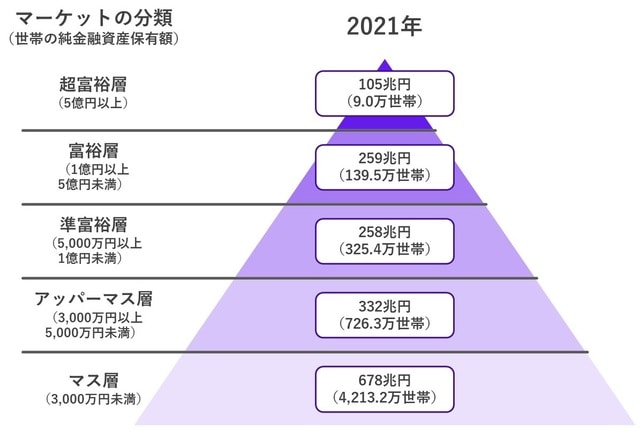

野村総合研究所の調査レポートによると、富裕層・超富裕層の世帯数は、アベノミクスの開始された2013年以降、一貫して増加しています。直近で見ても、純金融資産保有額が1億円以上の富裕層・超富裕層は、2019年に132.7万世帯だったものが、2021年には148.5万世帯と約16万世帯(約12%)も増加しています。

世界の投資資金が「安い日本」へ流入する

コロナ禍以降、世界各国で多額の財政支出がおこなわれました。その結果、各国で激しいインフレが進み、不動産や株価が上昇しています。

日本の株価も、2022年以降顕著な上昇を示しています。とはいえ、長らくデフレ経済にあった日本では、日経平均株価は、ようやく1990年バブル期の最高値と並んだ水準です。主要先進国G7で唯一日本だけが、30年以上前の株価水準にとどまっているのです。

また、現在の地価の総額は1,500兆円といわれています。これは、1990年バブルの時代の2,500兆円に対して、まだ1,000兆円も低いままなのです。

日本の不動産価格も株価も、欧米や中国などの水準に比べたら、まだ「割安」だと評価されています。そこで、世界中であふれかえっているマネーが、日本の株式や不動産に押し寄せています。

資産格差・不動産格差が広がっていく

1990年代のバブルでは、全国の土地や、すべての株式銘柄が高騰しました。しかし、今回のインフレ相場では、そのような状態にはならないでしょう。

今後は、価格が大きく上昇するもの・しないものと、極端な二極化が進むと考えられます。いいかえるなら、富裕層が好むものだけ価格が上がることでもあります。

たとえば、不動産なら、5大都市の一等地の土地、タワーマンションの高級レジデンス、沖縄などの高級リゾート地などです。

このような「希少価値のある資産」を持つ人はますます豊かになり、そうではない人との格差が開いていきます。資産インフレは、格差インフレとなり、すなわち格差バブルともいえるでしょう。

都心部では新築マンション価格が高騰しており、東京23区の新築マンションの平均価格は1億1,483万円にものぼっています。また、タワーマンションなどの高級マンション価格もうなぎ登りです。

東京23区では、年収1,000万円でも新築マンションの購入がむずかしくなっており、マンション購入を諦めて賃貸を選ぶ人が大幅に増加しています。そのため、賃貸マンションの家賃も値上がりしています。

たとえば、東京都港区の六本木ヒルズでは、2003年の新築時、2LDKの家賃は70万円程でした。ところが築20年が経過した現在、100万円を優に超えています。

東京でも23区に限定すると、2021年の転出者数が転入者数を1万5,000人上回る転出超過です。これは、経済的に相当豊かでないと23区には住めなくなりつつあることを示していると考えられます。

将来的には、東京23区も富裕層以外は住めなくなると思われます。アメリカのニューヨークでは、学生が住むようなワンルームタイプのマンションの家賃が40万円もします。

日本の都市も、今後はこのような方向に向かっていくことを覚悟しなければなりません。

これからの時代は「資産価値・希少価値」への投資が必須に

日本ではあまりに長くデフレが続いたため、多くの人はインフレの恐ろしさを実感できないかもしれません。

インフレの恐ろしさとは「お金が目減りしていく」ことにほかなりません。

仮に、今後の10年間で平均の物価が2倍になったとすると、現在の1,000万円の価値は、実質的に現在の500万円に下がるということです。銀行に預けておけば、多少の利子はつきますが、インフレ率による目減りには到底追いつきません。

一方、例えば、日経平均株価を見ると、1980年には約7,000円であったのが、1989年の最高値では、38,915円まで上昇し、約5.6倍になっています。

もしこのときの10年間に、現金で700万円を持っていても700万円のままですが、日経平均に連動する投資信託などを購入していれば、3,900万円程度まで増えているはずです。

インフレの時代には現金の価値は目減りしていくので、つまり、相対的に価値が増加するものに投資をする=替えておくことが重要になります。

そしてこれは過去の話ではなく、これからそのような時代に突入するということなのです。

今後の10年後を考えたとき、将来価値が2,000万円、3,000万円と増加するものを所有するか、それとも、銀行預金のままで実質価値が半減してしまうのか、どちらを選択すればいいでしょうか?

まさにいま、日本に暮らす私たちは「デフレの終焉」「インフレ時代への入り口」に立っているということをしっかりと理解しましょう。そして、富裕層の仲間入りをするために、格差インフレ・格差バブルを味方につけた行動のきっかけになれば嬉しく思います。

オスカーキャピタル株式会社

代表取締役社長 金田 大介