「生命保険料を贈与する」という選択肢も…

生命保険金は被相続人(=被保険者)の死亡により実現する受取人固有の財産です。そのため民法上は相続財産とはならず、相続税法上で「みなし相続財産」として遺産に含めて申告計算をします。よって死亡保険金については遺産分割協議を介さずに受取人として指定された相続人が保険金を受け取ることができます。ただし、ほかの相続人は相続税の申告内容を通じて特定の相続人に保険金が支給された事実を知り得ますので、特に相続人が多い場合には、ほかの遺産について分割協議をする際にこのことが障害になる恐れがあります。

そこで子が契約者(=保険料負担者)かつ保険金受取人、被保険者を夫(子からすれば父)とする生命保険契約を結び、支払うべき保険料相当額の金銭を父から子へ贈与するという方法も考えられます。この契約形態では、上述のとおり、死亡保険金は子の一時所得として所得税・住民税がかかり、相続税はかかりません。したがって、相続財産とはならないことからほかの相続人には見えにくくなるという効果があります。

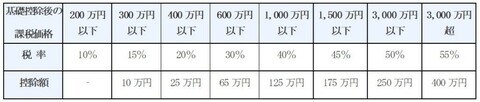

もちろん、父から子への保険料相当額の贈与は贈与税の課税対象になります。たとえば上述の5,000万円の納税資金確保のために必要な年310万円の保険料を父から子へ贈与した場合、贈与税額は以下のとおりです。

②贈与税額①×10%=20万円

また、死亡保険金を受け取ったときの一時所得の計算は以下のとおりです。

※保険金を受け取った年にその他の一時所得がない場合

相続税の最低税率は10%ですが、多くの資産家にとっては10%を超える税率により相続税が課されます。贈与税の最低税率10%となる年間贈与額310万円以下の範囲内で保険料相当額を父から子へ贈与すれば、少ない税負担で生前に財産の分散もできます。

ただし2027年1月1日以後の贈与から、生前の贈与財産を相続時の財産に持ち戻す「生前贈与加算」の期間が順次延長され、2031年1月1日以後の贈与から一律7年となることにご留意ください。

なお、この方法を採用する場合、毎年贈与契約書を作成したうえで、事実関係の認定のために必ず贈与を受けた子が保険料を支払っているという履歴を残しておくようにしましょう。

おわりに

相続税は一般的に税負担が重くのしかかります。したがって高齢になるほど保障額が小さくなるような「定期付終身保険」などは納税資金対策には不向きです。長生きしても手厚い保障が続く終身保険を優先的に検討するのがよいでしょう。

さらに、2次相続(上述のケースでは妻である恵美の相続)においても相続税がかかるほどの財産が残ると想定できるのであれば、妻(子にとっては母)を被保険者とする追加的な生命保険加入による納税資金対策の検討が求められます。

西原 憲一

西原会計事務所代表、(株)UFPF代表取締役

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】