亡父の相続財産3億円、備えるべき生命保険金はいくら?

死亡保険金を相続税の納税資金とする事例をみていきましょう。

※10円以下は切り捨てで計算しています。

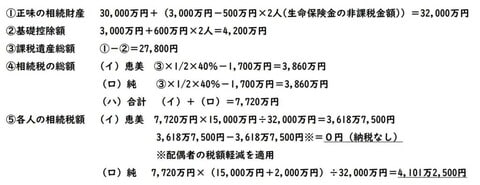

【ケース1】

被相続人:藤原和也(夫)75歳

相続人:藤原恵美(妻)<69歳無職> 藤原純(子)<46歳会社員>

相続財産:3億円 生命保険金3,000万円(契約者・被保険者:和也、受取人:純)

各相続人は相続財産の1/2(15,000万円)ずつを相続

このケースでは納税資金の73%程度を保険金で賄えたことになります。生命保険に加入していなかったとすれば、納税負担はもっと重く感じていたことでしょう。しかしながら生命保険金では賄えきれない納税分は、相続財産の一部を処分しなければなりません。相続財産の構成内容(不動産が遺産の大半を占める場合など)によっては、物納などの代替手段を考えざるをえないこともあります。

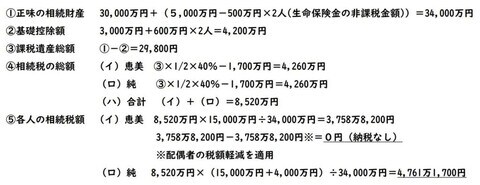

【ケース2】4,101万円が相続税額なら、死亡保障額を5,000万円にすれば相続財産を無傷で残せる?

死亡保障額が3,000万円のときの子、純の相続税額は4,101万2,500円でした。では、相続財産を処分せずに無傷で残したいという目的で、4,101万2,500円を上回る死亡保障額を5,000万円にした場合はどうなるかをみてみましょう。

【ケース2】

被相続人:藤原和也(夫)75歳

相続人:藤原恵美(妻)<69歳無職> 藤原純(子)<46歳会社員>

相続財産:3億円 生命保険金5,000万円(契約者・被保険者:和也、受取人:純)

各相続人は相続財産の1/2(15,000万円)ずつを相続

死亡保障額が3,000万円である【ケース1】の場合と比べて、【ケース2】では納税額が約660万円も増加していることがわかります。生命保険金には非課税規定があるとはいえ、非課税枠を使い切っている状況では増額保障分がそのまま課税遺産額に反映されますので、安易な死亡保障の増額はかえって余分な納税負担がかかってしまいます。

このように納税資金の全額を生命保険金だけで賄うことは不可能ではありませんが、この対策では一般的に被保険者の年齢が高くなることから、加入後に支払う生命保険料の金額も相当程度高くなります。

たとえば5,000万円の死亡保障を70歳時加入の終身保険で確保するとした場合、比較的保険料が安い保険会社でも年間保険料は男性で310万円、女性で235万円(某社・年払い契約・2023年4月現在)程度かかります。家族には長生きをしてもらいたいと願う気持ちがある一方で、相続税対策の資金繰りとしては長生きすればするほど保険料の負担リスクが伴います。

相続人の数が多いほど生命保険金の非課税限度額や相続税の基礎控除額の枠が増えるため、その分想定される納税額は低くなりますが、遺産額が3億円をゆうに超えるようなケースや相続人が極端に少ないケースでは、死亡保険金を活用した相続税対策は効果が薄くなります。