(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

共働きのA夫妻…定年直後、妻に降りかかった「まさかの出来事」

同じ会社に同期入社したAさんとBさん。2人は35歳で結婚し、翌年子どもが誕生しました。その後、実家の助けを借りながら共働きで生計を立て、42歳のとき、子どもが小学校に上がるタイミングで都内に4,000万円のマンションを購入。ちょっと背伸びをしたせいで貯蓄はあまりありませんでしたが、家族3人、幸せな生活を送っていました。

しかし、マンション購入と子どもの成長にともない生活費が増加したことで、老後に向けた資産形成は進まず。60歳で手に入った退職金も住宅ローンの繰り上げ返済に使ってしまい、手元に残っている現金は500万円程度です。

Aさんはそれでも、「65歳まで働き、老後は2人分の厚生年金に頼ればなんとかなるだろう」と思っていました。しかし……。

62歳になってすぐ、妻が「若年性認知症※」にかかっていることが判明したのです。

※ <参考>厚生労働省「若年性認知症支援ガイドブック」

2人とも65歳まで働く予定だったA家ですが、妻が働くことは当然困難です。さらに、妻の介護に専念するため、Aさんも仕事を辞めざるを得ません。そのため、生活費や介護費用を捻出することが難しい状態に陥ってしまいました。このままでは、老後破産も免れません。

Aさんは藁をもすがる思いで、「もう、破産申請するしかないんでしょうか……」と筆者のFP事務所に相談に訪れました。

Aさんが考えた「取り急ぎの解決策」は有効か

筆者はまず、現状のA家のここまでの生活・やりくりなどの状況のヒアリングを行いました。

・夫婦合わせて現役世代での額面所得約850万 →手取り年収630万

・マンション購入価格4,000万 →フラット返済、年間返済125万

・その他、ここまでの生活費平均月40万

加えて、ひとりっ子のため動物を飼っている、子供の習い事や留学、夫婦の趣味(車、キャンプ、会食など)で家計改善がなかなか進まず、これまであまり貯蓄ができなかったことなどを確認しました。

Aさんは、A家が現状を乗り切るためには以下の2つの解決策があるのではないかと話してくださいました。

1.住み慣れたマンションを売却し、介護費用を確保する

マンションを売却するとまとまった現金が確保でき、一時しのぎとしてはまずまずの手段です。まずは、売却価格のシミュレーションを行いました。

近年の不動産価格上昇のおかげで、購入時の4,000万程度で売却できそうでしたが、A家は動物を飼っていたため、1,000万程度のリフォームが必要となり、結果、実売約3,000万の売却見積もりとなりました。

しかし、その後の住まいが懸念点となります。

もともと夫婦双方に兄弟がおり、AさんもBさんもそれぞれ兄一家が実家で親と同居生活をしているため、実家に住むことはできません。

ということは、いまの住まいを手放せば夫Aさんは賃貸住まい。妻は介護施設に入居予定ですが、Aさんの家賃とBさんの施設費用で二重にお金がかかることになり、生活費の大幅な上昇が心配です。

2.年金の「繰り上げ受給」で介護離職による収入減を補い、生活費を確保する

老齢基礎年金は原則65歳が受給開始年齢ですが、60歳から65歳になるまでのあいだ、1ヵ月単位で繰り上げ受給することができます。しかしその場合、2022年3月までは1ヵ月繰り上げるごとに年金の0.4%が減額されます。

足りない生活費を充当するために年金受給を65歳よりも前倒しし、たとえば、減額率0.4%で5年繰り上げると、本来受給できる金額の24%(=0.4%×12ヵ月×5年)が一生涯カットされます。なお、繰り上げ受給を申請するとその後取り消すことはできません。

Aさんによると、どちらも懸念点が多く、すぐに判断することができないとのこと。

そこで筆者はまず、A家がこのまま無対策だった場合の資産推移と、マンション売却と年金繰り上げ受給を行った場合の資産推移について試算を行いました。

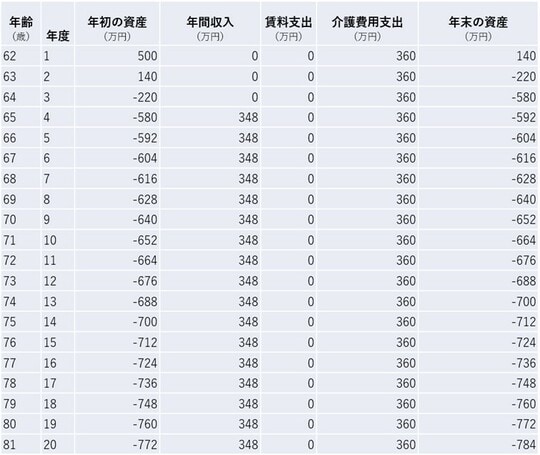

[図表1]は、65歳からのA家の収入が月々29万円(年金収入)、賃料支出0円、介護費用支出が30万円だった場合の、手元500万円の資産を考慮した20年間の推移表です(ただし、表内の数値はおおよその値であり、実際の状況に応じて変動する可能性があります)。

やはり、賃料支出はないものの、64歳の時点で「老後破綻」に陥ってしまうことがわかります。

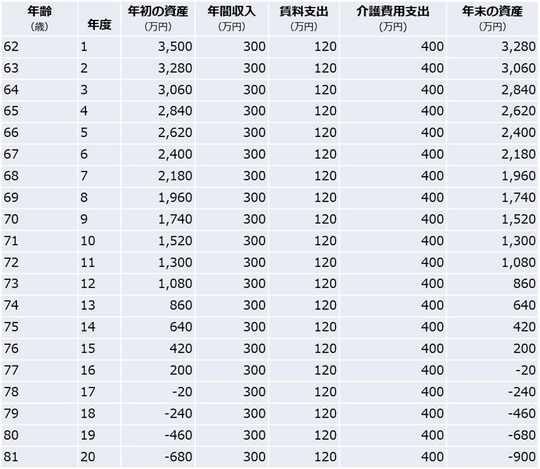

では、マンションを売却し、年金を繰り上げ受給した場合はどうでしょうか。[図表2]は、マンション売却を行いAさんが賃貸住まいをし、さらに年金繰り上げ受給を行った場合の資産推移です。月々の収入は25万円、賃料支出が10万円、介護費用支出が30万円で、手元現金500万+自宅売却後3,000万円の資産を考慮すると下記のようになります。

繰り上げ受給をしたことで、348万円(29万円×12ヵ月)×17年=5,916万円の年金が300万円(25万円×12ヵ月)×20年=6,000万円となり、一見よさそうに思えます。しかし、これでも20年のうちに資産は枯渇してしまうようです。いったいどうすればいいのでしょうか。