(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

18歳に成人年齢が引き下げられ、18歳から一般NISA・つみたてNISAでの投資が可能に

資産形成に対する意識はここ数年で高まっています。QUICK資産運用研究所1)の調査によると、「あなたは資産形成・資産運用の必要性を感じますか」との質問に対し、2017年では「非常に必要性を感じる」「やや必要性を感じる」の合計が37.6%だった一方、19年から21年は50%を超えています。

資産形成・資産運用の必要性を感じる理由2)は、83.3%が「老後不安」と回答しており、健康寿命の長期化を背景に、老後に資金を使い切ってしまうのではないかという不安を抱える方が多いことが分かります。その影響もあり、日本証券業協会のデータ3)によると、NISAの口座数は2022年9月30日時点で1,144万口座を突破しており、20代から50代を中心に増加傾向です。

このように、資産形成に対する意識の高まりに伴い、消費者の金融リテラシーを高めることは不可欠です4)。2022年4月1日から、成年年齢が20歳から18歳に引き下げられ、2023年1月1日からは、18歳の成人は一般NISA・つみたてNISAでの投資が始められるようになりました。これを受け、高校生や大学生への金融教育がますます重要視されています。

短大生こそ金融教育が必要なワケ

Lührmann, Serra-Garcia and Winter5)は、若年期への金融教育について、「若年期の教育投資は最も効率がよいこと」、「若年期に蓄えた知識は一生を通じて使えること」について指摘しています。短大生・大学生の多くは若年期であることから、大学生への金融教育を行うことで、金融知識の水準が向上することが期待されます。

生涯賃金にみる短大卒と大卒の差

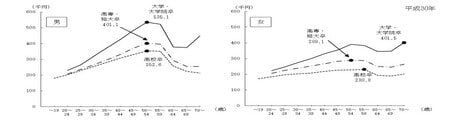

また、厚生労働省の調査によると、令和元年の高専・短大卒の初任給は男女計で18万4,000円、大卒が21万円です。下記、図によって示されているとおり、両者の賃金差は、年金受給を開始する原則となる年齢65歳以下で見た場合、賃金がピークとなる年齢50~54歳まで広がり続けます。

生涯賃金は、2020年の厚生労働省「賃金構造基本統計調査」によると、高専・短大卒は男女平均で1億9,100万円、大卒は男女平均で2億3,700万円、その差は4,600万円です。

金融教育実践レポート

筆者は、東京都の美容短期大学1年生130名を対象に、金融教育の講義を行いました。学生への事前アンケート(n=130)では、「学校ではどのような金融教育を受けましたか(複数選択可)」の問いに対して、「お金の計画的な使い方を理解することについて学習した」と回答した学生は全体の56.9%、「クレジットカードの知識や利用上の留意点について学習した」は43.1%であり、約半数の学生が家計管理について学校で学習している様子でした。

一方、「金融商品の種類や投資に伴うリスクについて学習した」「商品性や特徴を理解し適切に選択する能力を身につける必要性について学習した」と回答した学生は10.8%と、実践的な資産形成について学習している学生は数少ないことが分かります。

美容短期大学の学生は、将来的に独立開業して活躍することを目指す人が多いため、個人として必要な金融知識を習得するだけでなく、収支の把握や予算作成といった事業経営に必要な資産管理のスキルを身につける必要があります。

今回の講義では、なぜ資産運用が必要であるのかについて理解を深めた上で、個人の収支管理に関するワークを行います。また、社会に出る前に知っておくべき金融知識を習得することも目的としています。