(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

若いほど、よりリスクの高い資産を多く配分すべき

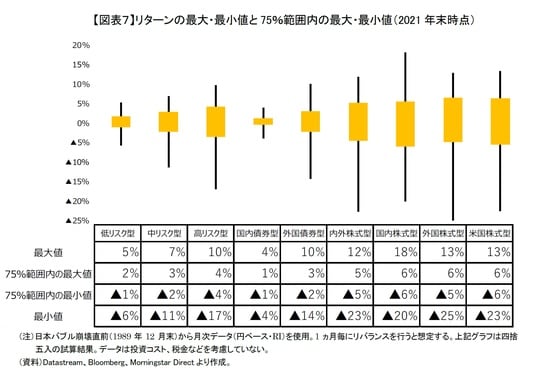

日本バブル崩壊直前から、各種資産配分における月次リターンの最大・最小値(図表7:黒線)と昇順に並べた月次リターンの極端な値を取り除いて75%が収まる範囲(図表7:オレンジ色長方形)をグラフで出してみた[図表7]。

資産配分固定型のバランス運用を見ると、低リスク型のひと月最大下落率は国内債券型より多少大きいが、外国債券型よりは小さく低リスク低リターンと言える。

中リスク型と高リスク型だと、ひと月最大下落率が外国債券型と同じくらいだが、日本バブル崩壊直前を除き、外国債券型よりリターンが良い。短期的な価格変動が小さいわりに、リターンが高い点が、資産配分固定型のバランス運用の利点ではある。

一方、株式型の月次最大下落率は、国内株式型で20%、外国株式型では25%である。極端な値をとり除いても、株式型に投資するなら、ひと月±6%は変動する。金融市場が混乱すれば、たったひと月で積み上げた資産を失い積立元本を下回る可能性もある。

しかし、一番投資期間が短いコロナ・ショック直前から2021年12月末までのように投資期間が短いとその可能性もあるが、投資期間が長くなるにつれ、積み上げた資産が大きくなり、積立元本を下回る可能性は極めて小さくなっていく。

短期的な値動きを抑えたければ、バランス型の方が優れているが、長期的には短期的な値動きを抑えるメリットは低下する。

確定拠出年金の場合は60歳まで現金化できず、投資を継続することとなるが、実のところ、60歳までの投資期間が短い人と異なり、若い人が短期的なリターンのブレにこだわる必要性は小さい。

特に、一時的に資産時価残高が急落して慌てて元本確保型などに入れ替え、損失を確定すべきでないことに注意してもらいたい。短期の値動きに応じて売買を繰り返すより、長期的な視点で資産配分をする方が大切である。

長い期間投資した場合、投資期間における元本割れしている期間の割合や元本最大毀損率で比較すると、株式型とバランス型のリスクは優劣がつけられない[図表8]。

リーマン・ショック直前から投資する場合だと、株式型は元本割れした期間の割合が20~30%台、元本最大毀損率が30~40%台であるのに対して、高リスク型、中リスク型と低リスク型は元本最大毀損率が、株式型より小さく10~28%であるが、元本割れした期間の割合は20~30%台となっており、株式型とさほど変わらない。

投資期間が一番長い日本バブル崩壊直前から投資した場合は、国内株式型の評価が難しいが、それ以外の株式型(米国株式型、外国株式型、内外株式型)の元本最大毀損率は16%~23%に対して、高リスク型と中リスク型は14%~20%と大差ない。

また元本割れした期間の割合も、国内株式型以外の株式型が5%~17%に対して、高リスク型と中リスク型は7%~16%と大差ない。バランス型と比べて、株式型は価格変動が大きいが、長期保有をすれば、価格変動による影響に大差はなく、その上リターンは株式型の方が高い。

低リスク型の場合、元本最大毀損率が8%と国内債券型のリスクと同程度低いが、極めて低いパフォーマンス、つまり最終積立残高があまり増えないという代償を払うことになる。

過去のデータからは、バランス型よりも、もっとリスクの高い資産クラスを多く配分することが得策であると思う。なぜなら、分散投資は重要だが、分散投資には様々な分散効果があり、必ずしもすべての分散効果を等しく活用する必要性はないからだ。

分散投資には、時間分散と資産分散があり、さらに資産分散には、同一資産クラス内の銘柄を分散する銘柄分散と、投資する資産クラスを分散する資産分散がある。長期的な資産形成においても、銘柄分散は重要だが、株式インデックスであれば、十分銘柄分散されている。

長期積立投資により、資金投入時期が分散される時間分散と長期保有のメリットを十分享受できる若い人にとって、資産分散により価格変動リスクを抑えるメリットは小さく、長期的により高いリターンを得るメリットの方が大きい。

そもそも、確定拠出年金制度は積立時期の分散と長期保有によって時間を味方にできる年金制度である。確定拠出年金の資産配分を決定する際に、長期的により高いリターンを得る可能性が大きいリスクの高い資産クラスをより多く配分した方が老後のための資産をより効率良く形成できるのではないかと考える。