(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

金融危機直前にバランス型に投資したらいくらになるか

代表的な資産配分固定型バランス運用の資産配分

2021年末まで、バランス型投資信託の純資産総額上位20本のうち、資産配分固定型が12本(黄色表記)、資産配分変更型が8本(灰色表記)ランキングに入っている[図表3]。今回はバランス型投資信託の上位20本のうち、6割を占める資産配分固定型を取り上げてみたいと思う。

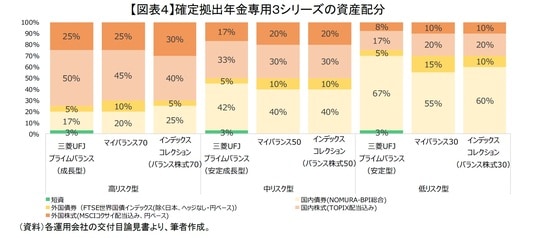

これら12本の資産配分固定型のうち、三菱UFJプライムバランス(安定成長型)、三菱UFJプライムバランス(成長型)、マイバランス50、マイバランス70、インデックスコレクション(バランス株式30)の5本が確定拠出年金専用である。

名称が類似するのは、リスク水準の異なる様々な顧客ニーズに対応するため、運用コンセプトは同一だが、リスク水準の異なる資産配分固定型商品を、運用機関が複数用意しているからである。

三菱UFJプライムバランス(成長型・安定成長型・安定型)シリーズ、マイバランス(バランス70・バランス50・バランス30)シリーズ、インデックスコレクション(バランス株式70・バランス株式50・バランス株式30)シリーズはいずれもリスク水準が異なる3つの投資信託を展開し、資産配分は[図表4]の通りである。

3つのシリーズに属している3つの資産配分固定型投資信託を、株式インデックスの配分が高い順に、それぞれ高リスク型、中リスク型、低リスク型と分類する。資産配分を詳しく見てみると、運用機関によって差はあるが、同じ型の資産構成比は類似していることが分かる。

例えば、高リスク型の株式インデックスの配分は、マイバランスシリーズ※1とインデックスコレクションシリーズ※2では70%、三菱UFJプライムバランスシリーズでは75%であり、中リスク型の株式インデックスの配分は、全リーズ50%である※3。

※1 2021年12月29日から使用開始の当該運用会社の交付目論見書を引用した。

※2 2021年10月27日から使用開始の当該運用会社の交付目論見書を引用した。

※3 2021年8月20日から使用開始の当該運用会社の交付目論見書を引用した。

4つの金融危機直前にバランス型に投資したらいくらになる?

確定拠出年金においては、多くの選択肢の中から自分で運用商品を選び、それぞれの資産の割合、つまり適切なポートフォリオの資産配分を考えなければならない。そこで、過去のデータを用い、実際に投資していた場合のパフォーマンスを確認することで、商品の特徴のイメージを掴んでみたい。

確定拠出年金は2001年10月からある制度であるが、日本での過去の4つの金融危機直前に遡って、いくつかのポートフォリオを想定し、毎月2万円を積立投資したらいくらになったのかを見てみたい。

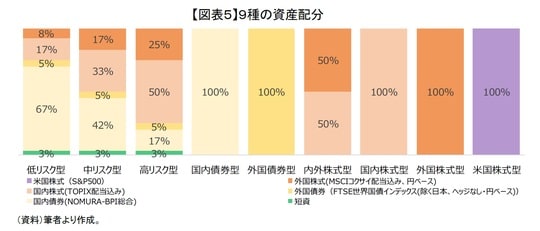

前節に紹介した確定拠出年金専用のバランス型(資産配分固定型)の代表例として、株式インデックス25%・債券インデックス72%・短資3%を組入れる比較的リスクが低い「低リスク型」、株式インデックス50%・債券インデックス47%・短資3%を組入れるある程度リスクがある「中リスク型」と株式インデックス75%・債券インデックス22%・短資3%を組入れる比較的リスクが高い「高リスク型」を想定する。

加えて、国内株式インデックス50%・外国株式インデックス50%を組入れる「内外株式型」と「国内債券型」、「外国債券型」、「国内株式型」、「外国株式型」、「米国株式型」それぞれ100%の場合も追加し、合計9種の資産配分で、4つの金融危機直前から毎月2万円を積立投資したら2021年12月末でいくらになったのかについて比較してみたい[図表5]。

結果を確認してみよう。いずれの場合も2021年12月末の最終時価残高は累計積立元本を上回っている[図表6]。

積立時間が長ければ長いほど、最終積立金額が大きく、特に米国株式型、外国株式型が9種の資産配分の中では群を抜いて最終積立金額が大きく、資産を大幅に増やしたことが分かる。

一番投資期間が長い日本バブル崩壊直前から積立投資を始めた場合、米国株式型の最終積立金額は6,046万円となっており、累計積立元本768万円の7~8倍になっている。外国株式型も4,761万円とおおよそ元本の6倍になっている。その次に内外株式型は2,733万円、高リスク型は1,998万円、外国債券型は1,774万円、中リスク型は1,694万円となっている。

日本バブル崩壊から今に至るまで、日本株式の回復が緩いため、国内株式型は1,597万円と2倍程度の最終積立金額にとどまっている。そして低リスク型が1,376万円、国内債券型が1,080万円となっており、資産の増加が比較的小さかった。

ITバブル崩壊、リーマン・ショックとコロナ・ショックの直前から投資をした場合、米国株式インデックス、外国株式インデックスといった成長力のある株式型が変わらず最上位となっており、最終積立金額が最も大きかった。

次に最終積立金額が大きかったのは外国株式と国内株式50%ずつ組み入れた内外株式型である。バランス型の高リスク型と国内株式型も健闘している。

総じて株式型が上位に位置するのに対して、債券型は下位に位置している。資産配分固定型のバランス運用は、株式インデックスと債券インデックスの両方に投資するので、当然中間的な結果となり、株式インデックスの配分が高い方が、上位に位置している。

高リスク型は国内株式型と同程度かそれ以上のパフォーマンスとなっている。低リスク型は国内債券型より最終積立金額が大きいが、国内株式型には見劣りする。株式インデックスと債券インデックスの配分が同程度であるので、中リスク型の最終積立金額は高リスク型と低リスク型の中間に位置している。

尚、[図表6]で示しているように、一番投資期間が短いコロナ・ショック直前から2021年12月末までの資産残高の順位は長期期間の結果と同じように見える。しかし、2022年2月以降の株価急落で結果が違ってくるかもしれない。

このように短期ではリターンもリスクも安定していない可能性があるので、短期のパフォーマンスで資産配分を決めることは避け、あくまで参考程度と考えた方が良い。