『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

「指値は分かるけど、逆指値って何?」

「どんなときに逆指値を使うの?」

「逆指値の設定方法がわからない」

といった悩みを解決できます。

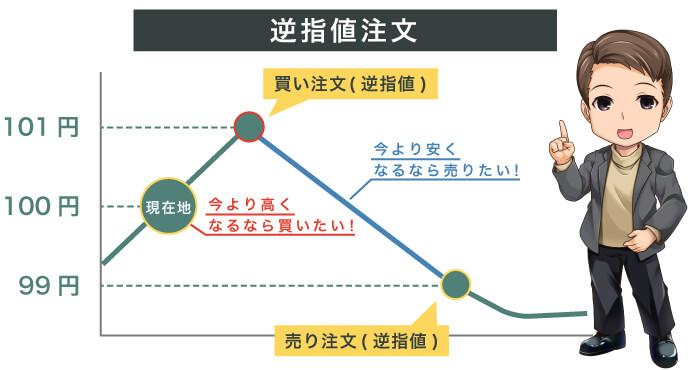

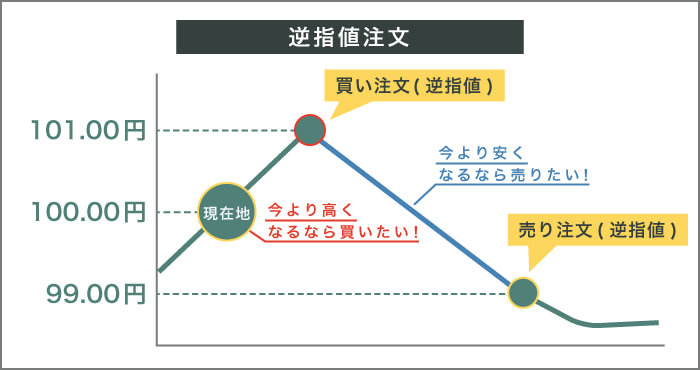

逆指値注文とは、現在より不利なレートを指定して発注する注文方法です。

なぜ、現在より不利なレートで注文を出すのか?

それは損失を拡大させないための「損切り」がFXにおいて重要だからです。

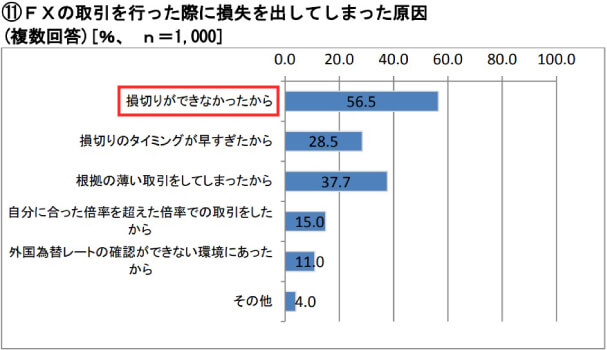

(引用:一般社団法人 金融先物取引業協会)

FXで損失を出してしまう理由の56.5%が「損切りができなかったから」となっています。

誰もが損はしたくないものだが、トータルで勝つために損切りは避けて通れない。

FXの基本は「損を小さく」「利益は大きく」だ。

この記事では現役トレーダーの私が、初心者のうちに知りたかった逆指値についての活用方法や注意点をまとめています。

ぜひ、最後まで読んで逆指値を活用し、勝てるトレーダーを目指しましょう。

・新規・決済での活用方法

・成行・指値・逆指値注文の違い

・逆指値注文の注意点

逆指値注文とは?

逆指値注文は、自分にとって不利なレートで注文する方法です。

【逆指値注文の基本】

・高く買って、高く売る

・安く売って、安く売る

・買ったレートより安く売る

・売ったレートより高く買う

自分に有利なレートで「安く買って、高く売る」もしくは「高く売って、安く買う」指値注文とは逆になります。

不利なレートで注文する理由は、新規ポジションを持つとき、すでにポジションを持っているときで変わります。

逆指値の活用方法

不利なレートを指定して注文・決済する理由は、主に次の2つです。

・新規注文=トレンドフォローをするため

・決済注文=利確・損切りをするため

新規注文の場合は、今のレートより不利なところで取引しても更なる利益が見込めるときです。

決済注文では、ポジションが今より不利なレートになっても利益を確保したい、または損失を限定したいときに使います。

どちらの場合でも、チャートを見続けなくても取引可能なのが魅力だ。

次に逆指値注文を使った「新規・決済注文」について詳しく説明します。

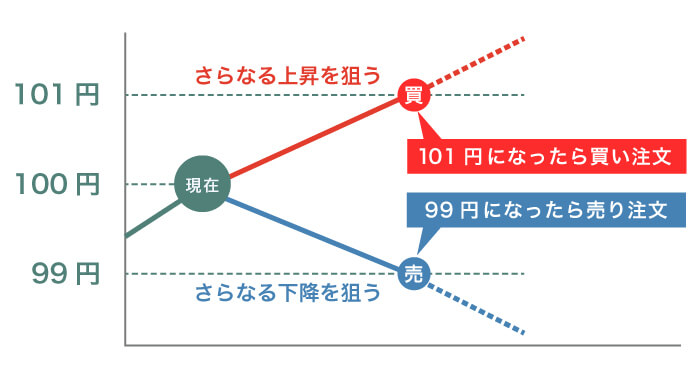

新規注文(トレンドフォロー)

新規注文で逆指値注文を使うときは、トレンドフォローの場面で使います。

トレンドフォローとは、相場のレートが上昇、下降基調のとき流れに乗った取引をいいます。

【例 トレンドフォローで逆指値注文を使う】

- 現在のレート:100円

- トレンド:上昇基調

- 狙い:101円を超えたら更なる上昇が見込めそう

こんなときに逆指値注文を入れておくと、チャートを見ていなくても101円にレートが達したときに注文が約定します。

売注文の場合も同様の使い方が可能です。

初心者には難しいと思いますが、少しずつ覚えていくと武器になりますよ。

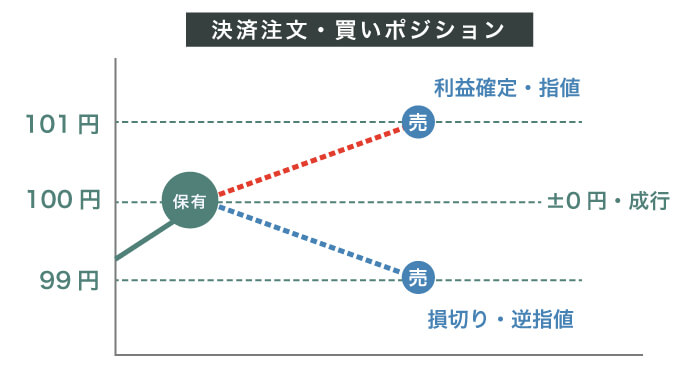

ポジションを持っているとき(利確・損切り)

ポジションを持っているときは、逆指値注文を「利確・損切り」のために使います。

【例 利益確定で逆指値注文を使う】

- ポジション【買い】:98円

- 現在のレート:100円

- 逆指値注文:99円

- 現在のレートで売ると「100-98=2円」の利益

- 相場が98円より下に下がると損失が発生

このとき、逆指値を99円に設定しておくと「99-98=1円」となり、損失になる前に利益を確定させてポジションの決済ができます。

利益が出ているときは更なる利益を狙いつつ、逆指値を使って最低限の利益確保をするのも一つの手段です。

【例 損切りで逆指値注文を使う】

買ったレートよりも、レートが下落したときに損失が拡大するのを防ぎます。

図の場合は、損失の幅(リスク)を1円にしています。

FXでは、一度の取引でどこまでリスクを取るのかを決めておくのが大事です。

なぜなら、リスクを把握して取引をしないと損失が拡大し、すぐに相場から退場する可能性が高くなるからです。

リスクの幅は人によって変わりますが、およそ資金の2%が損失の目安と言われています。

| 【資金10万円】各損切り目安の場合、何回の失敗で0円になる? | |||

| 損切り目安 | 2% | 5% | 10% |

| 1回あたりの損失額 | 2,000円 | 5,000円 | 1万円 |

| 0円になるまでの失敗回数 | 50回 | 20回 | 10回 |

逆指値注文を使って損失を限定し、利益を伸ばしてトータルで勝てるトレードを目指しましょう。

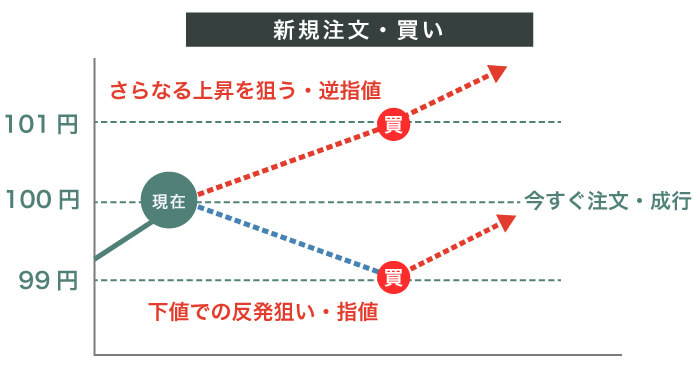

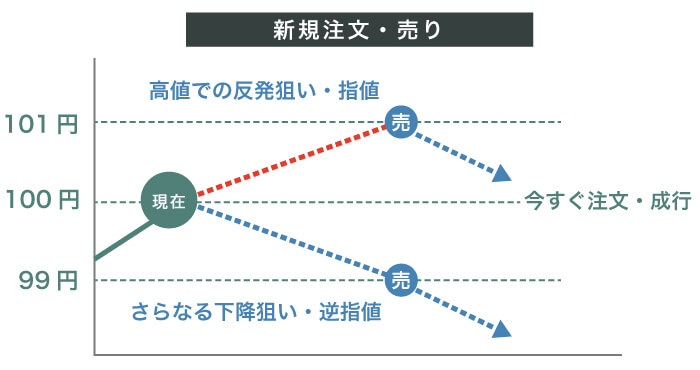

成行・指値・逆指値注文の違いは?

基本の注文方法は主に以下の3つです。

・成行注文

・指値注文

・逆指値注文

各注文の特徴は以下の通り。

| 成行注文 | 指値注文 | 逆指値注文 | |

| 発注レート | 現在のレート | 現在のレートよりも有利なレートを指定 | 現在のレートよりも不利なレートを指定 |

| 使うタイミング | すぐに注文したいとき |

|

|

| おすすめの取引 |

|

|

|

| 注意点 | 価格の変動が大きくなる場合がある |

|

|

指値・逆指値・成行のイメージ

まずは、基本となる3つの注文方法を理解して適切に使えるようにしましょう。

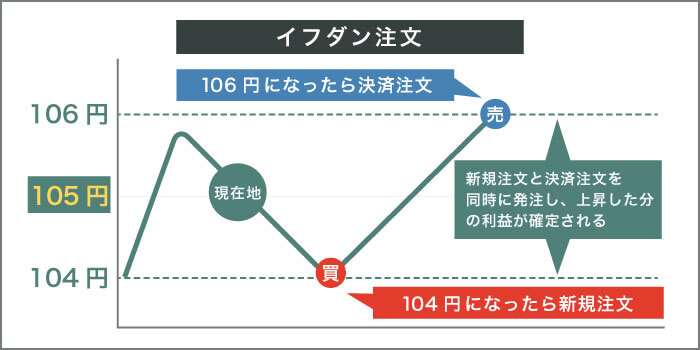

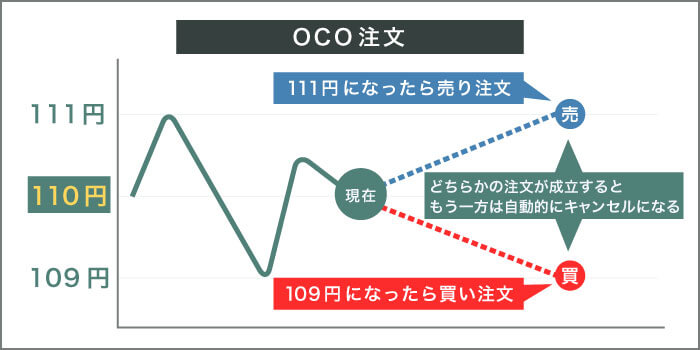

他にも指値、逆指値を組み合わせて使える以下の注文方法もあります。

各注文方法は扱う会社によって違いもあるため、基本を理解したあとはこちらの注文方法も使ってみましょう。

逆指値注文の注意点は?

逆指値注文の注意点は以下の3つです。

・相場を見極めるのが初心者には難しい

・指定したレートで約定しない場合がある

・初心者は損切り設定が難しい

とても便利な逆指値注文ですが、注意点も理解できなければ有効活用はできません。

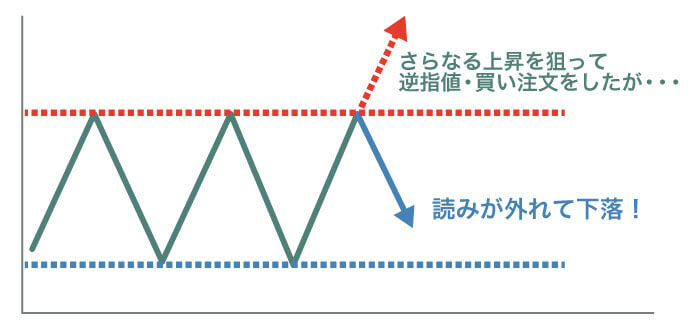

相場を見極めるのが初心者には難しい

逆指値注文で、新規注文をするときは相場の見極めが重要です。

相場は主に「上昇、下降、レンジ」の3つに分けられます。

新規注文で逆指値注文を使うのは、相場にトレンドが発生し更なる上昇、下降が望めるときです。

しかし、レンジ相場のときは話が変わってきます。

「高値を超えたら更に上昇しそう!」と考えて注文したのに、そのまま下降してしまう場合がよくあるのだ。

相場の動きに慣れるまでは、新規での逆指値注文は控えたほうが無難です。

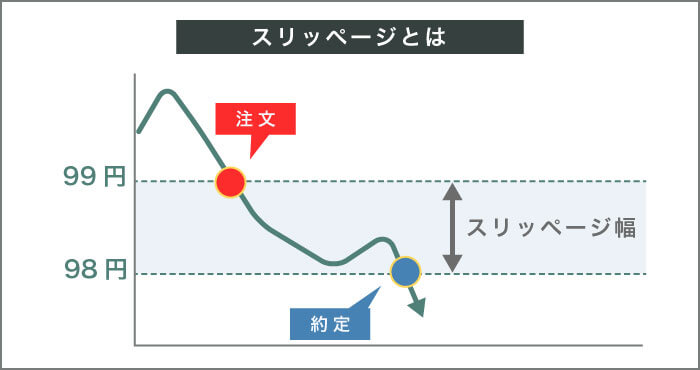

指定したレートで約定しない場合がある

逆指値注文は、主にポジションの損失幅を限定するための「損切り」で使います。

しかし、相場が急落・急騰したときは、指定したレートで決済注文が約定しない「スリッページ」が起こることもあるんです。

例えば、「99円で損切りの注文を出していたのに98円で注文が通った」といった可能性があります。

ただし、こういうパターンは年に1度あるかないかで、ほとんどは指定したレート付近で約定します。

急落、急騰のリスクより、逆指値を入れずに損失拡大するリスクのほうが高いです。

初心者は逆指値を使って、損切り注文を入れておきましょう。

初心者は損切り設定が難しい

初心者にとって損切り設定は、正直難しいと言えます。

なぜなら、初心者は相場の動きに慣れていないからです。

当たり前ですが、初めから全て上手くやれる人はいません。

相場に正解はなく、経験を重ねて自分の正解を探していくんです。

最初は難しいと思うが、続けていくと上手くなるので少しずつ頑張ってみよう。

逆指値注文が使いやすい、おすすめのFX会社3選

取引の際、スムーズに注文を行うためにはツールの使いやすさが重要です。

誤発注や操作ミスによる損失を防ぐためにも、PCツールやスマホアプリの使いやすいFX会社を利用しましょう。

この項目では、注文機能が優れていて初心者でもツールが使いやすいFX会社を3社紹介するので、口座選びの参考にしてみてくださいね。

取引コストが安く、分析機能が使いやすい「GMOクリック証券」

| スプレッド (ドル/円) |

ユーロ/円 | ポンド/円 |

|

0.2銭 |

0.4銭 | 0.9銭 |

| 取引単位 | スワップ | キャッシュバック |

| 1000通貨 |  |

新規FX口座開設+お取引で 最大1,000,000円キャッシュバック |

※スプレッドは原則固定(※例外あり)。キャンペーンスプレッドを含む。詳細は公式HPをご確認ください。

※ハンガリーフォリント/円、南アフリカランド/円とメキシコペソ/円は10,000通貨単位

・初心者も上級者も持ってて間違いなしの口座

・最安水準のスプレッド!デイトレに最適

・38種類のテクニカル指標があり、分析ツールが充実

スプレッドが安い上に、FXのプロがうなるほどの高機能分析ツールが有名!

初心者から上級者が使っているFX会社だ。

初心者からプロまで、GMOクリック証券が一番おすすめ!

100円からできるFX「松井証券」

| スプレッド (ドル/円) |

ユーロ/円 | ポンド/円 |

| 0.2銭 | 0.5銭 | 0.9銭 |

| 取引単位 | スワップ | キャッシュバック |

| 1通貨 |

マイナススワップが大きい |

最大100万円 |

スプレッドは原則固定(※例外あり)

・1通貨(ドル円なら5円)からFXの取引が可能

・最安水準のスプレッド!デイトレに最適

・初心者向けセミナー動画が充実

最小取引単位が1万通貨が多いFX業界で、1通貨(ドル/円なら5円)から取引が可能!

レバレッジ1倍なら100円、25倍なら5円という少額で取引ができるのが最大の特徴よ。

少額から取引ができるので大損するリスクが無く、初心者でも安心して取引ができるわ。

低スプレッド・高スワップ!「GMO外貨」

| スプレッド (ドル/円) |

ユーロ/円 | ポンド/円 |

| 0.2銭 | 0.4銭 | 0.9銭 |

| 取引単位 | スワップ | キャッシュバック |

| 1000通貨 |

マイナススワップが大きい |

最大1,000,000円 |

スプレッドは原則固定(※例外あり)

*キャンペーンスプレッドを含む。詳細は公式HPをご確認ください。

・1000通貨(ドル円なら5千円)からFXの取引が可能

・トルコリラなどの高金利通貨のスワップが高く、スワップ狙いの取引に最適

・スマホの取引ツールが使いやすいことで有名

最小取引単位が1万通貨が多いFX業界で、1000通貨(ドル/円なら5千円)から取引が可能!

スプレッドが安く、高スワップなので短期から中長期まで対応できる万能型のFX会社よ。

高機能の分析ツールが有名で、スマホでのツールも使いやすく人気の高いFX会社。

まとめ 逆指値で損切りできるようになろう

逆指値注文は、自分にとって不利なレートで注文する方法です。

新規注文ではトレンドフォローに、決済注文では利確・損切りに役立ちます。

特に損切りを設定するときに有効な注文なので、この記事で解説した「逆指値の活用方法」を実践して損失を限定させられるようになりましょう。

では今回のおさらいです。

・逆指値注文は自分にとって不利なレートで注文する方法

・新規ではトレンドフォロー、決済では利確・損切りに使う

・活用するには相場の見極めが重要

・指定したレートで約定しないことがある

・損切りの設定は初心者には難しいが、経験を積んで慣れよう

・逆指値注文が使いやすいFX会社は、GMOクリック証券、松井証券、外貨ex byGMO

逆指値は、指値や成行と並んで基本的な注文方法のひとつ。

基本をしっかり学んだあとは、上記の性質をあわせ持ったIFDやOCO、IFO、トレール等の注文方法も勉強しましょう。

最後までお読みいただき、ありがとうございました。