(※画像はイメージです/PIXTA)

(※画像はイメージです/PIXTA)

「収入合算」でローンを組む前に知っておくべきこと

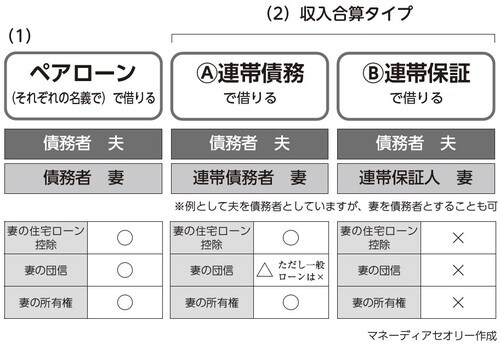

(2)の「収入合算」でローンを組むときは、2種類のタイプがあります。【図表】のⒶ「連帯債務」タイプとⒷ「連帯保証」タイプです。

収入合算でローンを組むとき、一般金融機関で借りる場合は、Ⓑ連帯保証タイプで借りることになるのがほとんどです。Ⓐ連帯債務タイプは住宅金融支援機構の住宅ローン「フラット35」あるいは一部の金融機関のみの取り扱いとなります。

連帯債務と連帯保証、名前が似ていてややこしいのですが、大きな違いは、連帯債務のほうは夫婦2人ともがそれぞれ同じように全額を返済する義務を負う点です。

一方、連帯保証はあくまでもメインとなって返済義務を負うのは債務者本人です。とはいえ、連帯保証で借りるときは、連帯保証人も収入等の審査を受けることになります。

なお、連帯債務の場合もペアローンと同じように、夫婦ともに住宅ローン控除が持分に応じて使え、持分に応じてそれぞれ所有権もあります。ただ、団信は債務者となるほうにしかかけられないのが一般的です。

この点、住宅金融支援機構の住宅ローン「フラット35」を利用する場合は、夫婦連生団信(名称「デュエット」)を利用できます。これは、夫婦2人で加入でき、夫婦のどちらかにもしものことがあった場合、持分にかかわらずローンが全額返済の扱いとなる団信です。

ローンを組む前に「無理なく返せるか?」と考える

収入合算でローンを組む場合は、夫婦の収入を合算してローンの借入可能額が判定されるため、片方だけがローンを組む場合よりも、借入可能額を大きくできることがメリットです。

ただし、たくさん借りられることと、無理なくローンを返していけるかは、話が全く別です。メリットと矛盾するようですが、収入合算でローンを組む主な動機が、1人だけのローンでは希望の物件を買えないからというものであるときは、そのマイホーム購入はちょっと黄色信号が灯っているかもしれません。

「今の2人の収入」だけを見てローンを組まないように、注意してください。どちらかが転職や病気などの事態となっても返済していけるかどうか。そして、それでいて貯蓄も残しておけるかどうか。ローンを組んでしまうその前に、冷静に振り返ってみましょう。

住宅ローンを組む前には、必ず、自分達のライフプランとキャッシュフロー表を前に一考してみることをおすすめします。

江尻 尚平

スマートアイデア株式会社 代表取締役

福島 えみ子

マネーディアセオリー株式会社 代表取締役