\1月10日(土)-12日(月)限定配信/

税務調査を録音することはできるか?

相続税の「税務調査」の実態と対処方法

代表的な戦略②アービトラージ戦略

オルタナティブ投資の絶対収益型投資戦略の代表的なものにアービトラージ戦略があります。この戦略はゆがんだ価格が適正な価格に調整される過程で収益を得ようとする投資戦略です。この戦略は流動性の低い銘柄や市場でより有効とされている分、予想と反した動きをした場合に損失が大きくなるリスクには注意が必要です。

アービトラージ戦略

アービトラージ戦略とは、ゆがんだ価格は適正な価格に調整されるはずである、一物二価はあり得ず、1つの価格に向かって収斂していくはずである、という前提に基いた戦略です。

一例としては、同一の発行体の異なる証券の価格差異に着目し、一物一価の原則通りに1つの価格に収斂することで利益が得られるようなポジションを組む投資です。例えば、2つの市場で取引される同一発行体の株式の片方が割安で他方が割高だった場合、割高な銘柄をショートにし、割安な銘柄をロングにする事によって、期待通り割安な銘柄が値上がりして割高な銘柄が値下がりすれば利益が得られ、反対の結果となれば損をするという具合です。

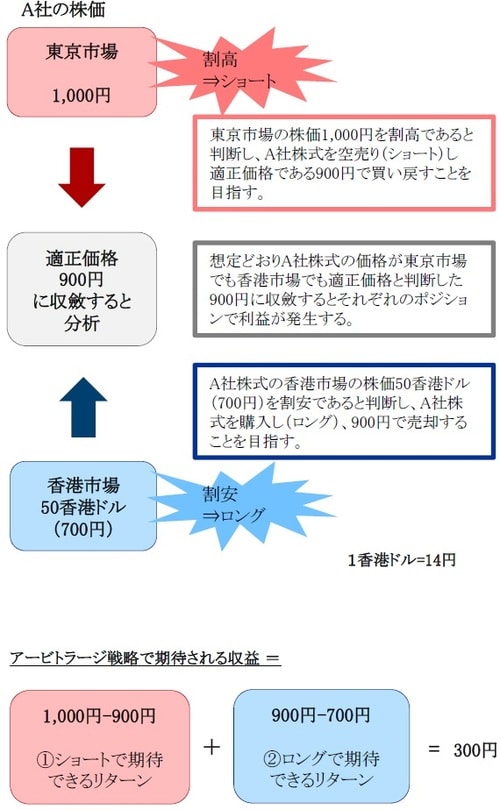

例えば、A社(日本企業)の株式が東京市場と香港市場で取引されていて、同時刻に東証では1,000円、香港市場では50香港ドルで取引されていて、為替レートは1香港ドル=14円だったとします(図表)。

A社の株価の適正価格を900円だと分析した場合、東京市場で取引されている株価1,000円は割高、香港市場で取引されている株価50香港ドル(50香港ドル×14円=700円)は割安と判断でき、A社の株価はいずれ900円に収斂すると考えることができます。

したがって、東京市場で取引されているA社の株式をショートに、香港市場で取引されているA社の株式をロングにすることで、実際に収斂が起こった場合にリターンを獲得することが期待できます。

※簡略化して説明するため、それぞれの取引にかかるコスト(株式の売買手数料や貸株料や金利など)は無いものとします。また、香港ドル/円の為替レートも一定であると仮定します。

アービトラージ戦略のリスク

しかしこの戦略は、取引量の多い、つまり流動性の高い銘柄や市場では機能しにくく、流動性の低い銘柄や市場でより有効とされています。

したがって、流動性の低い資産は値動きが大きくなる傾向にあることや、そもそも予想した適正価格の設定が間違っていたり、収斂が発生せず期待した結果が得られない、といった可能性がある点に留意が必要です。

また、予想と反対の動きをした場合には損失が非常に大きくなります。

当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『実践的基礎知識オルタナティブ編(5)<代表的な戦略②アービトラージ戦略>』を参照)。

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>