更地の固定資産税の計算方法・計算例

次に、更地の固定資産税の計算方法や、具体的な計算例を解説します。税金の計算は複雑ですが、不動産投資を行ううえで避けては通れないため、しっかりと基本的な知識を確認しておきましょう。

固定資産税に加えて都市計画税の計算方法も解説します。都市計画税とは、不動産が”市街化区域”にある場合に課せられる税金で、固定資産税と一緒に徴収されます。

市街化区域に関する基本的な情報や、不動産が市街化区域にあるかどうかを調べる方法については、こちらの記事で詳しく紹介しています。

固定資産税・都市計画税の計算方法

まず、更地の固定資産税、および都市計画税を計算する方法を解説します。

固定資産税 = 課税標準額 × 標準税率1.4%

=(固定資産税評価額 × 特例などの軽減措置) × 1.4%

都市計画税 = 課税標準額 × 制限税率0.3%

=(固定資産税評価額 × 特例などの軽減措置) × 0.3%

※標準税率・制限税率は自治体によって異なります

「課税標準額」とは、「固定資産税課税台帳」に登録されている価格で「固定資産税課税証明書」に記載されています。固定資産税の計算の基礎となる金額で、自治体が決定する「固定資産税評価額」をベースに算出されるものです。

「課税税率」は地方公共団体が決定する税率になります。

計算方法からわかる通り、固定資産税・都市計画税を計算するためには、前提として固定資産税評価額を調べなければなりません。すでに不動産を所有している場合には納税通知書(納付書)を確認し、これから購入する場合には不動産業者に問い合わせましょう。

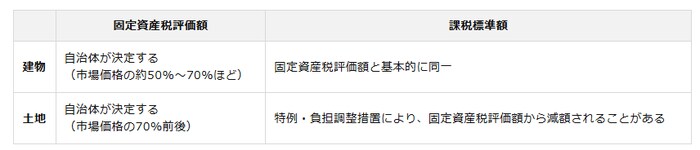

概算ではありますが、建物の固定資産税評価額は、再建築価格方式という計算により市場価格の約50%〜70%となり、土地の固定資産税評価額は、路線価方式という計算により市場価格の約70%程度となります。ただし、実際の金額は不動産の所在地や経年変化等により大きく変動する点に注意が必要です。

建物は、基本的に固定資産税評価額がそのまま課税標準額となります。すなわち、市場価格の約50%〜70%が課税標準となります。

土地も、原則として固定資産税評価額がそのまま課税標準額となります。しかし、特例や負担調整措置が適用される場合には、課税標準額が固定資産税評価額よりも低額となる場合があります。その代表例が、先ほど紹介した「小規模住宅用地の特例」です。

固定資産税の計算例

理解を深めるために、具体的な計算例をみてみましょう。

前提条件

土地のある場所:市街化調整区域(固定資産税のほかに都市計画税が加算)

土地の面積:200㎡(全てに小規模住宅用地の特例が適用)

土地の固定資産税評価額:4,000万円

建物の固定資産税評価額:1,000万円

以上の前提条件をもとに、建物が立っている状態の固定資産税・都市計画税の負担と、建物を収去し更地とした状態の固定資産税・都市計画税の負担を計算します。

次に、建物を収去し、更地とした場合の固定資産税・都市計画税を計算します。このとき、建物を撤去している前提のため、土地に対する減税措置がなくなっている点と、建物に対する税負担がなくなっている点に注意して計算してください。

このように、更地にする前後では、37.7万円(約2.2倍)の違いとなりました。固定資産税・都市計画税の負担は毎年生じるため、決して無視することのできない差額といえるでしょう。