(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

不動産の売却または相続時に発生する税金

続いて、売却時と相続時の税金です。この両者はシチュエーションが異なるので、それぞれ項目を別にして解説します。

売却時に発生する税金

不動産の売却時に発生するのは、「譲渡所得税」「住民税」「印紙税」「登録免許税」の4つです。

まず、譲渡所得税と住民税はセットになったものと考えたほうがよいでしょう。というのも、両者は必ず同時に発生するからです。そしてもう一点、この2つの税金は売却した不動産を所有していた期間によって税率が異なります。その境界線になるのは、「5年」です。

・短期譲渡所得(5年以下):所得税30%+住民税9%

・長期譲渡所得(5年超え):所得税15%+住民税5%

※2037年までの課税分については不幸特別所得税として2.1%が課税されます。

ご覧のように所有期間が短いと税率が高くなる仕組みになっています。これは、いわゆる「不動産転がし」のように短期売買で利益を上げるような取引を抑制するためです。所有期間が5年前後の場合は、長期譲渡所得に該当することを意識したほうが賢明でしょう。

印紙税については、購入時と同様です。売買契約書の契約金額に応じて必要な印紙を貼り付けて納税します。ローンを利用して不動産を購入し、その不動産を売却する場合、抵当権がついていることがあります。この抵当権を抹消する登記が必要なので、そのための登録免許税として1,000円が必要です。

相続時に発生する税金

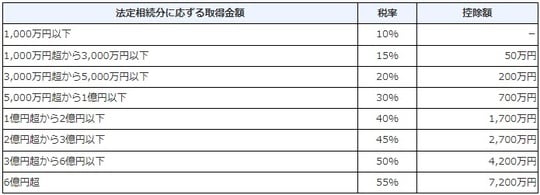

不動産を相続するときには、相続税が発生します。相続税は税率が高いというイメージを持っている人は多いと思いますが、実際の税率を見てみましょう。

所得税と同様に、相続税にも累進性があるため、相続する金額が大きくなるほど税率が高くなります。

相続税には基礎控除として3,000万円、さらに法定相続人1人あたり600万円の控除があるため、たとえば夫が亡くなって妻と2人の子に相続する場合、控除額の合計は4,800万円となります。この家族構成の場合、相続財産が4,800万円以下であれば相続税は発生しません。相続税の課税対象となるのは、こうした控除を差し引いたあとに残った課税対象額です。

相続時の登録免許税は、税率が0.4%です。計算式は以下のとおりです。