1. 事業承継における「M&A」の意義

1.1. 事業承継とは

そもそも事業承継とは、「経営」「財産」「意志」を承継することを言います。そして、個人事業主における事業承継とは、事業用資産の承継を中心に行われます。一方、法人における事業承継とは、株式や持分を中心に承継され会社経営への影響力発揮が伴うものになります。

事業承継は、引き継ぐ先によって、「親族内承継」、「従業員承継」、「M&Aによる社外引き継ぎ」に分類されます。

1.2.「親族内承継」と「従業員承継」が困難になってきている実態

親族内承継とは、現経営者の子をはじめとした親族に承継することを言います。気心が知れており、権限移譲のための準備期間も確保しやすく、相続等による財産・株式の後継者移転が可能といった背景から、「所有」と「経営」の一体的な承継が期待できます。

従業員承継とは、「親族以外」の従業員に承継することを言います。経営者能力のある人材を見極めて承継することができます。長期間働いてきた従業員であれば経営者方針等の一貫性を期待できます。

しかし、現実には、これらが困難なケースが増えています。

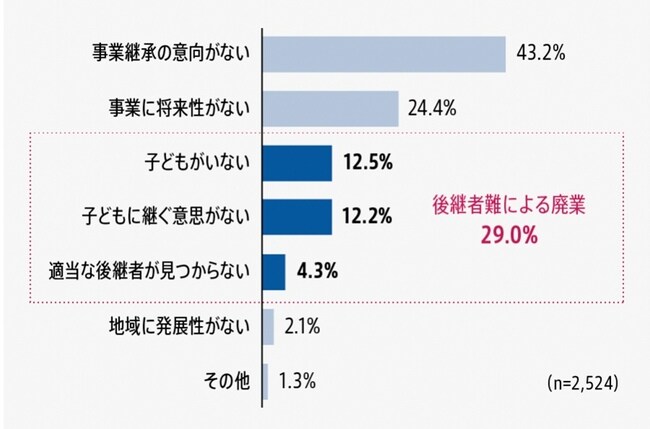

中小企業庁のホームページ内の「日本政策金融公庫総合研究所『中小企業の事業承継に関するインターネット調査』(2019年)」によると、廃業理由の約3割が後継者難でした(【図表】参照)。

1.3.「M&A」による事業承継が注目されてきている

そこで、有効な選択肢として浮上するのが、「M&A」による事業承継、すなわち、社外への引き継ぎです。

これは、社外の第三者への「株式売却」や「事業譲渡」により承継することを言います。

「M&A」による事業承継によって、現経営者は会社売却時に売却利益を得ることができます。また、親族や社内に適任者がいない場合でも広く候補者を求めることができるというメリットがあります。

2. 事業承継におけるM&Aの類型

M&Aとは、合併(Meger)及び買収(Acquisition)の頭文字によって作られた造語で、会社全体または特定の事業の支配権を第三者に譲渡する取引のことを言います。

親族内での事業承継においては、主な論点となるのは、「承継者間での利害調整(相続争いの防止)」、「相続税・贈与税の税負担の軽減」、「相続税・贈与税の納税資金の確保」です。

一方、M&Aによる承継の場合には、承継者は原則として親族外の第三者であることから、譲渡する側と譲り受ける側がそれぞれの「経済合理性」に基づいて交渉を行い、会社や事業の評価額、その他の諸条件について妥協点を見出してゆくプロセスが重要になります。

この第三者との交渉プロセスがM&Aによる事業承継の最も大きな特徴です。

また、交渉プロセスのなかでは、どのような方法でM&Aを実施するかを検討することも重要事項となります。なぜなら、M&Aの進め方によっては、支払うべき税金の額も大きく変わる可能性がありますし、M&A後の事業活動におけるシナジー効果も変わってくるためです。

以下、事業承継で活用が考えられるM&Aの類型について解説します。

あらかじめ整理すると以下の通りです。

- 株式を譲渡する:「株式の売却」「株式交換」

- 他の会社に吸収される:「合併(吸収合併)」

- 事業部門を他の会社に売却する:「事業譲渡」「会社分割」

2.1. パターン1|株式を譲渡する「株式の売却」「株式交換」

まず、株式を譲渡する類型です。現経営者が、保有株式を買収会社またはその株主に売却するのが「株式の売却」、買収会社の株式と交換するのが「株式交換」です。

言い換えれば、株式の譲渡の対価が金銭であれば「株式の売却」、対価が買収会社の株式であれば「株式交換」となります。

ただし、一般的には「株式の売却」の方がメリットが大きく、こちらが用いられています。後ほど詳細を解説します。

これに対し、株式交換は、既存の会社が買収会社の完全子会社になる手法です。事業承継の方法としてはあまり一般的ではないので、ここで概要を説明するにとどめます。

株式交換は、現経営者の保有する株式と買収会社の株式を交換する手法にすぎないため、それ単体では事業承継は完結しません。

ただし、買収会社が「上場会社」の場合、株式市場にて容易に株式を売却し、現金化することができます。

これに対し、買収会社が「非上場会社」の場合は、株式を手放した経営者は、代わりに入手した買収会社の株式を市場で売却して現金化することができません。したがって、非上場株式を相手とする株式交換は、事業承継手法としてはあまり有用ではありません。

なお、株式交換のメリットは、買収側において資金を用意する必要がないため、機動的なM&Aが可能となることです。また、売り手側である現経営者においても、株式交換により入手した買収会社の株式について全部を売却するのか、一部を売却するのか、持ち続けるのかという選択肢を幅広く持つことができます。

2.2. パターン2|他の会社に吸収される「合併」

次に、買収会社に会社全部を吸収してもらう「合併」が考えられます。ただし、以下に述べるように、デメリット(財務リスク)が大きいため、実質的にほぼ同じ効果を得られる方法として後述する「事業譲渡」のほうがより用いられています。

合併とは、契約によって2つ以上の会社が1つの会社になることです。主に用いられるのは、合併の当事者となる会社のうちの一つの会社を存続会社として残し、もう一方の会社の権利義務を存続会社に承継させて消滅させる「吸収合併」です。

なお、合併の他の類型としては、合併の当事者となる各会社を解散して、新たに設立する会社に全てを承継させる「新設合併」があります。しかし、手続が面倒なので実際には利用されていません。

合併(吸収合併)は、一連の手続きで、被合併会社(消滅する会社)の資産、負債、権利義務、雇用関係が包括的に存続会社に引き継がれます。よって、個別に資産と負債を買い手に引き継ぐ手続きは不要であり、後で出てくる事業譲渡と比べ、売り手側の事務的な負担を大幅に軽減する特徴があります。

しかし、この事務的な負担を大幅に軽減できるメリットもある半面、デメリットもあります。そして、そのデメリットこそが、事業承継で「合併」が用いられない理由でもあります。

すなわち、包括的に資産負債や権利義務を承継するということは、消滅する会社が潜在的に有していた訴訟リスクや保証債務リスクなど簿外債務を抱えている場合、買収側の財務リスクや信用リスクに直結してきます。そのため、合併実施にあたっては対象会社の事前調査が必要不可欠です。

2.3. パターン3|事業部門を他の会社に売却する「事業譲渡」「会社分割」

事業部門の一部を切り出し、買収会社に売却するか事業部門を渡す代わりに買収会社の株式をもらう類型です。このうち、一般的に用いられることが多いのは「事業譲渡」です。「事業譲渡」については次章にて詳細を解説するとして、ここでは会社分割について概要を述べます。

会社分割とは、会社を事業単位などで分割することを意味します。分割した事業を既存の別会社に承継させる吸収分割と分割した事業を新設の会社承継させる新設分割があります。会社分割によってM&Aを行う場合には、分割される事業並びに資産と負債を決定し、それを第三者(買収者)に承継させ、株式または現金などの対価を受け取ります。

会社分割は事業譲渡と合併(吸収合併)の長所を併せ持っています。

事業譲渡と似ている点は、事業の全部または一部を別会社に移転できること、承継する範囲も事業譲渡と同じく自由度が高いことが挙げられます。

合併(吸収合併)と似ている点は、分割される事業に帰属する権利義務が包括的に承継され、個別の移転手続きが不要であることです。ただし、雇用関係の移転については、労働者保護のために法が定める手続きを事前に経る必要があるため、スケジュール策定が重要になります。

2.4. 事業承継で実際に利用されるのは「株式の売却」と「事業譲渡」

以上、まとめると、事業承継で実際に利用されるのは、以下の2つの手法に集約されます。

- 株式を譲渡する:「株式の売却」

- 事業部門を他の会社に売却する:「事業譲渡」

したがって、本記事においては、以下、「株式の売却」と「事業譲渡」について、より詳しく解説します。

3.「株式の売却」を行う場合

事業承継のM&Aにおいて、「株式の売却」が向いている方は、今後会社経営に関与する予定がない方や、そもそも既存の法人格が不要な方です。株主が分散していない会社にも向いています。

3.1.「株式の売却」の意義とメリット

株式の売却は法的には「株式譲渡」といいます。株式を第三者に譲渡することを通じて、会社の支配権を譲渡するというものです。

株式の売買を通じて会社の支配権を移転できるので、資産や負債を個別に承継させる必要がなく、手続き上の負担がとても軽いというメリットがあります。

株式売却においては、資金が個人に入るため財産形成にも役立ちます。

3.2.「株式の売却」の注意点

「株式の売却」すなわち株式譲渡については会社法に定められた手続きを踏む必要があります。手続きは次項で解説します。

また、株主が分散している場合は、株主と連絡がつかない、あるいは譲渡条件が難航し、株式の集約が大変になる傾向があります。

事業承継におけるM&Aの局面では、代表的な株主(通常は代表取締役が代表的な株主であることが多い)が、個別の株主から買取り交渉を実施し、代表的な株主が株式を集約してから、譲受側と交渉することが多いです。

譲受側の視点としては、このように株主が分散しているケースや株主名簿が何年も更新されていないケースなど手間がかかることが想定される場合は、株式譲渡を回避する傾向もあります。

3.3.「株式の売却」の手続

非上場会社では、関係ない人間が株主になることを防ぐために、株式譲渡制限が定款上定められていることが一般的です。この場合、会社法が定める所定の手続きを経る必要があります。

具体的には下記の通りです。

- 譲渡者による会社への譲渡承認請求

- 会社側として譲渡を承認する手続きを取る

譲渡を承認する手続きは、取締役会がある会社(取締役会設置会社)であれば取締役会決議、取締役会がない会社であれば株主総会の決議(普通決議。議決権を行使できる株主の議決権の過半数を有する株主が出席し、その議決権の過半数の賛成を得る)です。

3.4.「株式の売却」の課税上の処理

「株式の売却」の課税上の処理は、譲渡側と買収側とで異なります。

3.4.1. 譲渡側における処理

まず、譲渡側においては、売却益が発生する場合は譲渡所得税が発生し、確定申告と納税が必要になります。

すなわち、株式の売却益は譲渡所得として課税対象となります。ただし、申告分離課税が適用され、税率は20.315%(所得税、復興特別所得税、住民税込み)です。

株価については、外部の専門家に算出してもらった「時価」で取引することになります。このとき、専門家算出の時価をもとに、最終的には当事者同士の交渉で定められた合意価額が時価となります。

親族内や同族会社など一定の身内とのやり取りの場合には、専門家算出の「時価」をベースに取引をすることで無用な課税リスクを回避しなければなりません。

つまり、身内同士の取引については、恣意的に価額を設定することで税額を抑えようとしたり、不当な経済的利益の移転を図ったりする可能性があるということで、税法上厳しい統制が加えられています(同族会社の行為計算否認規定(所得税法157条、法人税法132条参照))。したがって、より厳格に時価を意識した価格で取引を行う必要があるということです。

どちらかに経済的利益が偏る取引金額になるなど、常識外の不相当な金額にならように注意が必要です。

たとえば、譲渡価額が時価よりも高い場合は、譲渡側は高額になった分だけ課税対象額が上がります。他方で、買収側は「余計にお金を払っている」ということで、その時価との差額分について寄付金課税が発生する可能性があります。

逆に、売買価額が時価より低い時は、譲渡側は、譲渡価額が時価の2分の1未満だった場合、「低額譲渡」ということで、差額について課税されます。

3.4.2. 買収側における処理

これに対し、買収側は、法人か個人かで処理が異なります。

買収側が法人の場合、「割安に手に入れた」ということで、時価との差額分について受贈益課税が発生する可能性を考慮する必要があります。

買収側が個人の場合、譲渡価額が時価より著しく低いと、贈与税の課税対象になることがあります。

3.5.「株式の売却」が向いているケース

以上を踏まえると、株式売却が向いている方は下記の通りです。

- 会社経営から完全に離れたい方

- 譲渡対価を個人で受け取りたい方

- 株式が分散していない会社or株式譲渡について株主間合意が得られやすい会社

- 法人格が今後不要な方

4.「事業譲渡」を行う場合

事業譲渡は、ざっくり表現すると、必要な分だけ切り出して既存の法人格を残す手法です。2つの方向性があります。

第一に、会社に資金が必要な方や会社をスリムにしてから後継者探しや後継者へバトンタッチをしていく方向性です。

第二に、事業自体を他の会社に引き取ってもらい、会社を身軽にしてから解散する方向性です。

4.1.「事業譲渡」の意義とメリット

事業譲渡とは、事業で使用している資産、負債、権利、義務などを一括で譲渡することをさします。たとえば、店舗経営されている方は店舗ごと譲渡されたり、ある一部門を全部譲渡したりします。

資産等の移転手続きは、当事者間の契約により、個別に引き継ぐことになります。このため、手続きが煩雑になる可能性があります。たとえば契約など、一つ一つ名義変更が必要になります。

しかし、逆にいえば、必要なものだけを移転させることができるというメリットがあるということでもあります。このメリットがあるため、事業承継のほうが「合併(吸収合併)」よりも実際に利用されているといえるのです。

すなわち、「合併(吸収合併)」はすべてを包括して承継ができるので手続きがスムーズだというメリットがありますが、その反対に目に見えない訴訟リスクなどの潜在的な債務も引き継いでしまうというデメリットがあります。事業譲渡と合併(吸収合併)のメリット・デメリットはちょうど裏返しになります。

したがって、財務リスクを重視する買収会社は、事業譲渡を好む傾向にあります。

その他、事業譲渡のメリットを「譲渡側」「買収側」のそれぞれについて整理すると、下記の通りです。

【譲渡側のメリット】

- 一部の事業を整理し、集中すべき事業に注力できる(不採算事業を切り離すこともできる)

- 譲渡事業の人員を他の事業に回すことができる

- 法人格を残すことができる

- 譲渡対価でキャッシュが会社に入ってくる

【買収側のメリット】

- 必要な事業を取得できる

- 買収先の取引先やノウハウを吸収できる

- 新規事業へ進出ハードルが下がる

- 個別契約の変更を行うため顕在的・潜在的な債務を引き継がないで済む

4.2.「事業譲渡」の注意点

事業譲渡は、資産や契約関係を個別に買収会社へ移転させる手続きが煩雑であり、さらに得意先関係の契約整理をする際に、M&Aをきっかけにお客様が離れるリスクがあるため注意が必要です。

この他、事業譲渡においては、売り手(事業承継をした会社)は同一市区町村において競業避止義務を負うことがあります。当事者で合意がない限り、譲渡した側は20年間は同種の営業を行うことができません(会社法21条第1項)。

4.3.「事業譲渡」の手続

事業譲渡を行う場合には、取締役会設置会社であれば取締役会で決議を行うことは可能です。取締役会を設置していない会社であり、取締役が複数人いる場合は取締役の過半数の賛成があれば決議ができます。

しかし、事業譲渡の内容によっては株主総会の特別決議(議決権を行使できる株主の議決権の過半数を有する株主が出席し、その議決権の3分の2の賛成を得る)が必要な場合もあります。

4.4.「事業譲渡」の課税上の処理

事業譲渡は、商品を売買することと同様の課税関係になります。

事業譲渡とは、会社が経営している事業の全部又は一部を売買することですので、売却代金は会社に入ってきます。株主の収入にはなりません。

4.4.1. 法人税の課税については「対価」に注意

事業譲渡においては、課税上は資産負債を時価で譲渡したと認識します。このときの時価とは基本的には当事者同士の交渉で定められた価格になります。

ただし、どちらかに経済的利益が偏る取引金額になるなど、常識外の不相当な金額にならように注意が必要です。

譲渡価額が時価よりも高い場合は、買収側は「余計にお金を払っている」ということで、その時価との差額分について寄付金課税が発生する可能性があります。他方で、譲渡側は高額になった分だけ課税対象額が上がります。

反対に売買価額が時価より低い時は、買収側は「割安に手に入れた」ということで、時価との差額分について受贈益課税が発生する可能性を考慮する必要があります。

4.4.2. 法人税以外の課税関係

法人税以外にも、譲渡側、買収側の双方に課税関係が発生します。

まず、譲渡側の税務において注意が必要なのは、消費税です。事業譲渡に対する利益に対して法人税が発生しますが、それとは別に消費税も発生します。したがって、キャッシュフロー計画を立てることをお勧めします。

これに対し、買収側の税務においては、不動産や固定資産が事業譲渡の対象となる場合に注意が必要です。すなわち、土地や建物を事業譲渡により取得した際は、不動産取得税や登録免許税が発生します。また、償却資産を取得した際には、償却資産税が追加で発生する可能性があります。

4.5.「事業譲渡」が向いているケース

以上から、事業承継における事業譲渡は下記の方に向いているといえます。

- 成長事業だけを自社に残して後継者候補に引き継ぎたい方

- 自社にキャッシュを用意し、会社として身軽になった上で事業承継に取り組みたい方

- メイン事業は承継させて、法人格と譲渡対価を残して、新たにビジネス展開にチャレンジしたい方

まとめ

事業承継におけるM&Aについては、条件交渉はもちろん、周辺手続きや課税関係なども事前に把握し整理しておくが重要です。基本的には数ヵ月から1年以上かかる場合も多いので、あらかじめ専門家の助言を仰ぐことをお勧めします。