(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

変動金利型から固定金利型への借換えは金利上昇に対して有効な対応策になりえるか

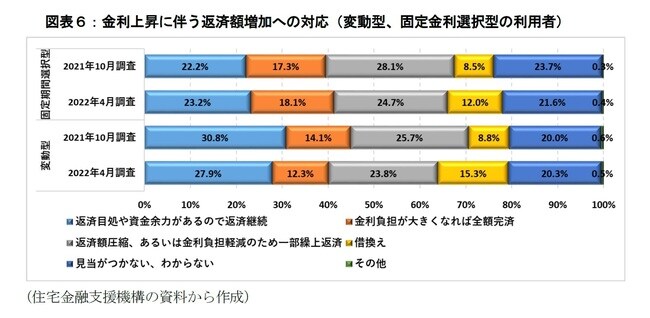

2022年4月の住宅金融支援機構の調査によると、住宅ローン利用者の金利上昇に伴う返済額増加への対応として「返済目処や資金余力があるので返済継続」(変動金利型の利用者:27.9%、固定期間選択型の利用者:23.2%)、「金利負担が大きくなれば全額返済」(変動金利型の利用者:12.3%、固定期間選択型の利用者:18.1%)、「返済額圧縮、あるいは金利負担軽減のため一部繰り上げ返済」(変動金利型の利用者:23.8%、固定期間選択型の利用者:24.7%)、「借換え」(変動金利型の利用者:15.3%、固定期間選択型の利用者:12.0%)、「見当がつかない、わからない」(変動金利型の利用者:20.3%、固定期間選択型の利用者:21.6%)が挙げられている(図表6)。2021年10月の調査と比較して「借換え」で対応すると回答する割合が増えている。

図表6における「借換え」とは、変動金利型や固定期間選択型から全期間固定型への借換えを意味していると思われる。実際には機動的に変動金利型から固定金利型へ借換える(または契約変更する)のは難しい。

本稿では、次の3つの観点で「金利上昇局面になってから固定金利型に借り換える(または、契約変更する)」という選択は推奨しない。

1つ目の理由は、「一般的に金利上昇する際は変動金利型よりも固定金利型の方が早く適用金利が上昇するため」である。

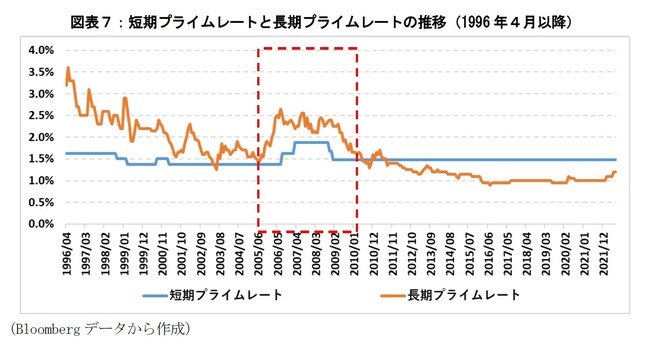

図表7は変動金利型住宅ローンの適用金利の参考指標として用いられることが多い短期プライムレートと、固定金利型住宅ローンの適用金利の参考指標として用いられることが多い長期プライムローンの推移を示したものである。2006年から2007年にかけて短期プライムレートの上昇が生じた際には、短期プライムレートよりも先に長期プライムレートが上昇していることが分かる。

一般的に日本のように中央銀行が金融緩和政策下にある場合、中央銀行は短期金利が低位に誘導するような政策をとっている。その最中に経済成長率やインフレ期待が高まり景気回復局面に移行すると、短期よりも先に長期の金利から上昇していくことになる。

そのため、通常は金利上昇する際は短期金利よりも長期金利の方が早く上昇する。住宅ローンの適用金利は金融市場の動向に応じて各金融機関が決定するが、変動金利型よりも固定金利型の方がより長期の金利水準を参照して決定されるのが通例である。金利上昇に対して「借換え」が有効になるには、金利上昇する前に実行する必要がある点に留意する必要がある。

特に日本の場合は、金融政策が正常化される場合には、先にイールドカーブコントロールの解除によって長期金利が上昇し、次にタイムラグをもってマイナス金利政策が解除されることで短期金利が上昇するものと考えられるため、変動金利型から固定金利型への借り換えを金利上昇への備えとする場合、少なくともイールドカーブコントロールが解除される前に実行するべきである。

2つ目の理由は「将来の金利上昇を予測するのは難しいため」である。

日本は長期の低金利環境下にあるが、その要因は経済成長率やインフレ期待が低位であるだけではなく、日本銀行による強力かつ様々な金融緩和策によるところも大きい。このような背景もあって、日本の市場金利の水準が決定するメカニズムは非常に複雑なものになっている。

さらに、海外の事例を見ると、中央銀行の政策変更(金融緩和解除や金融引き締めへの移行)があると、短期間かつ急速に金利上昇が生じることがある。変動金利型から固定金利型への契約変更や借り換えを検討するのであれば、金利動向や日本銀行の政策動向について日々モニタリングしておく必要がある。一般の個人がこのような態勢を整えつつ、機動的に契約変更や借り換えを行うのは、あまり現実的な選択肢になりえないと思われる。

3つ目の理由として「住宅ローンの利用者は金利上昇リスクをヘッジする手段に乏しいこと」が挙げられる。

2つ目に将来の金利上昇を予測するのが難しい点に言及したが、住宅ローンを提供する金融機関はデリバティブ(例:金利スワップや国債先物など)等の金融商品を用いて機動的に金利リスクをヘッジすることはいくらか可能であるが、一般的に住宅ローンの利用者が金利上昇リスクをヘッジできる金融商品を購入・選択するのは困難である。

そのため、住宅ローンの利用者がとりえるリスクヘッジの手段として、あらかじめ固定金利型を全てまたは一部を借り入れるか、預貯金などでリスクバッファを確保して繰り上げ返済に備えておくぐらいしか選択肢がない。