(写真はイメージです/PIXTA)

(写真はイメージです/PIXTA)

1——住宅ローン利用者の金利上昇懸念の高まり

将来の金利上昇を懸念する住宅ローン利用者が増えている

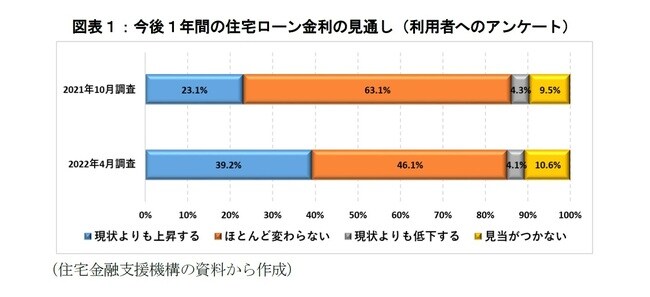

世界的なインフレ率の高まりを受けて、海外の中央銀行の多くが金融引き締めに舵を切っている。日本においてもエネルギーや食料品の価格上昇や円安を受けて消費者物価指数が徐々に上昇しており、日本銀行も金融政策を正常化させるのではないかと考える人が増えつつある。2022年4月の住宅金融支援機構の調査によると、2021年10月時点の調査と比較して金利上昇を懸念する住宅ローン利用者が2割から4割に増えていることが分かる。

住宅ローンの適用金利の水準はどのようにして決定されるか

仮に日本銀行が金融政策の正常化に転じて金利上昇が生じた際に住宅ローン金利にどのように波及していくのか考察する上で、まずは金融機関が住宅ローン金利をどのように決定しているのか確認しておきたい。

住宅金融支援機構の調査によると、金融機関が住宅ローンの金利設定の際に最も考慮するものとして「競合する他機関の金利」、次に市場金利に関するもの(「スワップ金利」「長期国債流通利回り」「長短金利差」「無担保コールレート」)を挙げている(図表2)。昨今は流通系やインターネット専業銀行等の金融機関が新たに住宅ローン市場に参入して獲得競争が激化しており、変動金利型住宅ローン金利の最低水準が0.4%前後であるなど、住宅ローン金利の低下が著しい*1。

*1:「2021年の住宅ローン市場の動向と今後の注目点について-世界的なインフレに伴う金融引き締めと景気減速が懸念材料-」(ニッセイ基礎研究所 2022年8月26日)などを参照されたい。

各金融機関は次に市場金利を重視している。必ずしもすべての金融機関においてそのように説明されているわけではないが、商品説明上は変動金利型住宅ローンの店頭金利の決定に際して短期プライムレートを参考指標として用い、固定金利型住宅ローンの店頭金利の決定に際して長期プライムレートを参考指標として用いるとすることが多い。

実際には金融機関では、変動金利型か固定金利型かに限らず、住宅ローン金利の決定に際して、プライムレートではなくスワップ金利や長期国債流通利回り、無担保コールレートといった市場金利を参考指標としていることが分かる。

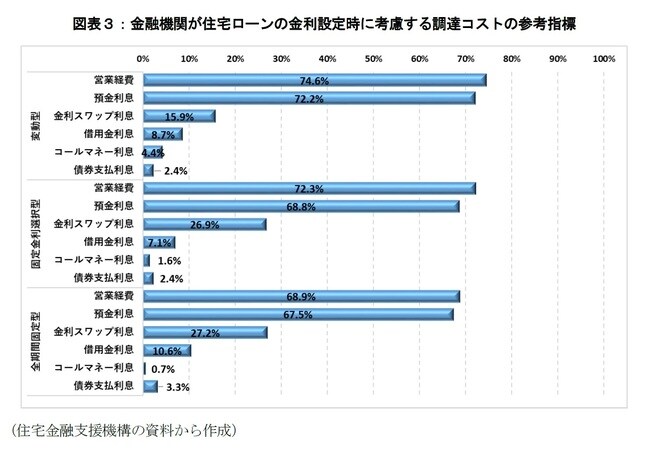

また、金融機関が住宅ローンを提供する際には、必要に応じて金融市場から資金調達を行う必要があるが、資金調達にかかるコストを計算する際の参考指標として「営業経費」「預金利息」、次に市場金利関連の指標(「金利スワップ利息」「借用金利息」「コールマネー利息」「債券支払利息」)が挙げられている。

基本的には金融機関は利ザヤを重視するため、競合している金融機関の金利水準を確認しつつ、運用利回りの代表的な指標となる長期国債流通利回りの水準を確認しながら、金利リスクのヘッジの代表的な指標であるスワップ金利や短期資金の調達コストの代表的な指標である無担保コールレートなどが示す資金調達コストよりも高い水準で住宅ローンの金利が決定されることになる。

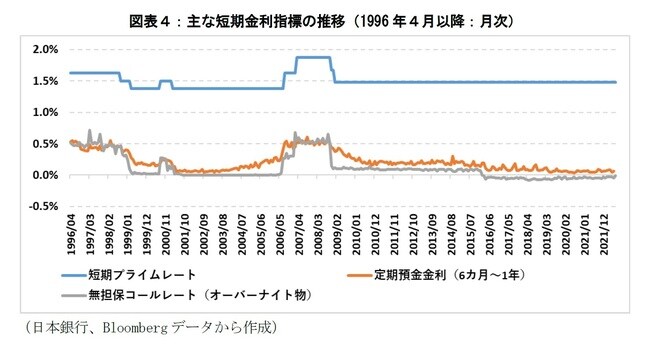

図表4は短期プライムレート、定期預金金利(6カ月以上1年未満)と無担保コールレート(オーバーナイト物)を並べたものである。これらの短期金利指標はおおよそ連動して動いていることが分かる。つまり、預金金利や無担保コールレートが上昇/低下すれば、変動金利型住宅ローンの金利も上昇/低下すると考えてよいだろう。

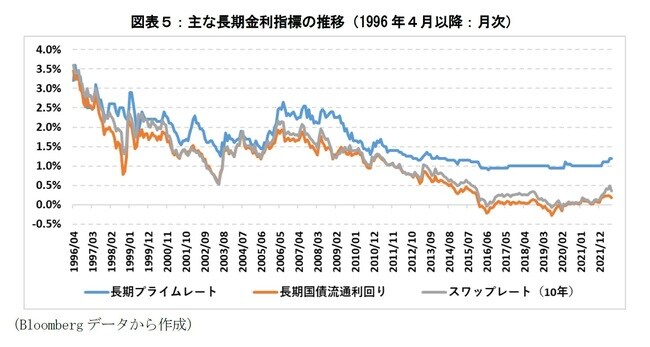

図表5は、長期プライムレート、長期国債流通利回り、スワップレート(10年)を並べたものである。これらの短期金利指標はおおよそ連動して動いていることが分かる。つまり、長期国債流通利回りやスワップレート(10年)が上昇/低下すれば、固定金利選択型や全期間固定型の住宅ローンの金利も上昇/低下すると考えてよいだろう。

2016年頃より、長期国債流通利回りとスワップレートが低下しているのにも関わらず、長期プライムレートが低下していない点については、図表2にもあるように営業経費や貸し倒れへの対応にかかる最低限の利ざやを確保するなどの要因で、長期プライムレートのように貸出金に関する金利指標には下方硬直性もしくは下限があるためだと考えられる。これは短期金利においても定期預金金利や無担保コールレートといった調達金利よりも短期プライムレートが1.5%程度高い水準にある点についても同様の事情とみられる。

特に住宅ローン市場では、実際に住宅ローンの借り入れにおいて返済額の計算に用いられる金利(適用金利)は、住宅ローンの借り手の属性や購入予定の不動産の状況、他の金融機関等が提供する住宅ローンの金利水準などを参考に、プライムレートを参考に決定される店頭金利よりも引き下げられた水準で決定されるのが一般的である。

契約後の適用金利についても店頭金利は変動する可能性があるものの、契約時に決定された引き下げ幅を固定したままで返済額の計算に用いる。このような市場慣行が広がると、短期プライムレートを引き下げると、既契約の出来上がりの適用金利が低くなりすぎて必要なコストが回収できなくなるなどの事情で、特に短期プライムレートは過去に適用してきた引き下げ幅も踏まえた形でその水準が決定されるようになると推察される。

逆に言えば、預金金利や無担保コールレートに代表されるような調達金利や、スワップレートのようなリスクヘッジの指標、長期国債流通利回りのような運用利回りが上昇するような環境であれば、短期プライムレートや長期プライムレートも上昇し、これらの指標に上方硬直性はないと考えている。