不動産の保有は「相続に有利」とはいうものの…

次世代に承継する相続財産として、自宅不動産や賃貸物件以外に、遊休地や駐車場も保有されている地主様は少なくないでしょう。

資産防衛の点から考えると、保有財産を相続税の評価額が高い現預金に偏重させることは得策とはいえず、適度な資産分散を考える上でも、不動産の保有はメリットが大きいのです。

本連載の第1回目『少子高齢化社会を豊かに暮らす「令和時代」の資産形成メソッド』でも触れたように、相続税の税額を算定する際、不動産は、現預金や有価証券より資産価値の評価(相続税評価額)が低くなります。不動産は速やかな現金化が難しいため、その点が税制にも反映されています。パナソニック ホームズ株式会社・特建営業センター所長の榎本克彦氏は説明します。

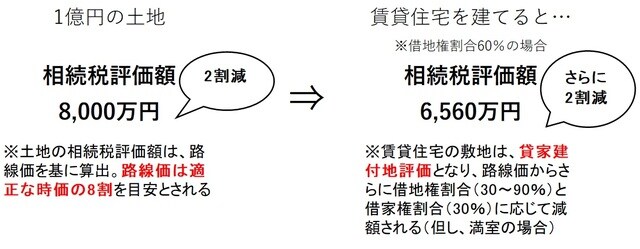

「たとえば、1億円の現預金なら、その相続税評価額は額面通りの1億円ですが、土地の相続税評価額は路線価(地価公示価格の8割が目安)をもとに算出するので、時価よりも約2割減の約8.000万円程度となります」

しかし、不動産なら何でもいいというわけではありません。節税効果をはじめ、多角的な視点で考えると、遊休地・駐車場の場合は、そもそもの収益性や相続税の面から看過できない問題をはらんでいます。その理由を考えてみましょう。

遊休地や駐車場にはない「税金の減額措置」

不動産の場合、相続税の節税効果が高いのは「賃貸住宅」です。そもそも土地自体、相続税評価額は路線価をもとにおよそ8割の価格に割り引かれるわけですが、そこに賃貸住宅を建設すれば、「貸家建付地評価」となり、路線価からさらに借地権割合(30~90%)に応じて減額されます。

貸家建付地とは、賃貸アパートや賃貸マンションのように、他人への貸し出しを目的とした家を建てている土地を指します。賃貸住宅を建てている1億円の土地の場合、借地権割合(30〜90%)に応じて税率が下がり、さらに約2割減の約6,560万円という相続税評価額になるので、現預金と比較しても相続税の負担が大きく軽減されます。

しかし残念ながら、遊休地と駐車場にはこういった減額措置はありません。遊休地はともかく、他者へ貸し出している駐車場に適用がないことを疑問に感じる方もいるかもしれませんが、そこには明確な理由があると榎本氏はいいます。

「賃貸住宅は、賃貸人(オーナー)と比べて立場の弱い賃借人(借主)を保護する目的で定められた借地借家法が適用されており、賃借人に立ち退きを求めるには、建物の著しい老朽化による解体や、貸主の居住への転用といった〈正当事由〉が求められ、交渉自体も容易ではありません。しかし、駐車場には借地借家法が適用されないと解釈されており、立ち退きの大前提となる正当事由が不要なのです。このような事情が反映され、賃貸住宅にのみ相続税の減額措置が設けられています」

また、賃貸住宅の場合は建物部分に対する評価も抑えられます。自宅として使用している建物の相続税評価額が、固定資産税評価額(取得価格の50%程度)と同等とみなされるのに対し、賃貸住宅だった場合はさらに借地権割合(30%)を減額した3割減の相続税評価額になるためです。

遊休地・駐車場を「賃貸住宅へ転用する」という選択肢

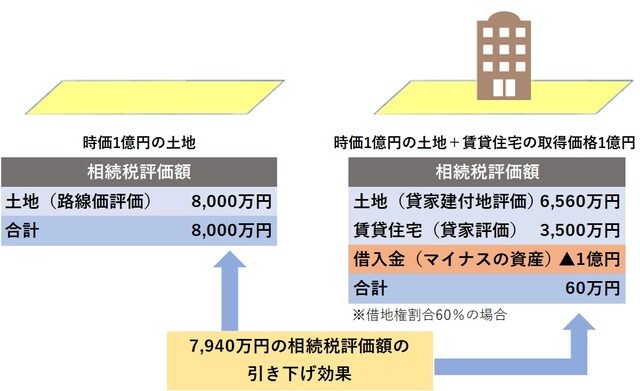

これらを考えると、収益を生まない遊休地や、収益性の悪い駐車場は「賃貸住宅へ転用する」という選択肢が見えてきます。その際に、建築費用としてローン(借入)を活用することで、相続税評価額をさらに大きく引き下げることも可能になります。

たとえば、時価1億円の遊休地・駐車場を所有していた場合、そのままの状態で相続が発生すると、路線価をもとに約8,000万円の評価額と算定されます。ところが、この土地にフルローン(全額借入)で1億円の費用を投じて賃貸住宅を建てていると、結果は大きく違ってくると、榎本氏は説明します。

「土地は〈貸家建付地〉の評価減が適用されて6,560万円、賃貸住宅である建物は3,500万円と算定され、それらからマイナスの資産である借入金(1億円)を差し引いた金額は60万円です。遊休地・駐車場として所有していたケースと比べて、7,940万円も相続税評価額を引き下げられるわけです」

現預金が潤沢でフルローンの必要がなくても、自己資金を賃貸住宅の建設に投入することで相続財産を減らせるため、同様の節税効果が期待できます。

大切な土地を切り売りし、納税資金に充てるオーナー様

そもそも相続以前に、賃貸住宅と遊休地・駐車場では、毎年課税される固定資産税と都市計画税といったランニングコスト(維持費用)に少なからぬ違いが生じます。特に固定資産税等の負担は軽視できないものです。

「土地オーナー様の中には、年間500万円以上の固定資産税等を納めている方も少なくないのです。結果、諸事情から固定資産税等が払えなくなり、やむなく大切な資産を切り売りして納税資金に充てているケースも多く見受けられます」

その点、賃貸住宅が建っている土地(住宅用地)に課される固定資産税と都市計画税には、軽減措置が設けられています。このような措置が適用されない、遊休地・駐車場や、店舗・事務所等が建つ土地に比べ、ランニングコストも抑えられることになります。

「住宅用地は、その面積に応じて固定資産税が6分の1もしくは3分の1に、都市計画税が3分の1もしくは3分の2に軽減されます。また、建物(2022年3月31日までに新築されたもの)に関しても、新築住宅なら完成後3年間、3階建て以上の耐火・準耐火建築物なら5年間が、2分の1に減額となります」

相続発生時の「売り急ぎ」は、資産を減らす最大要因

ここまで述べてきたことに加え、賃貸住宅には「老後の暮らしに安心をもたらす」という大きなメリットもあります。

いまや公的年金だけでゆとりある老後を送るのは難しくなってきましたが、家賃収入として定期的な収入が得られれば、生活にも気持ちにも、ぐっと余裕が生まれるでしょう。社会問題となっている、介護についても同様です。家賃収入により金銭的な余裕が得られれば、少なくとも資金面の不安は軽減できます。

賃貸住宅経営を早い段階からスタートして家賃収入をプールしておけば、いずれ発生する相続時の納税資金に充てることも可能です。

「遊休地や駐車場の場合、固定資産税や都市計画税の節税効果が薄く、相続時の優遇措置も大きくありません。もっとも、都市部の回転率のいい場所にある駐車場なら高収益が見込めるほか、換金性が高いといったメリットもあります。都市部以外は、保有税も加味した上で収益性を判断する必要がありますが、幸いにも、これらの土地の活用はそこまで難しくありません。そのせいか、多くのオーナー様は〈どうにかなるさ〉と楽観的なのです」

しかし、忘れてはならないポイントがあると榎本氏は続けます。

「ですが、相続が発生すると事情は一変します。相続税の申告期限はわずか10ヵ月。納税資金確保のために売却を急いで買い叩かれ、想定外の安値で手放してしまうケースは枚挙にいとまがありません。また、先祖代々受け継いだ土地の場合は実際の取得費が不明なため、譲渡価額の5%しか取得費が引けないことになり、譲渡所得税も高額なものになります。場当たり的な対処でいたずらに財産を減らすより、最大のメリットである〈活用のしやすさ〉を生かし、賃貸経営を検討するのも選択肢のひとつです」

監修:税理士法人四谷会計事務所

パナソニック ホームズ株式会社

営業推進部 特建営業センター 所長

榎本 克彦