もはや「相続」は資産家だけの懸念事項ではなくなった

「相続にまつわるお金の不安や、それにまつわる親族間のトラブルは、あくまでも富裕層のものであり、一般庶民は無関係」…2015年以前であれば、その認識で正解でした。しかし、近年の日本では状況が大きく変化しています。

これまで相続税課税額の算出に際し、定められていた基礎控除額は「5,000万円+(1,000万円×法定相続人の数)」ほどもあったのに対し、2015年1月1日から基礎控除額が「3,000万円+(600万円×法定相続人の数)」へと大きく縮小されたからです。

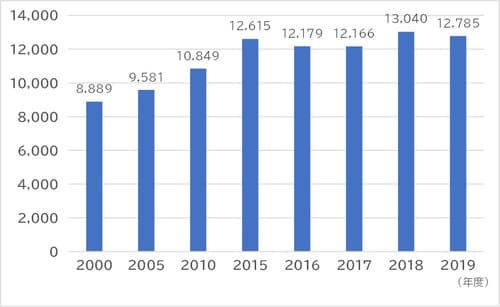

実際に、この税制改正以来、相続税の課税対象となった被相続人(財産を遺した人)の数はほぼ倍増しています。また、相続税の最高税率は55%もあるため、数ある税金の中でもとくに負担が重いのです。

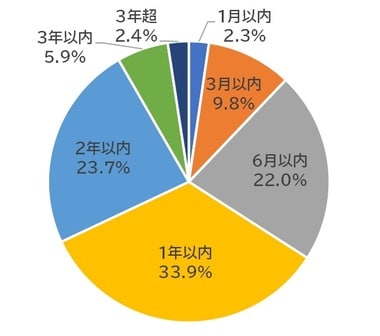

また、相続税の申告・納税期限は、被相続人が亡くなったことを相続人が知った翌日から10ヵ月以内です。葬儀はもちろん、役所への届出などをこなしつつ、遺産分割協議や納税資金のための金策も、相続人の甚大な負担になっています。

無策のまま相続が起こると…「兄と妹のトラブル事例」

「相続」はしばしば「争族」と書き換えられることもあるように、円満な親族関係を壊す原因になることもあります。

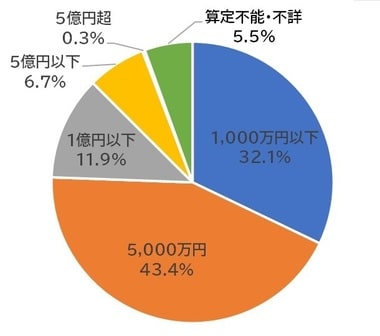

「親と同居していた兄が自宅を引き継ぎ、他家に嫁いだ妹にはなにも残らなかったというケースがあります。不服に思った妹さんが家庭裁判所に遺産分割調停を申し立て、3年間争うことになりました」

相続トラブルの事例について語るのは、パナソニック ホームズ株式会社・特建営業センター所長の榎本克彦氏です。

「このようなケースでは〈代償分割〉を行うのが一般的です。代償分割とは、不動産などの分割が難しい遺産を相続した人が、ほかの相続人に代償金を支払って精算する方法です。しかし、不動産の価格は評価方法により差異があるため、揉めやすいのです。このケースでは、お兄さんが算出した自宅不動産は8,000万円でしたが、妹さんは1億円でした。つまり、お兄さんが申し出た金額は4,000万円であるのに対し、妹さんは5,000万円を主張したということです」

その結果、血を分けた兄と妹が、3年間も法廷で争うことになったのです。

出所:裁判所ホームページ「司法統計年報 家事事件編」

出所:裁判所ホームページ「司法統計年報 家事事件編」

結局、不動産の評価額は8,000万円が妥当として決着したものの、2度の不動鑑定評価の実施によって80万円の費用が発生したほか、係争中の3年間、兄が実家に住み続けていたことも争点となり、その間の兄の実家の賃料として、1ヵ月10万円×3年分の360万円が上積みされました。しかし、必要となったお金はそれだけではありませんでした。「弁護士費用」です。

「この件では、当人同士での解決が不可能になって弁護士が入りました。ですが、運が悪いことに最初の弁護士と折り合いがつかず、途中で解任騒ぎが発生しました。それに伴い、新たな弁護士費用も含め、430万円もの無駄な費用がかかってしまったのです」

相続の際に、弁護士費用の発生まで想定している人はまずいないでしょう。また、なにより一般の方が、自分に合った弁護士を探すのは、簡単なことではないのです。

「お兄さんはお金の工面ができなかったため、実家を賃貸併用住宅に建て替えたのです。妹さんへの支払は、その際に受けた融資で調達しました。なんとか解決しましたが、2人の間の亀裂は修復できませんでした」

目先にとらわれた相続対策で、大きな損失を出すことも

上記のケースにおいて、もし被相続人が、前もって賃貸物件に建て替えるといった対策を立てていたら、違う着地になったでしょう。しかし、相続対策を早くから進めておくべき理由はほかにもあると、榎本氏は続けます。

「厚生労働省の調査では、2016年に時点での日本人の平均寿命は男性が81.41歳、女性が87.45歳です。ところが健康寿命となると、男性が72.14歳、女性が74.79歳。健康リスクも、認知症リスクも心配です。また、対策を立てたつもりでも見通しが甘く、かえって損をするケースもあるため、相続は本当に油断できないのです」

損をしやすいのが、一次相続(夫婦のどちらかが先立ったケース)における「配偶者控除」の無計画な活用です。

配偶者控除とは、配偶者が相続する遺産の評価額が1億6,000万円までなら相続税が一切かからない、という税制上の特典です。それだけでなく、評価額が1億6,000万円を超えていた場合も、民法が定めた配偶者の法定相続分の範囲内にとどまっていれば非課税となります。

非常に魅力的ですが、使い方によっては二次相続で税額が膨らむことがあります。「相続財産2億円・法定相続人2名(配偶者と子ども)」のパターンを例に見ていきましょう。

[ケース1]は配偶者と子どもがそれぞれ法定相続通りに1億円ずつ相続した場合、[ケース2]は配偶者控除を目いっぱい使い、配偶者が1億6,000万円、子どもが4,000万円相続した場合です。

ケース1(一次相続)

法定相続割合による(配偶者・子どもがともに2分の1)の遺産分割

配偶者:1億円(相続税ゼロ)

子ども:1億円(相続税:1,670万円)

ケース2(一次相続)

配偶者控除をフル活用した場合(配偶者1億6,000万円)の遺産分割

配偶者:1億6,000万円(相続税ゼロ)

子ども:4,000万円(相続税:668万円)

一見、[ケース2]のほうが税額が少なく、得しているように思えます。しかし、残された配偶者が亡くなる「二次相続」の段になるとどうでしょうか?

ケース1(二次相続)

相続財産 1億円 → 相続税額:1,220万円

(一次相続時の相続税額:1,670万円)

相続税額・合計:2,890万円

ケース2(二次相続)

相続財産 1億6,000万円 → 相続税額:3,260万円

(一次相続時の相続税額:668万円)

相続税額の合計:3,928万円

[ケース1]では子どもにかかる相続税が1,220万円であるのに対し、[ケース2]では3,260万円(配偶者が遺した財産は1億6,000万円)に達しているのがわかります。

結果、一次相続と二次相続の税額合計は、[ケース1]が2,890万円、[ケース2]が3,928万円となり、後者は1,000万円以上も負担が重くなっています。

このように、遺産の分割状況によって税額が変化するため、常に「その先」を念頭に置いて考えることが重要なのです。

不動産活用で、資産防衛・資産形成を実現する「条件」

相続対策として有効な選択肢となり得るのが、不動産の活用です。詳細は次回以降で詳述しますが、少子高齢化が進展する現在においてもなお、そのメリットは大きいといえます。

第一に、相続税額の圧縮効果です。1億円の現金は額面通りの相続税評価額となりますが、土地は「路線価」をもとに判断されます。路線価は適正な時価(地価公示価格)の8割が目安とされるため、相続税評価額は実勢の約2割減となるのです。しかも賃貸物件を建てている場合は、借地権割合に応じて減額され、さらに約2割減となるため、圧縮効果は抜群です。

「先ほどの〈争族〉の例でもわかるように、被相続人の住居(実家)を複数の相続人で分けるのは困難です。しかも自宅は、保有しているだけでは収益を生みません。収益性ゼロという点では遊休地も同様ですが、こちらはまだ活用の余地があります。駐車場はお金を生みますが、それでも賃貸物件と比べれば収益力が低いですし、固定資産税や相続税などの圧縮効果は得られません。つまり、節税と収益性において高い効果を期待できるのは賃貸物件なのです」

しかし、ここで注意すべき点があると、榎本氏は強調します。

「賃貸物件がいいといっても、老朽化したアパートでは心配です。修繕費がかさみますし、見た目から入居者様に敬遠される懸念もあります。空室だらけの状態で相続が発生すれば、税負担は大きくなります。なにより、地震などで万一建物が倒壊すれば、大家様には入居者様に対して損害賠償責任等が発生します。古いアパートを放置しておくのは、とても怖いことなのですよ」

次回は、保有する不動産が活用できないことの問題点のほか、少子高齢化の日本においても賃貸物件を保有するメリットを掘り下げていきます。

監修:税理士法人四谷会計事務所

パナソニック ホームズ株式会社

営業推進部 特建営業センター 所長

榎本 克彦