一般サラリーマンも「相続税」に頭を痛める時代

みなさんは「相続税」を納めた経験がありますか? 一般の方々の場合、相続税に深く関わる機会は、一生のうち一度か二度でしょう。もちろん、まったく関わる機会がない方も多くいらっしゃいます。

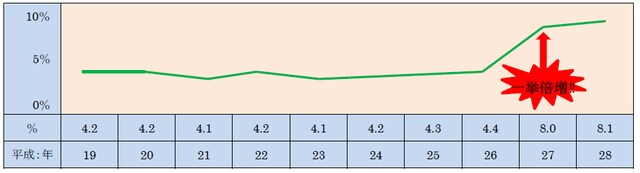

平成28年の国税庁のデータを見てみると、平成28年中に亡くなられた方(被相続人)は約131万人。そのうち相続税の課税対象となった被相続人は約10万6000人、課税割合は8.1%となっています。

[図表1]相続税の申告事績

(注2)平成28年分は、平成29年10月31日までに提出された申告書(修正申告書を除く。)データに基づいて作成している。

(注3)「被相続人数(死亡者数)」は、厚生労働省政策統括官(統計・情報政策担当)「人口動態統計」による。

(注4)課税価格」は、相続財産価額に相続時精算課税適用財産価額を加え、被相続人の債務・葬式費用を控除し、さらに相続開始前3年以内の被相続人から相続人等への生前贈与財産価額を加えたものである。

(注5)各年分とも、本書は相続税額のある申告書に係る計数を示し、外書は相続税額のない申告書に係る計数を示す。

(出典)国税庁 https://www.nta.go.jp/information/release/kokuzeicho/2017/sozoku_shinkoku/index.htm

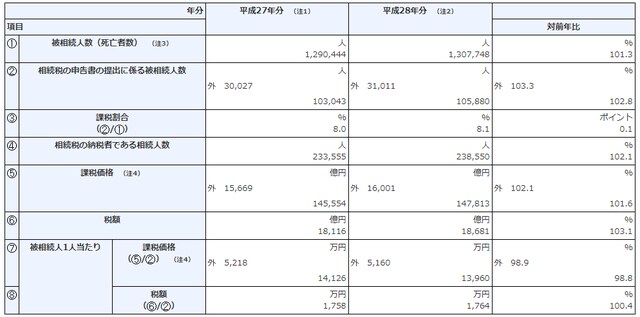

課税割合の8.1%を高いとみるか低いとみるかは人それぞれですが、その数年前までは下記図表2のように、おおよそ4%前後で推移していました。つまり、ある年より一挙に課税割合が倍増してしまったのです。

ある年とは平成27年のことであり、この年の税制改正により相続税の基礎控除が突如40%も削減されることとなりました。

[図表2]相続税課税割合の推移

例えば、法定相続人が3人の場合、8000万円以下の相続財産であれば相続税がかからなかったのが、平成27年以降は、相続財産が4800万円(8000万円×〈100%-40%〉)を超えると相続税が課税されるようになってしまったのです。この現象を「平成27年ショック」と呼んだりします。

経営者などではなく、一般サラリーマンの方であっても、預金と不動産で4800万円ほどの財産をお持ちの方はめずらしくありません。しかし現在では、このような「普通の人」も、相続税の問題とは無縁ではいられなくなりました。それはつまり、国民の多くが相続税の節税に無関心ではいられなくなったということ、いうなれば「一億総・相続税節税時代」の到来です。

再び平成28年のデータを見てみましょう。たとえば、被相続人1人当たりの課税価格は1億3960万円、納税額は1764万円となっています。

数十億、数百億の資産家がいる中での課税価格の平均が1億3960万円ということですから、先ほどの相続財産が4800万円の場合でも相続税がかかり得ることが納得できますね。

ただ、この1億3960万円という課税価格は、私たち税理士からすればいくらでも減らせる金額だと捉えることができます。

さすがに相続が開始、すなわち被相続人が亡くなってからでは、その対策に限度はあります。しかし多少の準備期間を見込めるなら、1億円そこそこの課税価格であれば、相続税の負担回避は特に難しいことではありません。

もちろん相続財産の中身や法定相続人の状況などは、相続ごとにケースバイケースです。ただ、おおよそ5年から10年程度の節税対策期間を取ることができれば、通常は相続税をゼロにすることは十分可能なのです。

相続税をゼロにする、あるいは軽減するためのテクニックは枚挙にいとまがありません。相続税の節税テクニックをすべて紹介すると、軽く数冊の本ができあがってしまうくらいのボリュームになってしまいます。

そのため、それら多くの相続税節税テクニックのなかでも最も効果の大きいものについて、少しだけご紹介したいと思います。

猶予と言いつつ、最終的には「免除」に!?

筆者が日常的に相続税の申告をする中で、大変効果が高くお勧めの節税テクニックに「納税猶予」の活用があります。「納税猶予」とはその名の通り、「納税」つまり税金を納めることを「猶予」、先延ばししてくれる制度のことです。

先延ばしと言いつつも、通常は一定の時期が訪れることによって「免除」になります。「通常は」といったのは、例外的に税金がかかってしまうレアケースがあるからです。筆者が関与した申告でも納税猶予の維持要件が外れたため、税金を納める羽目になったケースがあります。ただし、細心の注意を払って要件を外さないよう一定期間を過ごしてもらえば、その先には薔薇色の未来が待っているのです。

この「相続税の納税猶予」には、効果絶大な二種類の制度があります。一つは「農地」にかかる納税猶予、もう一つは「株式」にかかる納税猶予です。

納税猶予の要件に該当する「農地」や「株式」がある相続人は非常にラッキーです。驚くような額の相続税を、魔法のように消し去ってしまえるのですから。

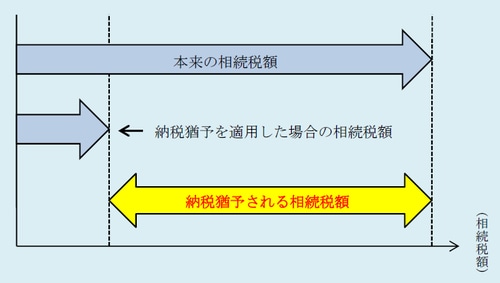

納税猶予の節税効果について、下記図表3のイメージ図をご覧ください。

[図表3]納税猶予のイメージ図

ここでご紹介する二種類の納税猶予のうち「農地」にかかる納税猶予は、古くからあるオーソドックスな制度です。もう一つの「株式」にかかる納税猶予は、平成20年(2008年)に創設された比較的新しい制度です。

「株式」とは言っても、上場株式などすべての株式が適用になるわけではありません。適用の対象となるのは、株式のうち「非上場株式」、いわば中小企業の株式です。

この制度は「事業承継税制」とも呼ばれ、政府の鳴り物入りで作られた制度でした。その割には創設後の度重なる改正を経た後でも、やはり使い勝手の悪さから、日本全国においても適用される例が極端に少ない状況にありました。

しかし、ピンポイントでこの制度を生かせるラッキーなケースは存在します。筆者が関与したケースのうち節税効果が特に大きかったのは、やはり平成30年改正より前の、まだ使い勝手が悪いと言われていた時期のものです。

この「株式に係る納税猶予」の申告件数自体、全国的に見ても非常に少ないため、税理士業界においても、この申告に関与したことのある税理士自体、非常に少ないというのが実情です。

この「株式に係る納税猶予」は、相続税の申告の中でも難解な部類に属します。一般の方にはなかなか理解しがたいと思われますので、極力簡略化した例をご紹介しましょう。

T商事(株)は、設立以来約60期経過、職種は流通業、資本金2億円、全国数カ所に支店を持つその業界においては名の通った優良企業です。

被相続人であるT商事(株)の先代経営者(代表取締役会長)は80代、後継経営者の長男(代表取締役社長)は60代です。

被相続人の相続財産は12.1億円、そのうちT商事(株)の株式の価格は7.6億円。納税猶予を適用しなかった場合の相続税額は2.66億円、納税猶予を適用した場合の相続税額は0.38億円。納税猶予額は2.28億円(2.66億円 - 0.38億円)でした。

つまり本来納付すべきであった相続税額は2億6600万円のはずが、実際納付した相続税額はたったの3800万円で済みました。すなわち、その差額のなんと2億2800万円もの相続税を節税することに成功したのです。まるで魔法のような制度ですね。

納税猶予という、いきなりふって湧いたような特例を使うだけで数億単位の現金流出を防げてしまうのですから、これを利用しない手はありません。

このケースの相続開始日が平成30年の改正以後であったならば、更なる節税が見込めたことでしょう。

皆様方に相続税の納付が発生した暁には、この「相続税の納税猶予」という魔法のようなキーワードを一度は思い出してみてください。

梅本正樹

税理士・社会保険労務士・中小企業診断士・FP