②登記費用(司法書士報酬・登録免許税)

不動産売買において必要な登記には、主に次の2つの種類があります。

売却する物件に住宅ローンなどの抵当権が設定されている場合、まずは売主の負担で抵当権抹消登記を行う必要があります。所有権移転登記は法的な義務ではありませんが、第三者から権利を侵害されるリスクがあるため、必ず行うようにしましょう。

登記の手続きは一般的に、売買を仲介した不動産会社が提携している司法書士に依頼するケースが多いです。司法書士に対する報酬の金額は依頼先によって異なるため、事前に見積もりを取ると安心です。不動産登記に必要な費用や、負担を抑える方法については、こちらの記事で解説しています。

【関連記事】不動産の登記費用はどのくらい?相場や計算方法、費用を抑えるポイントを解説

③印紙税

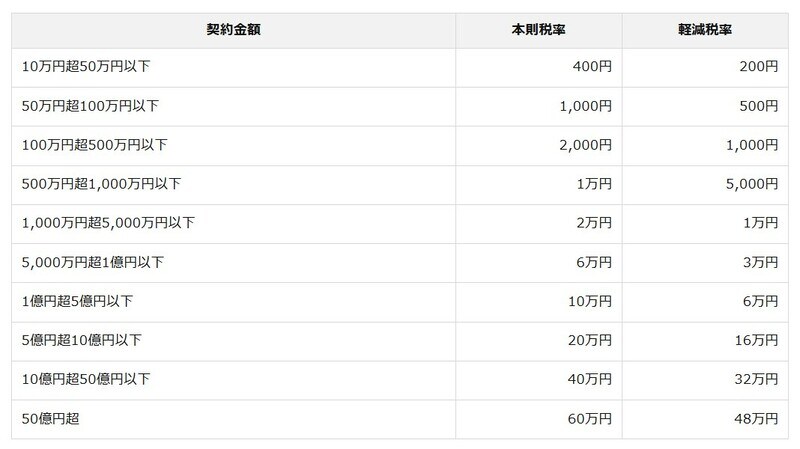

不動産の売買契約書には、印紙税として収入印紙を貼付する必要があります。印紙税の額は、契約書に記載された売買価格に応じて下記のように変わります。2027年3月31日までの軽減税率が適用されています。

2022年5月18日より、宅地建物取引業法にかかる書面の電子化が可能になりました。そのため近年では、不動産の取引にかかる契約書類でも電子契約で行うものが増えています。

不動産売買契約が電子契約によって行われる場合、印紙税は課税されません。ただし、電子契約に対応していない不動産会社や司法書士も多いため、事前に確認しておきましょう。

④譲渡所得税と復興特別所得税

不動産を売却して利益が出た場合、その利益には譲渡所得税が課されます。

譲渡所得税の税率は、不動産の所有期間によって大きく異なります。譲渡した年の1月1日に所有期間が5年を超えていれば「長期譲渡所得(所得税15%、住民税5%)」、5年以下であれば「短期譲渡所得(所得税30%、住民税9%)」となり、後者のほうが税率は高く設定されています。そのため、不動産の売却タイミングによっては、数百万円単位で納税額が変わることもあります。

売却時には、売却する年の1月1日時点の所有期間をしっかりと確認し、どちらの区分に該当するのかを把握したうえで、譲渡所得税の計算を行いましょう。また、確定申告は不動産を売却した翌年に行う必要があり、申告漏れがあると延滞税や加算税が発生する可能性があるため、注意が必要です。

また、東日本大震災からの復興財源確保として、2037年12月31日までは所得税額の2.1%が復興特別所得税として課される点にも注意しましょう。

譲渡所得税について、長期譲渡所得と短期譲渡所得の違いや計算方法、注意すべきポイントはこちらの記事で詳しく解説しています。

【関連記事】長期譲渡所得と短期譲渡所得とは?5年以内の不動産売却は注意が必要