「sustenキャピタル・マネジメント」の

詳細はコチラ>>>

せっかくの複利効果を手放してしまう

投信が投資対象から受け取った配当や利子などの現金収入は、実務上ほとんどの場合、投信内で再投資されています。つまり、受け取った現金で新たな証券を買い増すということです。この投信内での継続的な再投資によって複利効果が生まれます。

読者の皆様も「複利の力」について耳にしたことがあるのではないでしょうか。配当や利子収入を再投資することで、配当が新たな配当を生み、雪だるま式にリターンが大きくなっていくというものです。

この複利効果は投信の持つ大きな利点ですが、分配を払い出してしまうとその効果は一気に失われます。分配金を支払う際、投信は分配スケジュールに合わせて投資証券を一部売却し、現金を捻出して投資家に支払います。

その結果、複利効果を得ようとしていた投資部分が、現金として払い出される分だけ減少してしまいます。つまり「年4回分配型」の商品は、メタ的に見れば「年に4回複利効果を手放す商品」ということです。

「分配を受け取ってもそれを個人が再投資すれば、分配を受け取らないのと同じ結果になるのではないか。証券会社には分配再投資機能もある」と考える投資家もいるかと思います。確かに、分配金を同じ投信に再投資すれば、複利効果の喪失は避けられます。しかし、NISAにおいては「分配を受け取らない」ことと「分配を再投資する」ことは、実は等価ではありません。

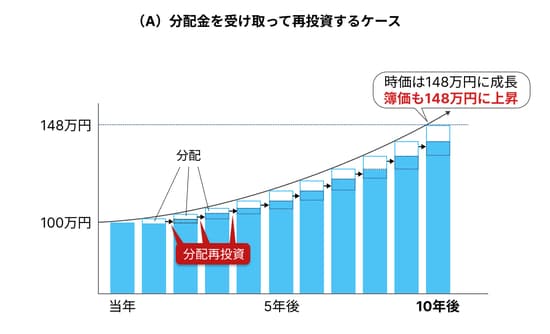

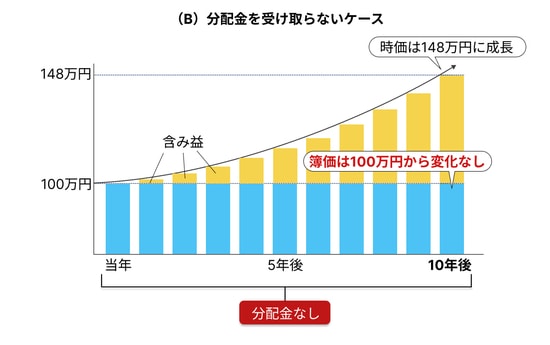

具体例を考えてみましょう。ある投信に100万円投資し、四半期ごとに1%(年間4%)の分配を払い出すとします。投信内の資産も年間4%成長すると仮定すると、分配金と資産成長が同じになります。この状態が10年続いた場合の(A)分配を受け取って再投資するケースと、(B)分配を受け取らないケースを比較してみましょう(図表1、2)。

どちらも10年後には複利効果の甲斐もあり、100万円の投資が時価148万円(=100万円x(1+4%)^10年)となります。しかし、(A)分配再投資コースでは四半期ごとの分配金を再投資してきたため、再投資のたびにNISA枠を“消費”して簿価残高は148万円まで上がっています。一方、(B)分配を受け取らないコースでは、簿価残高が当初の100万円のままです。

つまり(B)のケースでは、NISA枠を余分に使わずに資産を成長させられるため、非課税投資の枠をより効率的に活用できます。投資余力のある人にとっては、(A)よりも(B)のほうが多く、非課税投資を行えます。一見小さな分配金でも、このように長期的には大きな違いを生み出します。NISAにおいては、分配を再投資することと分配を受け取らないことは同じではなく、分配を受け取らないことのほうが有利ということです。

ちなみに、株式個別銘柄から受け取る配当についても、投信の分配ほど単純な話ではないものの、同様に考えて差し支えありません。とくに「配当目当てで投資すること」は望ましくないといえるでしょう。高配当であることを「市場のミスプライスだ(その銘柄の本源的価値に対して株価が安すぎる)→すなわちキャピタル・ゲインを得る機会」と捉えられるならば妙味のある投資といえます。ただ単に受取配当が大きいから投資したい、インカム・ゲインが欲しいから投資するという考えは避けたほうが無難です。

配当利回りが高くなるには相応の理由があってしかるべき(企業の持続的な成長性がない、近い将来減収が見込まれる、過度に景気に敏感であるなど)であり、NISAを使い倒すという観点では、配当の持つ「簿価残高の不要な消費」という副作用のほうが気になります。