REITと実物不動産投資はどちらが良いのか?

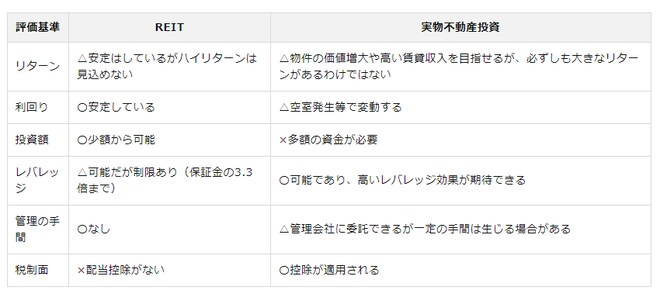

ここではREITと実物不動産投資はどちらが良いのかを判断するため、評価基準を複数設け、〇△×で評価しました。この表をもとに、ご自身の状況や目的に合わせて、どちらがより適した投資方法なのかご判断ください。

なお、〇△×の基準は以下の通りであり、本コラム独自に評価したものです。

続いて、それぞれの評価基準に対してのREITと実物不動産の詳しい解説をします。

リターンについて

REITのリターンは安定していますが、ハイリターンを目指すのは難しいです。一方、実物不動産投資は物件の価値上昇や高額な賃貸収入を通じて、REITよりも高いリターンを目指すことができます。REITは安定性を重視する投資家に向いていますが、それよりも大きな利益を求める投資家には実物不動産投資がより適しているでしょう。ただし、実物不動産投資も基本的にはミドルリスク・ミドルリターンであり、必ずしも大きなリターンを得られるとは限りません。

利回りについて

REITの利回りは比較的安定しており、予測しやすいのが特長です。一方、実物不動産投資の利回りは、空室の発生や予期せぬ設備故障の発生などによって変動する可能性があります。安定した収入を求める投資家にはREITが、変動リスクを取りつつ一定の利回りを狙う投資家には実物不動産投資が向いています。

投資額について

REITは少額から投資可能で、初心者や小規模投資家にも手が届きやすいです。一方、実物不動産投資を行うにはまとまった資金が必要なので、資金力のある投資家向けです。投資資金が限られている場合はREITが、ローンを利用するなどしてまとまった資金を確保できる場合は実物不動産投資が選択肢となるでしょう。

レバレッジについて

REITでもレバレッジは可能ですが、保証金の3.3倍までという制限があります。実物不動産投資では、より高いレバレッジ効果が期待でき、資金効率を大幅に高められる可能性があります。リスクを抑えたい投資家にはREITが、一定のリターンを求めてリスクを取れる投資家には実物不動産投資が適しています。

管理の手間について

REITは投資家自身が物件管理を行う必要がなく、手間がかかりません。実物不動産投資は物件の運用・維持管理を投資家自身が行う必要があり、時間と労力を要します。管理会社に委託することが一般的ですが、管理委託費用が発生します。不動産管理の知識や経験がない、または時間的余裕がない投資家にはREITが、不動産管理に積極的に関わりたい投資家には実物不動産投資が向いているでしょう。

税制面について

REITは配当控除が適用されないため、税制面でのメリットは限定的です。一方、実物不動産投資では、賃料収入から減価償却費や支払利息などの運用経費を控除できるため、節税効果が期待できます。税制面での優遇を重視する投資家には実物不動産投資が、税制にこだわらず運用の簡便性を求める投資家にはREITが適していると言えるでしょう。