大学院の博士課程を卒業したものの新卒入社した会社をすぐに辞め、アルバイト→フリーランス→会社員と渡り歩いてきたAさん(55歳)。その妻Bさん(54歳)も、就職をした後にフリーランスに転じました。夫のAさんは「学生時代は親が払っていたはずだし、アルバイト時代だって少ない給料から年金は支払ってきた」と、年金については人並みに支払ってきたと思っていました。しかし、いざ年金見込み額を調べると、驚きの結果に…。今回は、年金見込み額が想定以上に少なかったAさん・Bさん夫妻を例に、50代後半から可能な「年金上乗せの対策」を井戸美枝CFPが解説します。

「年金の受取額が月9万円?さすがに嘘だろ」大学院卒の55歳会社員、年金事務所で憤慨も「恥ずかしい勘違い」に意気消沈のワケ【CFPの助言】

資産運用も「iDeCo」を活用する

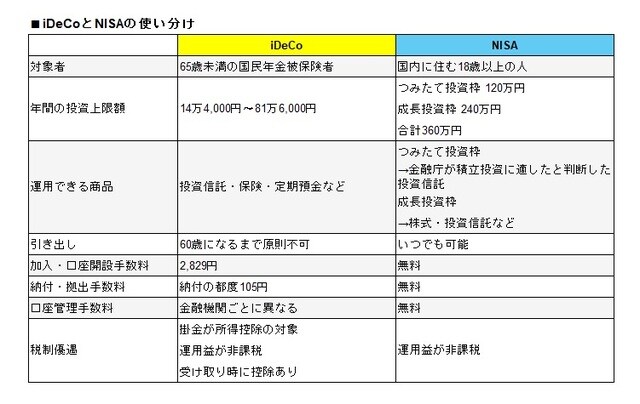

次に大きな上乗せとなったのが「iDeCo」です。iDeCoは、国民年金や厚生年金に上乗せする形で、自分で掛け金を拠出し運用する年金制度。積み立てた掛け金は60歳まで引き出せませんが、「掛け金が全額所得控除」「運用益が非課税」「受け取り時には控除あり」といったメリットがあります。

iDeCoで積み立てたお金は、投資信託での資産運用も可能。「eMAXIS Slim」など人気の投資信託で運用できる金融機関もあります(※)。

同じく税制優遇制度に「NISA」があります。NISAの方が、自由度が高く、1,800万円まで非課税で投資ができ(年間投資額は最大360万円)運用する資金はいつでも引き出せます。たとえば、50代・60代の方で、短期間で老後資金を準備したい人はNISAの方が有利でしょう。それぞれのライフステージやプランに合わせて、両制度を活用できればベストです。

このように、退職後に備える選択肢は、昔と比べて大きく増えました。ただ、こうした制度を活用するには、「出来るだけ長く働く」ことが前提となっているのもまた事実。会社員として働いている人も、会社を退職しても何かしらの仕事を請け負えるスキルを身につけておく必要があるかもしれません。

Aさんの場合、年金アップのシミュレーションで70歳まで働くことを前提としましたが、会社員の場合は60歳定年を機に年収が下がるのが一般的です。そのため、年収をキープするのであればスキルを活かして定年を機にフリーランスになる、継続雇用で会社員を続けるにしても副業にもチャレンジするといった方法もあるでしょう。

いずれにせよ可能な範囲で長く働き、働けなくなった時に年金を受け取る。生涯現役とまではいかなくとも、「定年退職」という考え方はもう過去のものになりつつあるのかもしれません。

(※)iDeCoは運営管理機関によって運用できる商品が異なります。加入する前に運用したい商品があるかチェックしておく必要があります。

執筆/瀧 健

ファイナンシャル・ライター

監修/井戸 美枝

ファイナンシャル・プランナー(CFP®)