(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

マイホームを購入する際、多くの方が住宅ローンを利用します。しかし、スムーズにローンが借りられるのか、多少なりとも不安を感じる方も多いのではないでしょうか。本記事では実際の流れや必要書類、審査基準について解説します。

審査で落ちやすいポイントや、落ちた場合の対策もご紹介します。事前に対処してスムーズに希望金額を借り入れできるようにしましょう。

1. 住宅ローン審査とは?流れを知ってシミュレーションしよう

住宅ローン審査とは、金融機関が申込人の年齢や年収などを元に返済能力の可否を判断し、不動産の担保評価なども加味したうえで住宅ローンの実行を検討するための審査です。

この記事では申し込みから融資実行までの実際の流れや、スケジュール感の目安、必要書類について解説します。金融機関や申込人の職業などによって多少異なりますが、大まかな流れは変わりませんので、ぜひシミュレーションしてみてください。

1.1. 審査は2回|事前審査(仮審査)と本審査

住宅ローンの審査は通常「事前審査(仮審査)」と「本審査」があります。新生銀行のように事前審査がない銀行もありますが、基本的には審査は2回されます。なぜ2段階になっているのでしょうか。

高額かつ長期間にわたる融資ですから、金融機関も慎重に調査します。したがって、実際に融資の承認が下りるまでに、かなりの時間を要します。しかし、審査に通るまで待っていたら、購入しようと思っていた物件が売れてしまうかもしれません。

そうならないために、事前審査が承認された時点で売買契約をします。ある程度、住宅ローンが借りられる確証をもって契約に臨むことができるわけです。そして不動産売買契約締結後に住宅ローン本申し込みをして、本審査の流れになります。

通常、不動産売買契約は買主が住宅ローンを組んで購入する場合、ローン特約をつけて契約します。万が一、住宅ローンの承認が下りなかった場合は、契約を白紙にできるので安心してください。

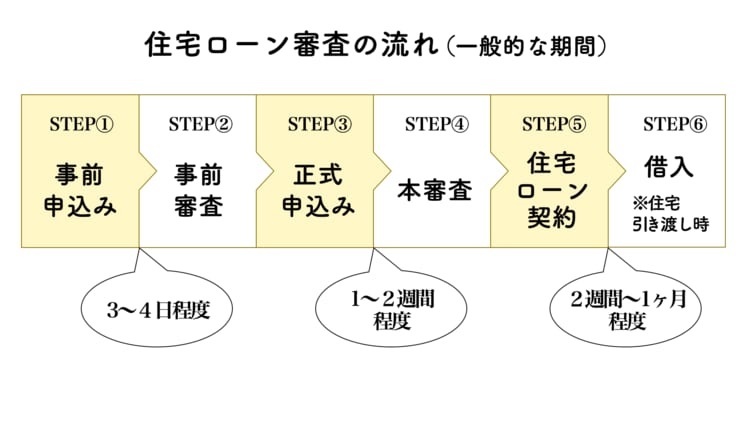

1.2. 審査の流れ|申し込みから借り入れまでの期間の目安

住宅ローン審査の流れについて簡単に説明します。

STEP①:事前申し込み

購入したい物件が決まったら、借入希望金額を決めて事前申し込みをします。自身の口座がある銀行や不動産会社と提携している銀行などがあれば、金利や条件を比較して金融機関を選んで申し込みします。

STEP②:事前審査

早い場合は翌日、通常でも3〜4日で結果が出ます。通常、この時点でローン特約付きで売買契約をします。融資可能金額がわかりますので、購入希望物件の見直しをすることも可能です。

STEP③:正式申し込み

不動産売買契約締結後に正式申し込みをします。あとで詳しく説明しますが、本審査に必要になる書類を追加で提出します。

STEP④:本審査

早い場合で1週間、通常2週間ぐらいで本審査の結果が出ます。この時点で住宅ローンが確定します。

STEP⑤:住宅ローン契約

金融機関と住宅ローン契約(金銭消費貸借契約)をします。この契約から2週間〜1ヵ月後に決済日(住宅ローン実行日)を設定できます。

STEP⑥:借り入れ

住宅の引き渡し日に住宅ローンの融資実行がされます。売主に売買代金の残代金(手付金など以外)を支払い、所有権が自身に移転されます。

1.3. 必要書類|融資を受ける機関・物件・職業によって変動

事前審査と本審査で提出する書類は異なりますが、そもそも融資を受ける金融機関によって必要書類は多少異なります。また、申込人の職業や購入する物件によっても異なりますので、詳細については金融機関に確認してください。

1.3.1. 事前審査に必要となる書類一覧

事前審査に必要になるのは、通常以下の通りです。たとえば三井住友銀行のように本人確認書類のみで事前審査が可能な銀行もあります。

|

本人確認書類 |

運転免許証※・パスポートカード※・マイナンバーカードなど顔写真が付いているもの 健康保険証など家族構成がわかるもの ※ 運転免許証とパスポートはいずれも有効期限内であること |

|

収入証明書類 |

【給与所得者】 前年度の源泉徴収票・住民税決定通知書・納税証明書(発行後3ヵ月以内)

【個人事業主】 法人:決算報告書3期分 個人:確定申告書・納税証など |

|

物件関係書類 |

販売用の図面やチラシといった住所や面積など物件の概要がわかるもの |

1.3.2. 本審査に必要となる書類一覧

本審査では追加で以下の書類が必要になります。購入する物件によって物件関係書類は異なります。詳しくは金融機関に確認してください。

|

本人確認書類 |

住民票謄本※(取得後3ヵ月以内) ※ 世帯全員分記載でマイナンバー(個人番号)の記載のないもの |

|

収入証明書類 |

基本的には事前審査のときに提出したものになります。 追加で求められた場合は追加で提出します。 |

|

物件関係書類 |

不動産売買契約書・重要事項説明書 土地・建物の登記事項証明書・公図・測量図・間取図など 建築を依頼する場合は工事請負契約書や見積書、建築確認済証など |

2. 落ちることもある?住宅ローンの審査基準の内容は?

住宅ローン審査には一定の基準があり、収入などの条件を満たしていても落ちることがあります。ここでは、審査に落ちる可能性がある代表的なポイントについてご紹介します。

2.1. 住宅ローン審査基準は非公表|落ちる理由は推測できる

基本的に金融機関は住宅ローンの審査内容や審査基準を公表していません。万が一落ちてしまっても理由を確認することはできません。しかし、ある程度国土交通省から公表されているデータなどから推測できます。住宅ローン審査を受ける前に、改善できることは改善しておきましょう。

2.2. 国土交通省が公表する「融資を行う際に考慮する項目」

国土交通省が公表している、民間住宅ローンの実態に関する調査結果報告書の「融資を行う際に考慮する項目」より、審査に落ちる理由を推測することができます。

ここでは代表的だと思われるポイントについて詳しく解説します。

2.2.1. 健康状態|不健康・持病がある

多くの金融機関では、住宅ローンを組む場合には団体信用生命保険(団信)に加入することを条件にしています。万が一契約者が死亡した場合に、保険金で住宅ローンを完済できるようにするためです。

健康状態に不安がある場合は、そもそも団信に加入することができない可能性があります。返済期間中に病気が理由で収入減となり、返済が滞ることを避けるためだと考えられます。

2.2.2. 年齢|若すぎる・完済時の年齢が高すぎる

金融機関によって若干異なりますが、たとえば「借入時に満18歳以上満70歳の誕生日までの方で、完済時満80歳の誕生日までの方」など年齢に条件があります。

つまり、借入時の年齢と完済時の年齢に条件があります。たとえば完済時の年齢条件が80歳未満としている住宅ローンであれば、最長の35年で組む場合は44歳までに借り入れする必要があります。

住宅ローンの商品によっては、80歳未満完済で計画することは可能ですが、通常住宅ローンを組む適齢期は30代といわれています。

2.2.3. 担保評価|取得する物件の資産価値が低い

金融機関は、住宅ローン融資の際に購入不動産を担保にするため、その不動産に抵当権を設定します。万が一返済が滞った場合には、その不動産を売却して融資した住宅ローンを回収します。

したがって、申込人の返済能力以外にも購入物件の担保評価も重要になります。担保物件の資産価値が低い場合、融資が否認される可能性があります。

たとえば再建築不可の物件は審査が通らない可能性が高いです。ほかにも借地権が設定されていたり、築年数が古いものは融資額の減額などをされたりする場合があります。

2.2.4. 勤続年数|転職して年数が経過していない

住宅ローンの返済期間は長期にわたります。安定した返済が望めないと判断された場合、審査が通らない可能性があります。

申込人の勤務先や勤続年数によって審査されますが、転職して1年未満などの場合は借り入れが難しい場合があります。しかし、転職先の規模や年収によってはプラス要素になる場合もありますので詳しくは金融機関に相談してください。

2.2.5. 年収|返済負担率が高い・十分な収入がない

返済負担率とは、年収に占めるローンの年間返済額の割合です。年収によっても異なりますが、一般的には25%〜35%が理想的な返済比率といわれています。

返済負担率が高い場合は安定的な返済が難しいと判断され、審査が通らない可能性があります。

たとえば年収600万円の人が月々12.5万円を返済する場合、返済負担率は25%です。

月々12.5万円×12ヵ月=150万円

150万円÷600万円×100=25%

住宅ローンだけでなく、すでにマイカーローンやクレジットカードローンを借りている場合は、上記返済額にプラスして審査されるので注意してください。

2.2.6. 個人信用情報|支払いを延滞した過去がある

銀行は住宅ローンの申込人について、信用情報機関に履歴の照会をします。この時点でクレジットカードやオートローンなどの遅延の履歴がわかります。過去に支払いに遅延や滞納がある場合は、現在完済していたとしても否認される場合があります。

住宅ローン以外にローンを組んでいる方は、くれぐれも遅延しないよう気をつけましょう。

2.3.【注意】事前審査を通過して本審査NGまたは減額のケース

事前審査は通過していたとしても、本審査で否認もしくは融資額が減額になる可能性があります。実際に融資が実行されるまでは、下記の2点に注意してください。

- 新たな借り入れをしない

- 転職をしない

事前審査後にオートローンを利用して車を購入したり、転職して勤務先が変わったりなど、事前審査時と本審査時に相違があった場合には本審査で不利になる可能性があります。事前審査が通っても、住宅ローンが約束されたわけではありません。

その他、購入物件が新築物件の場合で、事前審査時に申告した内容と差異がある状況となった場合にも住宅ローンに影響が出る場合があります。

3. 住宅ローン審査に通りやすい人とは?ポイントを押さえよう

住宅ローン審査に通りやすい人はどのような人なのでしょうか。3つのポイントをご紹介します。

ポイント1. できる限り多くの頭金を用意する

自己資金を多く用意することにより、返済負担率を下げることができれば、無理のない返済ができると判断されやすくなるため、審査が通りやすくなります。また、希望の借入金額が減額されたとしても、自己資金で充当することができます。

自身にとっても購入物件の範囲が広がりやすくなるので、なるべく頭金を多く用意できるように準備しましょう。

ポイント2. 他の借り入れ・ローンをしない

前述の通り、住宅ローン審査の際に金融機関は信用情報機関に履歴を照会します。住宅購入を検討している場合は、なるべくほかに借り入れをしないようにしましょう。

オートローンや学資ローンなど、目的に関係なく返済負担率に算入されるので注意が必要です。ローンと異なるように思いがちですが、キャッシングも信用情報で照会されます。

ポイント3. 収入に見合った借入金・返済期間を設定する

理想的な返済比率は一般的には25%〜35%であると説明しました。収入にもよりますが、一般的に30%前後に抑えると住宅ローンの審査は通りやすくなるでしょう。

支払う利息を心配して、なるべく返済期間を短くしたいと考える方もいますが、なるべく余裕をもった返済計画をおすすめします。金銭的に余裕がある場合は、一部繰り上げ返済などで返済期間を短くすることもできます。

4. 住宅ローン審査に落ちたら?通らないときの対策

実際に住宅ローン審査に落ちた場合どうしたらよいのでしょうか。ここでは4つの対策をご紹介します。

対策1. 金融機関を変更して審査を申し込む

まずは金融機関を変更して再度申し込みをしましょう。金融機関によって住宅ローンの条件や審査基準が異なるため、他の金融機関であればローンが通るという可能性はあります。

また、最近では、店頭窓口以外にネットから申し込みができる金融機関があります。どちらが通りやすいとは一概にはいえませんが、ネットから店頭窓口に変えたら審査が通ったということもあるようです。

対策2. 個人信用情報の確認・見直しを行い再度申し込む

現在、住宅ローン以外で組んでいるローンが理由になっていると思われる場合は、まず完済することを優先しましょう。何が理由になっているかわからない場合は、個人信用情報機関のCICへ情報開示請求をすることにより、信用情報機関に登録されているのか確認することができます。

対策3. ペアローンや親子リレーローンを検討する

収入や返済負担率が理由で審査に落ちた場合は、夫婦でローンを組むペアローンや、子どもに引き継ぐ親子リレーローンなどにする方法があります。ただし、配偶者や子どもの負担になる可能性があるので、慎重に検討しましょう。

補足|期間を空けずに連続で申し込むのはNG

住宅ローンの審査に落ちてしまったからといって、期間を空けずに多くの金融機関に申し込むと、その情報は個人信用情報に記録されるだけでなく、審査に落ち続けている人という印象がついてしまいます。

事前審査は記録に残らないため、不安がある場合は事前審査の段階で複数の金融機関に申し込みしておきましょう。

5. 住宅ローン審査に関する気になる疑問を解決!

Q1. 金融機関毎に審査基準の甘い・厳しいの差はあるか?

残念ながら、審査基準自体公表されておらず、審査が甘い金融機関も存在しません。しかし、金融機関によって回答が異なることは確かにあります。知人の体験談やSNSの口コミなどを参考にする方法があります。

Q2. 借金がある場合は住宅ローン審査に通らないか?

住宅ローン以外に借金があるとローン審査が通らないということはありません。借金があっても住宅ローンを組むことができます。

重要なのは、住宅ローン以外の借金も含めた返済負担率です。返済負担率が高い場合は審査が通りにくくなります。また、過去に返済について遅延があった場合は、審査が通りにくくなる要因となります。

Q3. 住宅ローン審査期間が短い場合・長い場合、それぞれの理由はどういうものか?

金融機関は契約者が返済できなくなった場合に備えて、基本的に保証会社に住宅ローンの保証を依頼しています。したがって、本審査では保証会社も審査を行うのが通例です。また、メガバンクなどでは本店でも審査内容をチェックしている場合もあります。

したがって、保証会社での審査の混み具合や、本店の審査待ちなどにより審査期間が長くなるケースもあります。逆にほかの案件が少ない場合はスムーズに結果が出ます。

まとめ

住宅ローンの事前審査は不動産売買契約直前ではなく、可能であればなるべく早めに相談しておくことをおすすめします。金融機関によってはWEBで簡単に相談することができます。

準備をしておくことによって、売買契約もスムーズに進めることができるでしょう。また、万が一審査に落ちたとしても、諦めずに本記事でご紹介した対策を講じてみてください。