(※写真はイメージです/PIXTA)

(※写真はイメージです/PIXTA)

住宅ローンを借りる際には、保証人を立てる必要があるのでしょうか。住宅ローンの保証人とは、借入人(主債務者)が契約内容通りに返済ができなくなった場合に、借入人の代わりに返済する義務を負う人をいいます。保証人と連帯保証人は混同されやすい言葉ですが、これらは債権者への対抗手段等に違いがあるので注意が必要です。

1.「住宅ローンの保証人」とは?保証人・連帯債務者の違い

保証人には、「催告の抗弁権」・「検索の抗弁権」・「分別の利益」という権利・利益がありますが、連帯保証人には、これらの権利がないという違いがあります。

「催告の抗弁権」とは、借金を主債務者に代わって返済するよう求められても、一旦断ってまずは主債務者に対して支払いを催告するよう求めることができる権利です。また、「検索の抗弁権」とは、まずは主債務者の財産を差し押さえるよう求めることができる権利です。そして、「分別の利益」とは、保証人の人数で分割した部分の債務のみを負担する権利のことです。ふつうの保証人は、これらが認められています。

しかし、連帯保証人には、これらの権利・利益がありません。つまり、連帯保証人は保証人よりも負っている責任が重いということです。

1.1. 住宅ローンの保証人=連帯保証人の場合が多い

住宅ローンを融資する金融機関の立場から考えると、単なる保証人よりも連帯保証人を立てたほうが返済リスクを軽減することができます。

保証人に返済を請求すると、「私に請求する前に主債務者に請求してください」という催告の抗弁権、「私の財産を差し押さえる前に主債務者の財産を差し押さえてください」という検索の抗弁権を主張されます。

しかし、連帯保証人にはこれらの権利が認められていないので、金融機関は主債務者に対する請求とほぼ同じ内容の請求をすることが可能です。

つまり、貸し手である金融機関にとっては、保証人の権利を考慮することなく連帯保証人に返済を求めることができるのです。こうした法的な効果を踏まえると、住宅ローンの保証人は連帯保証人の場合が多いと考えられるのです。

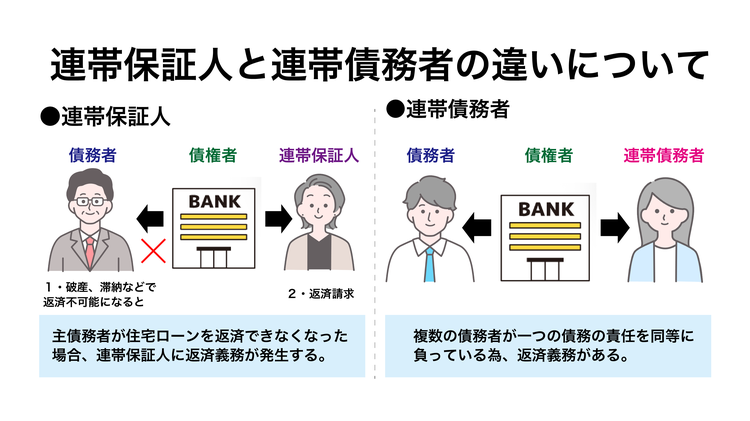

1.2. 連帯保証人と連帯債務者とは返済義務の「タイミング」が違う

連帯保証人と似ている言葉に、「連帯債務者」という言葉があります。両者の相違点は返済義務が発生するタイミングにあります。連帯保証人は保証債務を担うので、主債務者が住宅ローンを返済できない場合に保証債務の履行義務が発生します。

しかし、連帯債務者の場合は、住宅ローン等の契約が発効した時点(返済が開始されたタイミング)から主債務者と同様に返済義務が発生します。

こうした差異は、住宅ローン控除等にも影響を与えます。たとえば、住宅ローン控除は、連帯保証人の場合は受けることができません。しかし、最初から返済義務が生じる連帯債務者であれば、受けることが可能です。

2. 基本的に住宅ローンの保証人は必要ない!その理由とは?

住宅ローンを借り入れる場合には、必ず保証人を立てなければいけないのでしょうか。実は、原則として、住宅ローンの融資を受ける場合には、保証人は不要とされています。その理由を以下に説明します。

理由①:購入する不動産が担保として働くから

住宅ローンを利用する場合は、購入する土地や建物を担保に差し入れるケースが一般的です。ほとんどの場合、貸し手である金融機関のための「抵当権」が設定されます。債務者が住宅ローンを返済できなくなった場合に抵当権が実行され、金融機関がそこから債権を回収します。

すなわち、金融機関は、裁判所の手続きを通じて物件を差し押さえ、競売(けいばい)にかけて住宅ローンの回収を図ります。つまり、保証人を立てなくても、物件を担保として押さえることで、住宅ローン債権の保全・回収が可能になっているのです。

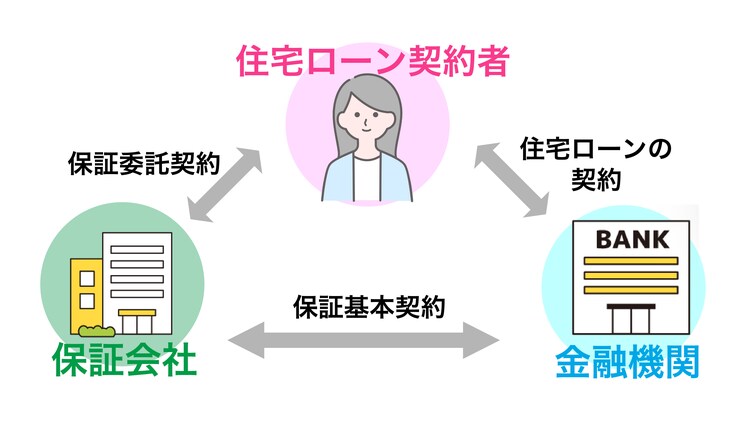

理由②:保証会社が保証人の責任を代行するから

また、金融機関が住宅ローンを融資する際には保証会社を入れることも一般的です。主債務者が返済できない場合には、保証会社が主債務者に代わって返済するので、金融機関には原則として損失が発生しません。

しかし、主債務者には保証会社への保証料の支払いが発生します。また、保証会社が金融機関に住宅ローンを返済しても、金融機関から保証会社に債権者が代わっただけなので、主債務者は保証会社に対する返済義務を負うことになります。

このように保証会社を入れることが一般的であるため、原則として保証人は不要なのです。

3.【例外】住宅ローンの保証人が要求されることも

原則として、住宅ローンを借りる場合には保証人は不要です。しかし、例外的に保証人を要求されるような場合があります。以下で、そうした例外となるケースをご紹介します。

例外①:配偶者・親と収入合算して借りるケース

親や配偶者と合算した収入に基づいて住宅ローンを借りるような場合には、親や配偶者を保証人に入れるように求められる場合があります。

親子、あるいは夫婦のどちらか一方が返済できない場合(失業して無収入になってしまったような場合)でも、保証人に返済してもらえるので、住宅ローンの貸し手にとってはメリットがあります。

例外②:配偶者・親とペアローンを組むケース

配偶者同士、あるいは親子でペアを組んで資金を借り入れる金融商品を、ペアローンと呼びます。ペアローンを組む場合には、親か子供、あるいは夫か妻を保証人にすることが求められる場合があります。

たとえば、親子ローンと呼ばれるペアローンは、先に親が亡くなっても、その子供が債務を引き継ぐことで長期間の借り入れを可能にするものです。当然ながら、債権保全の観点からペアの一方に保証人になることを要求するケースは多いでしょう。

例外③:親名義の土地に不動産を建築するケース

親名義の土地の上に建物を建築する場合、建物は主債務者の名義なので担保を設定することは問題ありません。しかし、土地は親名義なので、そこに担保を設定すること(「物上保証」といいます)が簡単ではない場合があります。

他人(この場合は、「自分の子」)のために担保を設定するには、担保物件の価額を評価したり抵当権設定契約を締結したりと、手続きが面倒になるケースがあります。こうした場合には親に保証人になってもらうことにより(保証契約の締結で完了)、土地を担保にした場合と同様の法的効果を確保することが考えられます。

例外④:共有名義で不動産を取得するケース

共有名義で不動産を取得する場合にも、保証人を求められる可能性があります。ペアローンの章でも説明しましたが、土地や建物の所有者が共有名義の場合には、共有名義者が連帯保証人となる必要があります。

なお、共有名義の不動産の売却・解体等には共有者全員の同意が必要なので、意見が異なると共有者の間でトラブルが生じる可能性もあります。

例外⑤:金融機関から保証人が必要と判断されたケース

貸し手である金融機関から保証人を立てることを求められる場合もあります。たとえば、自営業の方、借入申込金額と比較すると年収が少ない方、勤続年数が少ない方等が該当すると考えられます。

保証人を立てなければ信用を補完することができないような場合に、保証人が必要だと判断されるのです。逆にいえば、保証人さえいれば信用に問題はないとされる場合に、保証人を立てるように求められるのです。

4. 住宅ローンの保証人は誰に頼む?なれる人の条件は?

どんな人でも住宅ローンの保証人になれるわけではありません。ここでは、どのような人であれば保証人になることが可能なのかについて説明します。

4.1. 家族(配偶者や親)に頼むケースが一般的

住宅ローンの保証人が必要な場合には、一般的には配偶者や親等の家族に依頼することが多いです。特に、生計をひとつにしていて、取得した自宅に同居するような家族であれば、保証人になることを嫌がる人は少ないでしょう。

4.2. 契約等の「法律行為」を行えることが大前提

保証人になるためには、法律行為を行えなければなりません。法律行為を行える能力のことを「行為能力」といいます。行為能力を有している人が行った法律行為は原則として有効です。しかし、行為能力を有していない人が行った法律行為は、民法上、取り消すことが可能とされています。

行為能力のない人が締結した契約も有効ではありますが、いつ取り消されるかわからないので、法的安定性には欠ける行為となります。したがって、保証人になる人は必ず行為能力を有していなければならないのです。

4.3.「返済能力」がないと保証人になれない

保証人になるためには、主債務者に代わって返済できるだけの資力(返済能力)が必要です。

したがって、無職で収入がない人、年金受給者、転職回数が極めて多い人、過去に金融事故を起こしていて信用情報に問題がある人等は原則として保証人になることはできません。

ただし、無職でも親から多額の遺産を受け継いでいて、裕福で悠々自適な生活を送っているような場合には保証人になれる場合があります。つまり、主債務者に代わって、きちんと返済できることを証明できれば保証人になることが可能です。

保証人になれるかどうかは、貸し手である金融機関の判断次第ともいえます。

4.4. 保証人がいない・見つからないときの対処法

保証人がいない、あるいは見つからない場合にはどのようにすればよいのでしょうか。住宅ローンは原則として保証人が不要の金融商品なので、保証人を必要としない住宅ローンを探して利用することが考えられます。

次いで、保証会社に依頼して保証をしてもらうことが考えられます。保証料はかかりますが、保証会社は保証することが主要な業務なので、信用状況等に問題がなければ、問題なく利用することができるでしょう。

5. 要注意!住宅ローンの保証人には3つのリスクがある

住宅ローンを借りる際に、保証人を立てることでスムーズに資金を借りることができるメリットがあります。しかし、その一方で保証人を立てることには、以下のような3つのリスクがあることには注意が必要です。

5.1. 支払いが滞った場合、保証人が負担することになる

住宅ローンの返済が滞った場合には、主債務者に代わって保証人に返済する義務が発生します。このような場合には、保証人になってくれた人に多大な迷惑をかけるだけでなく経済的な負担を課してしまうことになります。

良好な人間関係を壊したくないのであれば、保証人を依頼する人を誰にするのかは慎重に検討する必要があります。

5.2. 離婚をしても保証人の責任は継続される

ペアローンにおいて、妻が夫の保証人になっているような場合は、夫婦が離婚しても保証債務が消滅するわけではありません。離婚しても保証人としての返済義務が発生するということを忘れてはいけません。

したがって、保証債務がある状態で離婚する場合には、離婚条件において保証債務の取り扱いについてもきちんと決めておく必要があります。

5.3. 保証人が死亡しても法定相続人が引き継ぐ

保証人が死亡した場合には、保証債務は法定相続人が承継することになります。相続財産にはプラスのものだけでなく、借金や保証債務等のマイナスの財産も含まれます。

マイナスの財産を引き継ぎたくない場合には相続を放棄するか、限定承認(相続したプラスの財産を上限として、その財産以上の負債等を負わない相続方法)を選択しましょう。

6. 住宅ローンの保証人は外せない?外したいときの行動4つ

いったん住宅ローンを借り入れる際に保証人を立てると、外すことは極めて困難になります。ただし、以下のように主債務者が能動的にアクションを起こすことによって、保証人を外す方法もあります。

行動①:住宅ローン残債を一括で繰り上げ返済する

住宅ローンの残債を一括して繰り上げ返済してしまえば、保証債務の対象となる住宅ローン債権が消滅してしまうので、保証債務もなくなります。こうした場合には、当然ながら主債務者も返済義務から解放されることになります。

なお、残債の一括繰り上げ返済は主債務者が自発的に実施する必要があります。住宅ローンの返済状況や主債務者の財務状況に変化がなければ、金融機関から繰り上げ返済を依頼されることは、原則としてありません。

行動②:住宅ローンの借り換えを行う

より条件のよい住宅ローンに借り換える場合には、保証人を外すことができる場合があります。借り換えた新たな住宅ローンに保証人が不要であれば、現在の保証人は保証債務がなくなります。

借り換えとは、より好条件の新たな住宅ローンを組んで、従来の残債を一括返済する方法です。金利負担が軽減されたり、返済期間を延長することができたり、何らかのメリットを期待して実行されるものです。

原則として、住宅ローンの借り換えは債務者がメリットを見込んで実施するものです。ただし、借り換えをして旧債務を一括して期限前弁済する際には手数料が必要になる場合があるので、確認しておきましょう。

行動③:不動産を売却して住宅ローンを完済する

住宅ローンの主債務者が所有している不動産を売却して、その売却資金で住宅ローンを完済すれば保証人を外すことが可能です。完済してしまえば、保証債務の対象が完済によって消滅することになるので、主債務者が保証人を立てる必要はありません。

住宅ローンを完済した時点で主債務者でなくなります。主債務者でなければ保証も不要です。

ただし、このケースでは不動産の売却と不動産ローンの一括返済という複数の手続きが発生するので、主債務者には相応の負担が発生します。

行動④:金融機関に保証人変更を申し出る

住宅ローンの貸し手である金融機関に、主債務者から保証人の変更を申し出る方法も考えられます。たとえば、保証人の信用力が低下して返済能力が見込めなくなったので、より返済能力が高い人に保証人を変更したいようなケースでは、金融機関も断る理由はないでしょう。

また、離婚等の理由によって保証人から外したい場合も、やむを得ないと考えられます。離婚しているのに債務を保証する道理はないからです。金融機関が保証人の変更に応じるかどうかは、状況によって異なります。

したがって、保証人の変更が必要になった場合には、金融機関に相談してみましょう。

6.1.【自身が連帯保証人の場合】やめたいときの方法はある?

主債務者の能動的なアクションに基づいて、保証人から外れる可能性はあります。しかし、保証人自身の理由で保証人をやめたい場合には、極めて限られた方法しかないことには注意が必要です。

主債務者に対して保証人が「保証をやめたい」と申し出てきた場合には、その保証人の代わりになる保証人を探す必要があります。単に保証をやめたいといわれても、住宅ローン債権の保全状況に問題が生じてしまうため、簡単に了承することはできません。金融機関には、現在の保証人に代わる新たな保証人を立てることを求められるでしょう。

まとめ

住宅ローンを借りる際には原則として、保証人は必要ありません。ただし、主債務者の信用力に問題があるような場合には、保証人を立てることを求められる場合があります。

しかし、誰でも保証人になれるわけではありません。法律上の行為能力を有していて、返済能力がある人でなければ保証人になることはできません。

主債務者の行為(住宅ローン残債の一括繰り上げ返済等)によっては、保証人を外すことが可能です。しかし、保証人が自ら外れることのできる方法は、自分に代わる保証人を用意するなど、極めて限られています。

住宅ローンの主債務者にとって、保証人は自分に不足している信用を補完してくれる大変重要な存在です。主債務者が住宅ローンを返済できなくなった場合に、主債務者本人に代わって返済しなければならなくなります。

したがって、主債務者にとっても、返済能力があって保証債務を引き受けてくれるような信用できる人に依頼する必要があります。主債務者が保証人を選ぶ際には、保証人にも自分自身とほぼ同様の義務を負わせてしまう可能性があります。慎重に検討・決定することが極めて重要です。